Akın Rota: Soyadınız Keynes veya Friedman olmasa bile ekonomi dehası olabilirsiniz!

17 Nisan 2023Soyadınız Keynes veya Friedman olmasa bile ekonomi dehası olabilirsiniz!

Bu iddialı başlığı atmaktaki nedenim bu tür iddialı başlık ve girişlerin yazıları okutma şansını arttırması olduğu kadar yazının sonunda bana hak vereceğinize inanıyor olmamdan rol oynadı.

HMB Sn. Nebati’nin “Mayıs ayına girdiğimizde enflasyonun yüzde 50’nin altına ineceğini” söylemesi üzerine mesleki kariyerim boyunca beraber yürüdüğüm enflasyonun seyri gözümün önüne geldi: İlk tanışmamız 1974 petrol kriziyle olmuştu, 30 yıllık bir birlikteliğin ardından 2004-2016 yılları arasında bir ara kendini unutturmuştu. Bu ayrılıktan sonra geri dönüşü de muhteşem oldu. Böyle bakınca enflasyonun kökünün bu topraklarda herkesten daha derin olduğuna kanaat getirdim.

Yaklaşık 30 yıldır enflasyon ortamında şirket yönetmiş birisi olarak sonu hangi “doks” ile biterse bitsin eninde sonunda tüm makroekonomik öğretilerin bu yaşadıklarımızı temel aldıklarını da unutmamak lazım.

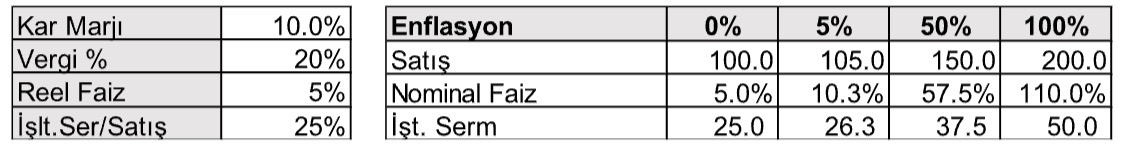

Enflasyonun, özellikle fiyatlarını yansıtmakta sorunu olmayan, şirketler üzerine olumsuz bir etkisi olmadığı, hatta kazançlı çıktıkları düşünülür. Karlılık açısından bakıldığında bu doğru olmakla beraber nakit akımı olarak bakıldığında durumun tersine döndüğü görülebilir. Bunun için 4 değişik enflasyon oranına (%0, %5, %50 ve %100) ve değişik Borç/özkaynak oranlarına göre bir şirketin kar ve nakit akımlarını özetleyen 4 tablolar hazırladım ve yazının sonuna doğru koydum. Bu tablolar ve açıklamalarını yazının sonuna doğru koymamın nedeni öncelikle sonuçları ve çıkarımları tartışmak istememden kaynaklandı.

Bu senaryoların sonuçlarını ve çıkarımları:

- Krediye erişim herşeyden önemli oluyor. Bankalardan limitlerini arttıramayan şirketler pazar payı kaybetmek veya sürekli sermaye enjekte etmek zorunda kalıyor. Şirket bir ölüm kalım mücadelesine giriyor ve artık geleceği strateji, teknoloji, inovasyondan değil bankalardan sağlanacak finansman üzerine kurmak zorunda kalıyor.

- Yaşamsal önemi nedeniyle alınan kredinin kullanım önceliği işletme sermayesi finansmanı olmakta. Önce can sonra canan misali, yatırım sadece beka sorununu halletmiş işletmelerin düşünebilecekleri bir lüks oluyor.

- Krediye yüklenerek belki hissedarlar nakit koymaktan kaçınabiliyorlar ama özkaynak gittikçe eriyor. Senaryo 3’de %100 enflasyon şıkkında görüldüğü gibi şirket özkaynağını tamamen kaybetme durumda. Bankalar şirketlerin adı konmamış fiili sahibi olmaya başlıyor, patronlar da artık şirket yöneticileri olma yolundalar. Eğer şirket zor durumlardan kurtulursa tekrar patron olurlar, olmazsa bankalar için sorunlu kredi!

Tabii bu durum bankalar açısından da sıkıntılı: bir yandan bilançolarını enflasyona paralel büyütmeleri gerekirken öte yandan gittikçe atan risk karşısında krediyi kısıtlamak durumda kalıyorlar.

- Sonuncusu hariç, tüm senaryolarda % 5 reel faiz varsayımı yaptım, aslında %5 reel faiz yüksek sayılabilecek bir oran. Sıfır ve düşük enflasyon da (%5) bu faizler kimsenin umurunda bile olmuyor, şirketimizin karlılığını ve nakit akımını pek etkilenmiyor. Oysa yüksek enflasyon ortamında tüm karları silip süpürmeye başladı.

Darwin şirketleri incelese Galapagos’a gitmeden evrim teorisini geliştirebilir miydi?

Tüm canlılar gibi şirketlerde yaşamlarını sürdürebilmek için şartlara uyum göstermek zorundadırlar. Hele Türkiye gibi ekonomisi inişli çıkışlı olan bir ülkede şirketler de uyum gösterme konusunda oldukça yeteneklidirler. Bu uyum süreci ise çoğu zaman diğer canlıların zararına hatta hayatları pahasına olabilmektedir.

Şirketlerin uyum göstermeleri için atacakları adımlar basitçe üç başlığa ayrılabilir:

- Rekabetçi koşullar altında savaş: Bunlar işletme sermayesi ihtiyacını düşürme ve kar marjını artırma şeklinde özetlenebilir.

- Enflasyonun meşhur “Alacaklarını 1 gün önce tahsil et, borçlarını 1 gün ertele” sözü işletme sermayesi, dolayısıyla finansman, ihtiyacını azaltmak olarak ilk akla gelen çözümün ifadesidir. Yalnız herkesin bunu uyguladığı durumda hem alacak hem borç vadeleri birlikte azalıp, ihtiyaç aynı kalacaktır. Negatif faiz ortamında ise stoklar en iyi yatırım aracı olurlar ve tam tersine artmaya başlar. Genelde sonuç olarak piyasa vadeleri kısalır, ihtiyaç baki kalır, finansman yükü piyasadan bankalara kaymaya başlar

- Kar marjını artırabilmek ise satış fiyatlarını enflasyonun üstünde artırmak ve/ya tedarik fiyatlarını enflasyonun altında tutmaktır. Fiyat algısı kaybolduğundan, özellikle piyasa gücü yüksek olan bazı şirket ve sektörlerde nispeten kolay olmakla beraber rekabetçi piyasalarda tam tersi de olabilir.

Bu önlemler serbest bir piyasa ortamında gerçekleştirilmesi oldukça zor işlerdir, bir nevi savaştır, güçlü silahları olanların avantajınadır

- Siyasi destek: fiyatları devlet tarafından belirlenen mal ve hizmetlerde imtiyaz ve sübvansiyon (avantajlı elektrik, mazot fiyatları, vergi indirimleri vb.) hemen iş dünyası tarafından dile getirilen önlemlerdir. Finansal açıdan ise negatif reel faizli krediler, krediye erişimin genele yayılması, kredilerin yatırımlara yönlendirilmesi için tedbirler konuşulur. Bir şirket kendi başına devletten sübvansiyon alamasa da birlikler, odaları vasıtasıyla sesini duyurabilirler.

Sınırlı olanaklarla savaşa girmektense siyasi baskının iş dünyası için daha rasyonel bir seçim olmadığını söyleyebilir misiniz?

- Ücret maliyetlerini ve reel ücretleri düşürmek: Şirketlerin kendi kontrollerinde olan, kolaylıkla uygulayabilecekleri ücret maliyetlerini baskılayabilmektir. Bu sanıldığından daha kolaydır: %100 enflasyon ortamında ücret artışlarını 6 ayda bir yapmak zaten ücret maliyetlerini %25 oranında azaltmak demektir.

Kısılan ücretler kendi ürünlerinin müşterilerini baltalamak olabilir ama bu konuda “her koyun kendi bacağından asılır” gibi atasözlerimiz olduğu kadar ünlü ekonomistler bile bunu “uzun vadede zaten hepimiz ölüyüz” şeklinde ifade etmişlerdir.

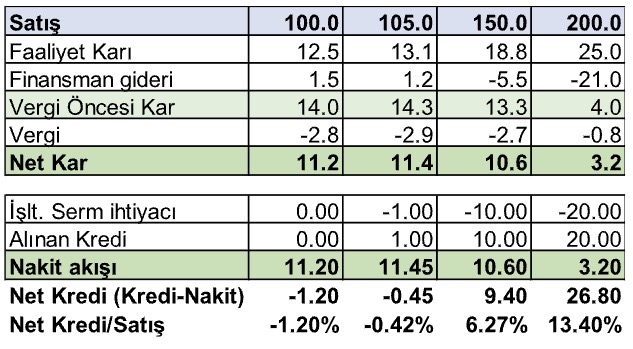

Sübvansiyonlu krediler ile kar marjının artırılmasının nasıl etki yarattığını da yine senaryo 4’de görebiliriz.

Ne zaman dâhilere ihtiyaç duyulur?

Görüldüğü gibi en kolay ve hızlı sonuç alınabilecek çözümler devlet sübvansiyonları ve ücretler olmaktadır. Enflasyon şirketleri Ar-Ge, teknoloji, müşteri memnuniyeti gibi onlara rekabet gücü ve sürdürülebilir karlılık sağlayacak unsurların peşinden koşmaktansa devlet desteği ve ücret pazarlığı yapmaya zorluyor. Şirketlerde en önemli bölüm finansman olmaya başlarken iş dünyası da o seçilmiş kişiler arasında yer almak için bu güzellik yarışmasına katılmayı tercih ediyor.

Çalışanlar da artık sadece çarşı pazar cephesinde değil kendi işverenlerine cephe almak zorundalar. Onların da devlete dönerek işverenleri gibi koruma istemelerinden daha doğal ne olabilir ki?

Bence bu seçenek devlet tarafından da tercih edilen bir yöntemdir. Hem iş dünyasının hem işçilerin hamisi olarak ortaya çıkan devlet de böylece etki alanını genişletme imkanına kavuşur. Bu şekilde bir takım kıstaslara göre seçilmiş bir takım şirket ve etki gruplarına yine verilecek bir takım sübvansiyonu belirleme yetkisi devlete geçmektedir. Herkes için en iyisinin ne olduğunu da başkentten başka bir yer bilebilir mi zaten! Çalışma ortamını, ekonomik dengeler ile gelir ve servet dağılımını bozarak kendine muhtaç kitleler yaratmanın en kesin yolu enflasyonu azdırmaktır.

Öte yandan enflasyon kontrol edildiğinde ne devlete ne de makroekonomi dehalarına ihtiyaç olmaktadır. Şimdiye kadar yüksek enflasyon ile kalkınmış bir ülkeyi bilmiyorum ama enflasyon deyince ilk akla gelen Arjantin ve Türkiye için piyasalar t50 yıldır “hikaye” yazmaya devam ediyorlar.

Senaryolar

Tüm tablolarda 4 değişik enflasyon seviyesi (%0,%5,%50 ve %100), İşletme sermayesi ihtiyacının 90 günlük satışlar (satışların %25’i) kadar olduğu ve reel faizlerin %5 olduğu kabul edilmiştir.

Senaryo 1: Tamamen Özkaynak finansmanı

Enflasyonsuz bir ortamda net kar marjı %8 iken, fiyat ve maliyetleri enflasyon oranında arttığında da tamamıyla özkaynakla finanse edilen şirketlerde yine %8 vergi sonrası karlılık elde ediliyor. Ancak şişen fiyatlarla beraber işletme sermayesi ihtiyacı da artacağı için şirketin nakit akımı 3. şıktan (%50 enflasyon) itibaren eksiye dönüyor. Yani şirket faaliyetlerinin sürdürebilmek için sürekli dış kaynağa ihtiyaç duymaya başlıyor.

Son sütun incelendiğinde satışlarının %8 kadar kar olmasına rağmen yine de satışlarının %4,5 kadar kaynağa ihtiyaç duyuyor. Bir şirket ortağı için arzulanan bir durum değil: Hiç temettü alamadan şirkete sürekli sermaye koymak zorundalar, üstelik bir de vergiyi de ödemek durumundalar.

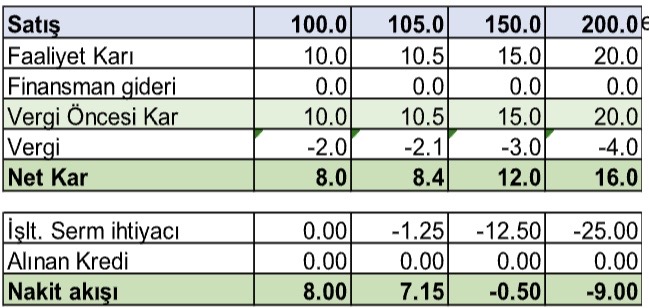

Senaryo 2: %50 Kredi %50 Özkaynak finansmanı

Aynı senaryonun daha gerçekçi %50 Borç-%50 özkaynak ile finanse edilen durumuna bakarsak kaynak ihtiyacı daha da fazla olmakta. Bunun başlıca sebebi ödenen faizler olduğu gözüküyor. Yalnız burada dikkat çekilecek nokta ödenen faizlerin önemli bir kısmı aslında anapara ödemesi olması.

Bu senaryoda %50 oranında sermaye koyulduğundan yüksek enflasyonlu 3. ve 4. Şıklarında yine şirkete para koymak gereksinimi çıkıyor.

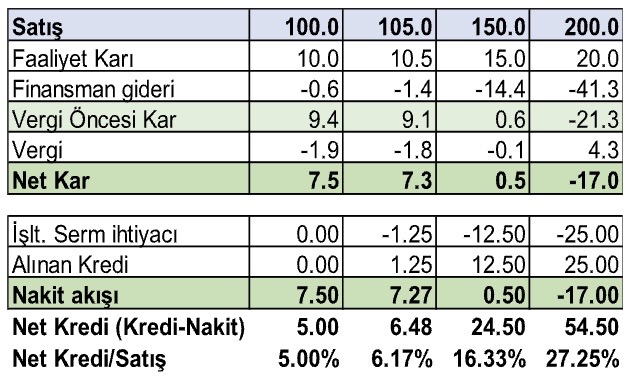

Senaryo 3: Ek gereksinimim tamamen kredi ile finansmanı

Bu senaryoda tüm ek işletme sermeyesi gereksinimi kredi ile karşılandığı durum irdeleniyor

Finansman giderlerinin de bir kısmı kredi ile çevrildiği takdirde sermayedarın cebinden para çıkmamakta. Temettü alınmasa bile en azından başkalarının parasıyla işletme devam ettirilmekte. Ancak bu durumda borçluluk oranının iyice artıp başlangıçta eşit olan kredilerin özkaynakların 4,5 katına gelmesi ile sonuçlanmakta. Genelde enflasyon muhasebesi ile sabit kıymetlerin yeniden değerlemesi sonucunda kredi-özkaynak dengesi düzeltilmekte ama nakit kaynakların kendilerinden geldiğini bankalar da bilmekteler ve haklı olarak huzursuz olmaktalar.

Senaryo 4: Sübvansiyon, Kar marjı ve işletme sermayesi

Faizlerin reel -15% (negatif) olduğu, kar marjlarının 2.5 puan arttığı (%10’dan %12.5’e) ve işletme sermayesinin %20ye geldiği durum ise sorunları örtmeye başlıyor: Görüldüğü gibi enflasyon artık pek sorun olmamaya başlıyor.