Kaya Özyürek

Kaya Özyürek: TL Depo Alım İhaleleri

Bu yazımda merkez bankasının 2023 yılının Aralık ayında açıkladığı Türk Lirası depo alım ihalelerine değinmek isterim. Bankalar atıl likiditelerini…

Bu yazımda merkez bankasının 2023 yılının Aralık ayında açıkladığı Türk Lirası depo alım ihalelerine değinmek isterim.

Bankalar atıl likiditelerini merkez bankasında gecelik depo (gecelik borç verme) olarak değerlendirebilmektedirler. Depo alım ihaleleri ise bankalara, merkez bankasına vadesi bir geceden uzun depo yapma imkânı vermektedir. KKM ödemeleriyle yüksek oranda artan atıl likidite nedeniyle, 2006’dan bu yana merkez bankası ilk kez depo alım ihaleleri açmaya başlamıştır. Geçen yılın sonundan itibaren açılan ihaleler 1 haftalık ve 2 haftalık vadelerde gerçekleşmiştir. Merkez bankasının TL işlemleri uygulama talimatına göre depo alım ihaleleri kısaca şu şekilde işlemektedir;

- Genel olarak ihaleler çoklu fiyat yöntemine göre düzenlenmektedir,

- ihaleye katılan bankalar faiz oranı ve tutar teklif ederler,

- ihaleyi kazanan bankalar ilgili tutarı işlem valöründe en geç EFT kapanış saatine kadar merkez bankasına ödemek durumundadırlar.

Kaynak: Türk Lirası İşlemleri Uygulama Talimatı (Ocak 2024)

Aynı gecelik depo işlemlerinde olduğu gibi depo alım ihalelerinin sonucunda da bankaların atıl likiditesi deponun vadesine kadar azalır ve deponun vadesi gelince de değerlendirilen tutarın faiziyle birlikte artar. Aradaki önemli fark, depo alım ihalelerinin vadesidir. Depo alım ihalelerinde likidite geçici de olsa gecelik depo işlemlerine kıyasla daha uzun bir süreyle bankacılık sisteminden çekilir.

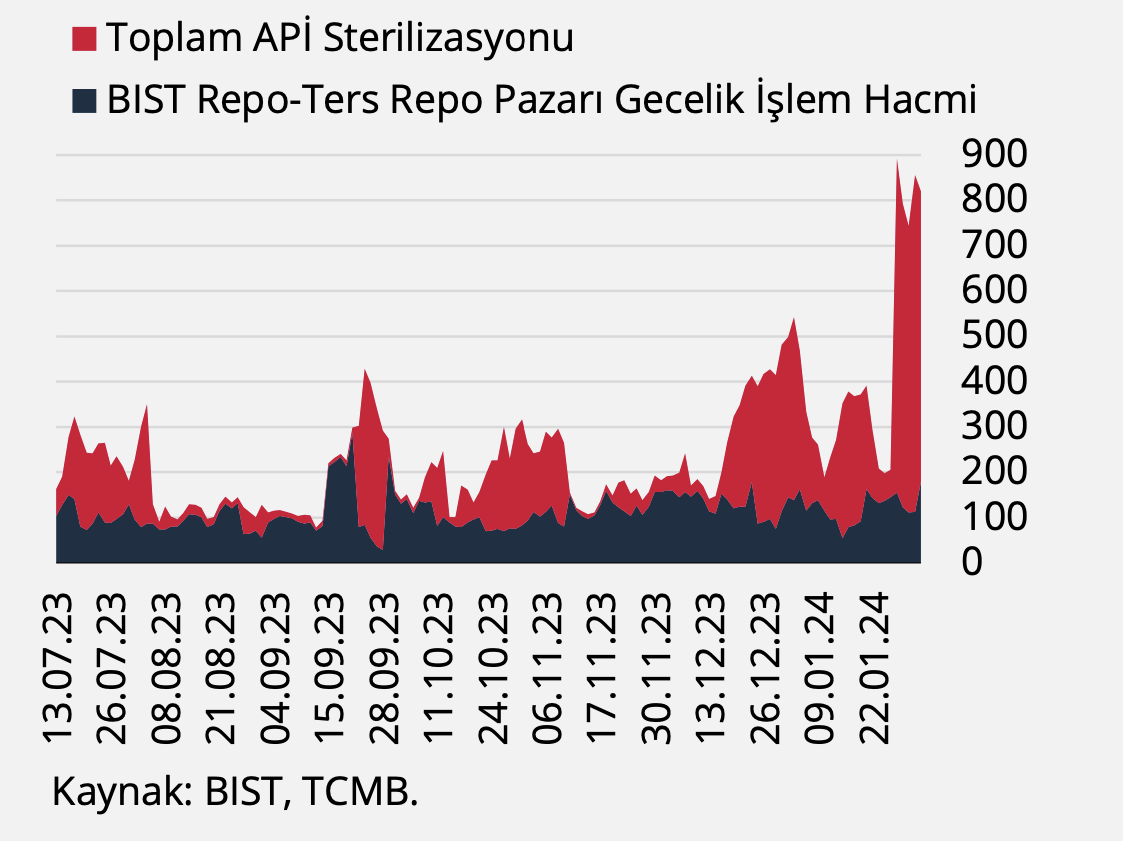

Aşağıda TCMB’nin Şubat 2024 tarihli enflasyon raporundan toplam sterilizasyonu görebilirsiniz. Buna göre kırmızı ile gösterilen kısım, gecelik depo, 1 hafta vadeli depo ve 2 hafta vadeli depo tutarlarının toplamını göstermektedir. Depo alım ihalelerinin başlamasıyla toplam APİ sterilizasyonunda keskin bir artış görülmektedir.

Kaynak: TCMB Enflasyon Raporu 2024 – I (8 Şubat 2024)

Anlaşılacağı üzere depo alım ihalelerinin hedefi sistemdeki atıl likiditeyi sterilize etmektir. Bunun neticesinde bankalararası TL borç alma/verme piyasasında oluşan ortalama faiz oranlarının da merkez bankasının ilan ettiği politika faizine yakınsaması beklenebilir.

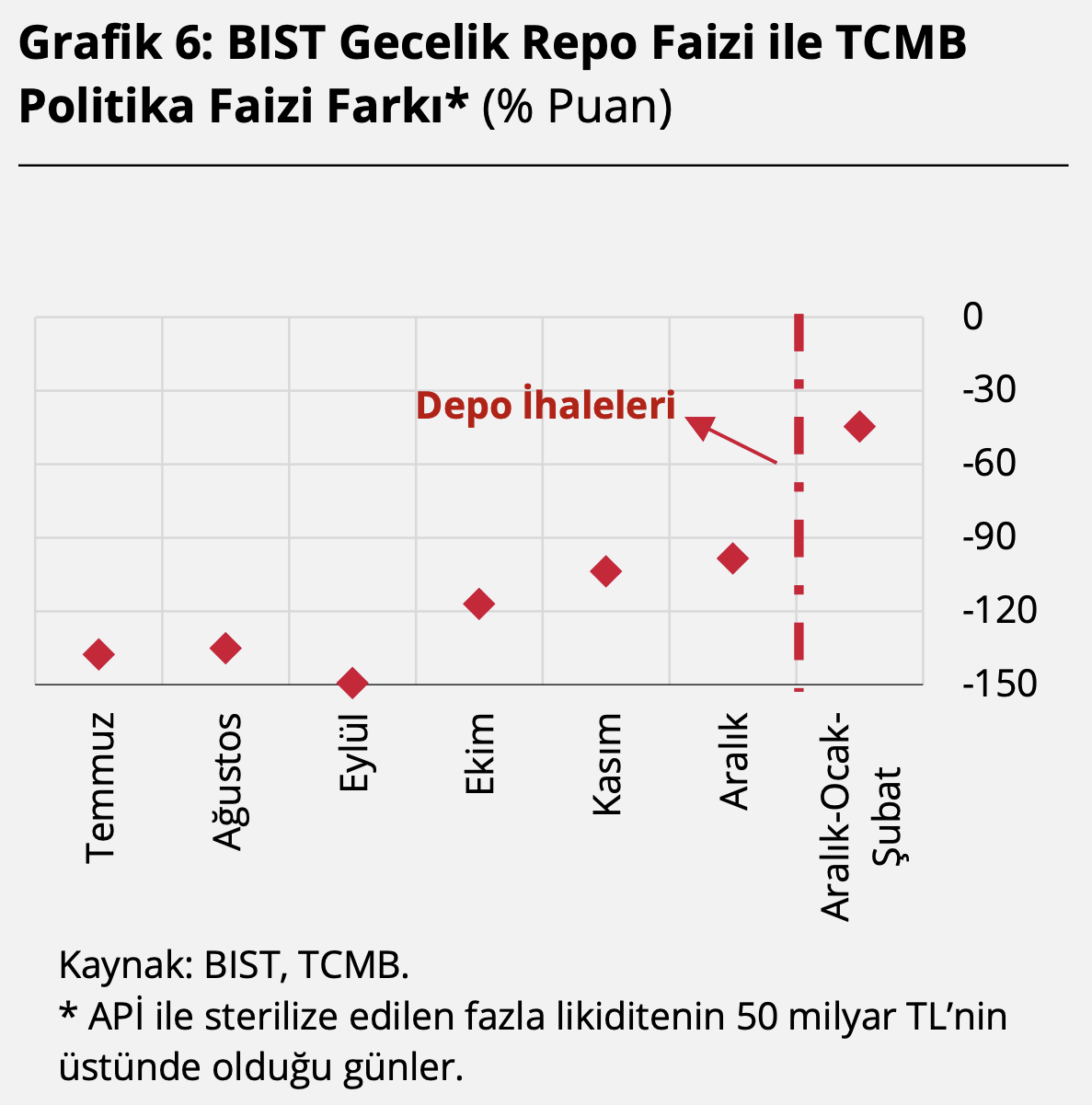

Aynı rapordan bir başka grafik de bu yakınsamayı yansıtmaktadır. Depo alım ihalelerinin başlamasının ardından faiz kanalından ek bir sıkılaşma olmuştur.

Kaynak: TCMB Enflasyon Raporu 2024 – I (8 Şubat 2024)

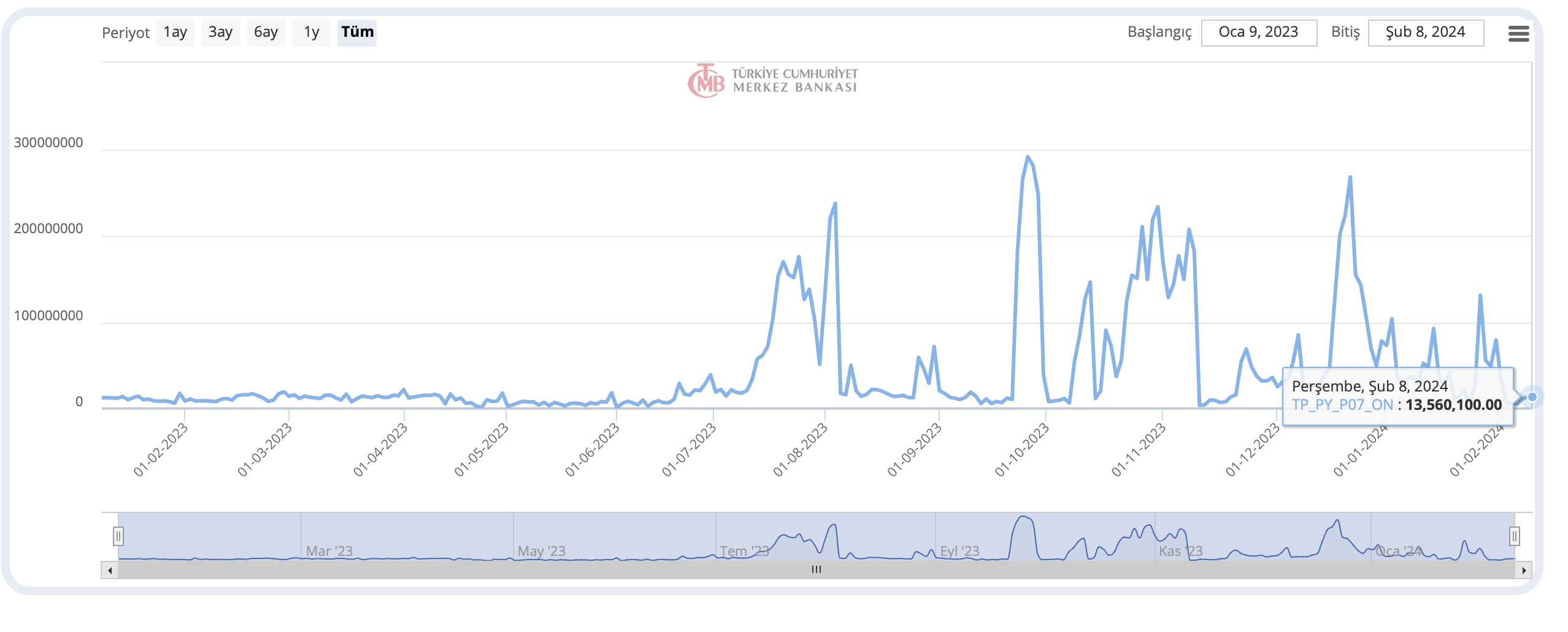

Depo alım ihalelerinin zorunlu karşılık uygulamasına göre önemli bir avantajı merkez bankasına likidite yönetiminde esneklik sağlamasıdır. Zorunlu karşılıklardaki değişimler kalıcı likidite değişimlerine yol açarken depo alım ihaleleri geçicidir. Aynı zamanda zorunlu karşılık artışının etkilerinin toplam mevduat hacmine ve dolayısıyla kamu harcamaları ve kredi artışına bağlı olması nedeniyle, depo alım ihaleleri miktarsal açıdan da merkez bankasına bir esneklik sağlamaktadır. 2023’ün ikinci yarısında yapılan zorunlu karşılıklardaki artış ve beraberinde getirdiği gecelik borç verme işlem tutarlarındaki yüksek oynaklık aşağıdaki grafikten görülebilir. Zorunlu karşılık uygulamasının yanında artık TL depo alım ihalelerinin de düzenlenmesinin merkez bankasına gecelik borç verme tutarlarındaki oynaklığı ve dolayısıyla bankalararası para piyasasında oluşan faiz oranlarındaki oynaklığı azaltacağını düşünüyorum.

Kaynak: Elektronik Veri Dağıtım Sistemi

Sonuç olarak Merkez Bankası parasal aktarım mekanizmasını güçlendirmek adına yakın zamanda TL depo alım ihaleleri açmaya başladı. Azalan likidite ile bankalararası faiz oranının da politika faizine doğru yakınsaması beklenmekte. Bunun bir göstergesi olarak ihalelerde teklif edilen minimum ve maksimum faiz oranları arasındaki makas, sistemdeki likiditedenin düşüşünün ardından önemli bir oranda kapanmıştır (TCMB Enflasyon Raporu 2024 – I, 8 Şubat 2024).

Kaya Özyürek

Twitter: KayaOzyurek

Not: Paylaşımlarım yatırım tavsiyesi değildir ve sadece kendi fikirlerimi yansıtmaktadır.