İngiltere Devlet Tahvillerinde Türbülans II

7 Ekim 2022İngiltere Devlet Tahvillerinde Türbülans II

“28 Eylül 2022 Tarihinde İngiltere Merkez Bankası Tarafından Yapılan Müdahalenin Uzun Açıklaması“

28 Eylül 2022 tarihinde İngiltere Merkez Bankası (BOE) web sayfasında şu duyuru yapılarak uzun vadeli devlet tahvillerinin fiyatlarında görülen oynaklığa müdahale edileceği açıklanmıştı.

VeriDelisi tarafından 29 Eylül 2022 tarihinde bu sayfalarda yaşanan olay ve bankanın müdahalesi kısaca özetlenmişti.

04.10.2022 tarihinde İngiltere Parlamentosu Hazine Komitesi üyesi Hon Mel Stride tarafından 28 Eylül 2022 tarihli BOE operasyonunun nedeni ve varlık alımlarına ilişkin BOE’den açıklama talep etmiş ve BOE tarafından 05.10.2022 tarihinde şu metinde soru cevaplanmıştır.

Bu yazıda BOE’nin açıklaması kısaca özetlenecektir.

BOE Müdahalesinin Arka Planı

Banka, temmuz ayında tüm dünyada görülmeye başlanan enflasyonun gelişmiş ekonomilerde sıkı para politikası yoluyla çözülmeye çalışıldığını fakat bunun finans ve enerji piyasalarında oynaklığı durduramadığını belirterek söze başlıyor.

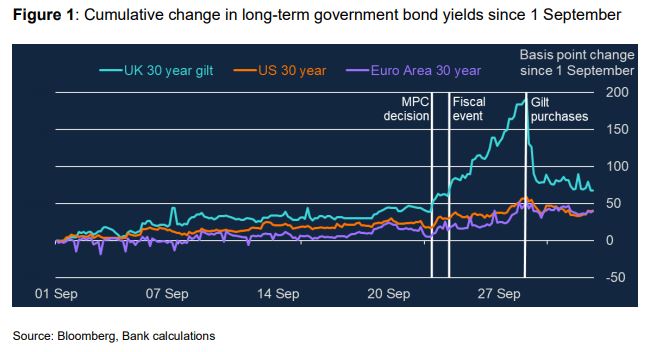

Bu grafik üzerinde BOE’yi 28 Eylül’e götüren olaylar silsilesi 30 yıllık tahvillerin fiyat değişimleri üzerinden gösteriliyor.

22 Eylül Perşembe günü Para Politikası Kurulu (MPC decision) Eylül ayı para politikası kararını açıklıyor ve Sterlinin değeri değişmiyor ve uzun vadeli tahvil faizleri 20 baz puan yükseliyor.

23 Eylül Cuma günü , Hükümetin büyüme planını ( fiscal event) açıklıyor. Sterlin, ABD doları bazında yaklaşık %4, Euro bazında ise yaklaşık %2 değer kaybediyor. Uzun vadeli tahvil faizleri 30 baz puan artıyor.

Banka 23 Eylül günü piyasada likidite durumunun kötüleştiğini ve kaynağının LDI şirketleri olduğunu anlıyor.

26 Eylül Pazartesi günü, uzun vadeli tahvil faizleri 50 baz puan artıyor.

Kaynak: ingiltere tahvil piyasası

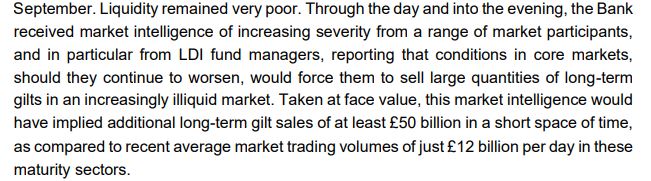

26 Eylül günü durum daha da kötüleşiyor. Özellikle LDI fon yöneticilerinin likiditeye sıkıştıklarını (az sonra anlatılacak) bu nedenle 50 milyar sterlin değerinde uzun tahvil satabileceklerini belirtiyorlar. Bu piyasanın günlük işlem hacminin ise 12 milyar.

27 Eylül Salı günü, uzun vadeli tahvil faizleri 67 baz puan artıyor.

Banka, LDI şirketlerinin kritik bir noktada olduğunu görüyor ve 28 Eylül Çarşamba günü öğleden önce uzun vadeli tahvil alacağını duyuruyor. Uzun vadeli tahvil faizleri 100 baz puan düşüyor.

Aşağıda faiz grafiğini paylaşıyorum.

Kaynak: 30 yillik ingiltere devlet tahvili

Liability Driven Investment (Yükümlülük temelli yatırım stratejisi) Nedir?

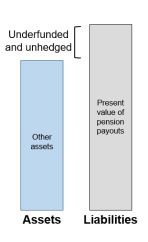

Bu stratejide, emeklilik fonları varlıklarının yükümlülüklerinden daha hızlı büyümesine odaklanıyorlar. LDI’nin temel amacı; şirketin varlıklarıyla, emeklilere ödenecek paraların şimdiki değeri arasındaki fonlama açığını minimize etmektir.

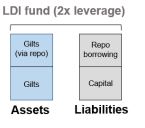

Kaynak: LDI Bilançosu

Burada, LDI bilançosunun varlık ve yükümlülük tarafındaki 2 önemli kalemi görüyorsunuz. Varlık tarafında hisse seneti ve diğer yatırımlar varken, yükümlülük tarafında emekli vatandaşa verilecek emeklilik fonlarının bugünkü değeri var. LDI’in temel amacı, gördüğünüz fonlama açığını minimize etmektir.

Kaynak: LDI Bilanço 2

Burada, LDI bilançosunun varlık ve yükümlülük tarafındaki diğer 4 önemli kalemini görüyorsunuz. LDI elindeki tahvilleri(gilts), repo işlemlerinde kullanarak yeni tahvil alıyorlar. Tahvil fiyatları yukarı gittikçe, ilk grafikteki (LDI Bilançosu) açık kapatılıyor(yada minimize ediliyor).

Gilts (via repo) : Repoda kullandığı tahvil

Gilts: Repo sayesinde aldığı tahvil

Bu örnekte, LDI elindeki tahvillerin yarısını repo ile fonluyor. Sonuç olarak *2 kaldıraçla çalışıyor. Burada kaldıraç için kullanılan tutarın varsayımsal olduğunu düşünüyorum.

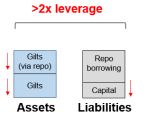

Peki devlet tahvillerinin faizi yükselirse ne oluyor ?

Kaynak: LDI Bilanço 3

Devlet tahvilerinin faizi yükseldiğinde fiyatı düşüyor. Sonuç olarak

Gilts (via repo) : Repoda kullandığı tahvil fiyatı düşüyor

Gilts: Repo sayesinde aldığı tahvil fiyatı düşüyor.

1- LDI Bilançosu grafiğinde belirtilen açık kapatılamıyor.

2- LDI Bilanço 2 grafiğinde gösterilen varlık kalemleri düşüyor.

3- Capital (sermaye) eriyor.

4- Repoya teminat verilen tahvillerin değeri azalınca margin call başlıyor. Margin başlayınca, bu şirketler nakit bulmaya veya ellerindeki tahvilleri satarak nakit bulmaya çalışıyorlar. Buna fire sale deniyor. Fiyatı düşen bir şeyi yüksek montanda satmaya kalkarsanız fiyatı yine düşüyor.

(Some funds had already tried to sell gilts and failed to do so: Banka bazı fonların bunu deneyip başarısız olduklarını belirtiyor.)

Not: Banka burada LDI Bilançosu için, faiz artışının , yükümlülük tarafında emekli vatandaşa verilecek emeklilik fonlarının bugünkü değerini varlık tarafında hisse seneti ve diğer yatırımların değerinden daha hızlı azaltacağını varsayarak bu açığın azalabileceğini belirtiyor.

Kaynak: banka yorumu

Bu rapora ulaşmamda ve bazı ifadelerin netleşmesinde yardımcı olan Kaya Özyürek bey’e teşekkür ederim.

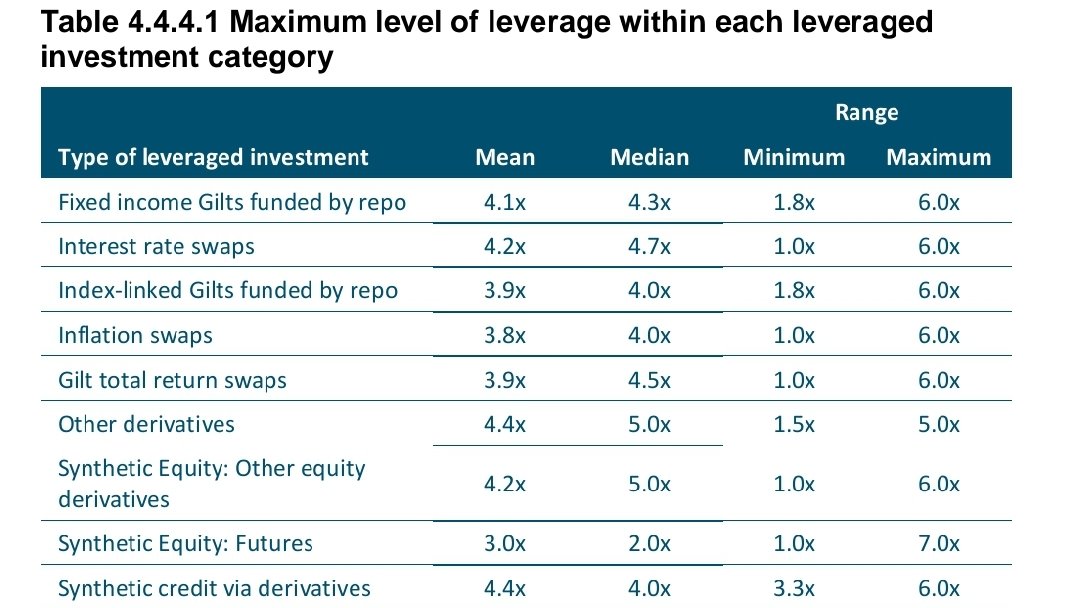

e507 sağolsun şunu paylaştı. 2019 yılı verisine göre *4 kaldıraçla çalışıyorlarmış.

Doç. Dr. VeriDelisi

dddd