De-Fi Dersleri II – Merkez Bankası Dijital Parası (GÜNCELLEME)

8 Eylül 2021Merkez Bankası Dijital Parası

- [ 08.09.2021 ilk versiyon ] CBDC

- [17.09.2021] Digital Euro experiment – Tiered model

- [11.10.2021] İki kaynak ekledim

- [08.12.2021] Bir kaynak ekledim.

- [24.01.2022] Bir kaynak ekledim.

- [09.05.2022] Bir kaynak ekledim.

- [09.05.2022] Bir kaynak ekledim.

- [22.02.2023] Bir kaynak ekledim.

- [30.12.2023] TCMB CBDC Faz 1 yayınlandı.

Öncelikle okurun neden De-Fi derslerine merkez bankası dijital parasını koyduğumu düşünmesi gereklidir ? Düşünün ! Cevap yazının sonunda

Merkez Bankası Dijital Parası üzerine uzun zamandır okumalar yapıyorum. Bu sayfa üzerinde bildiklerimi paylaşmaya çalışacağım.

Bu işe kafa yoruyorsanız şu 4 kişiyi takip etmelisiniz. @Jonas_Gross @RaphAuer @jp_koning @Kiffmeister

İzlemeniz gereken web siteleri ise https://cbdctracker.org ve https://www.bis.org/about/bisih/topics/cbdc.htm dir.

Paranın Halleri !

Paranın 3 hali vardır.

-Devlet tarafından yaratılan Nakit (Kağıt ve madeni ) para,

-Bankalar tarafından yaratılan Mevduatlar,

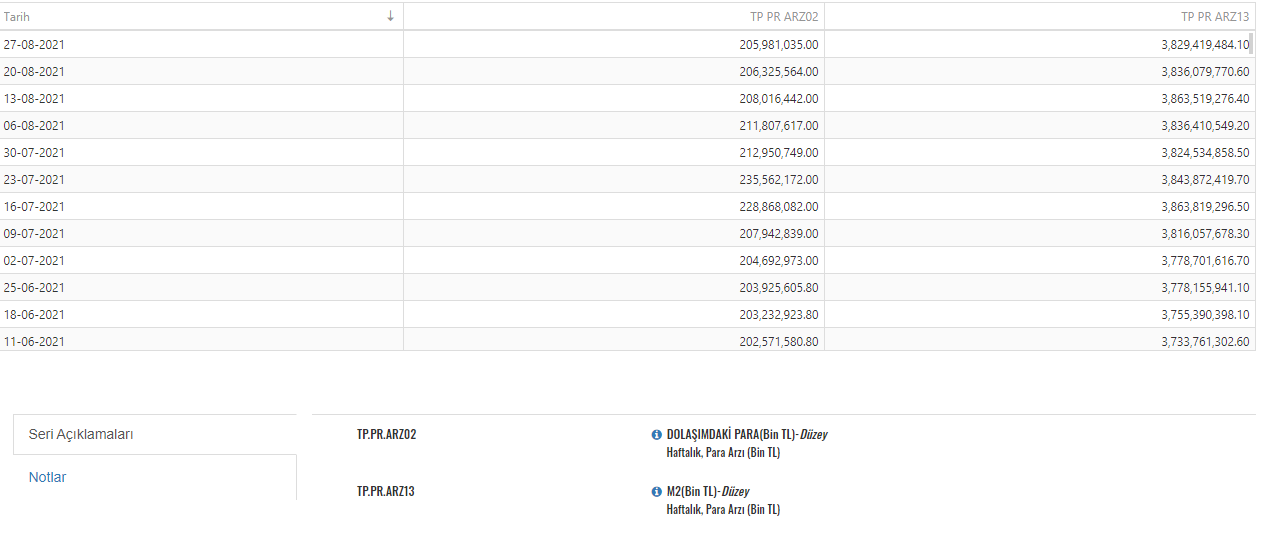

Kaynak:Türkiye için TCMB Para ve Banka İstatistikleri https://evds2.tcmb.gov.tr/index.php?/evds/DataGroupLink/5/bie_prarz/tr

(Erişim Tarihi: 08.09.2021)

Ağustos 2021 itibariyle nakit para miktarı 205 milyar Tl iken, bu miktara mevduatları da eklediğimizde bulduğumuz tutar 3 trilyon 829 milyar Tl olmaktadır. Basitçe, şu an devletçe yaratılan Nakit para 205 milyar Tl iken, bankalarca yaratılan para 3 trilyon 604 milyar Tl‘dir.

Nakit para toplam para arzının yaklaşık %5 iken, bankalarca yaratılan para toplam para arzının yaklaşık %95 dir.

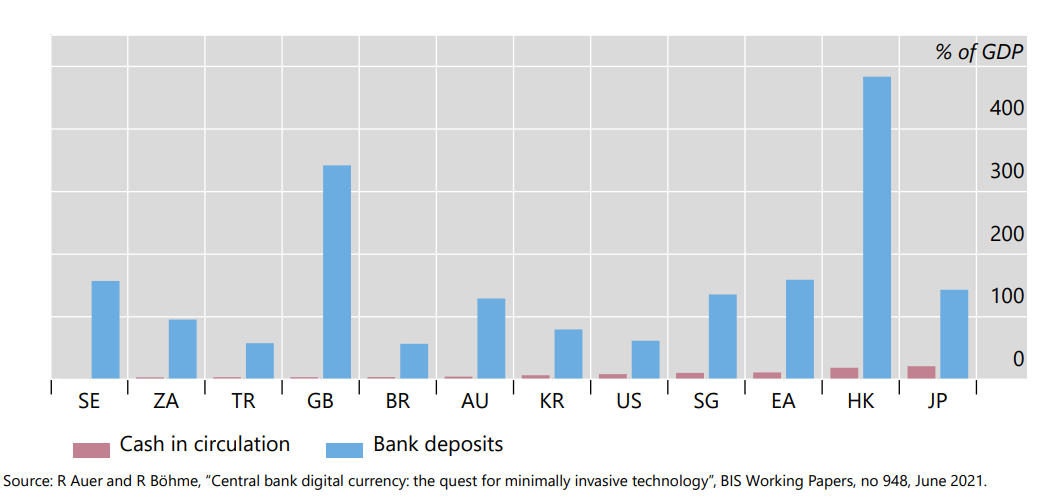

Diğer ülkeler için durumu farklı bir perspektiften (milli gelire oranları) aşağıda görebilirsiniz.

CBDC (Merkez Bankası Dijital Parası) ‘nin hedefi nakit para olarak gösterdiğimiz parayı ortadan kaldırıp yerine dijital parayı koymaktır. Bu kadar! rahatladınız mı 🙂

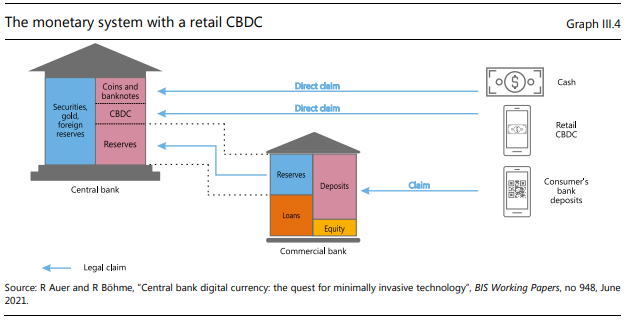

Kaynak: . CBDCs: an opportunity for the monetary system(2020), sayfa:72

Nakit para doğrudan Merkez bankasının yükümlülüğüdür. Mevduatlar ise bankaların yükümlülüğüdür. CBDC, nakit parasının yerine geçecekse, CBDC de doğrudan Merkez bankasının yükümlülüğü olacaktır. (Rezervler ise, Merkez Bankasının, bankalara olan yükümlülüğüdür.)

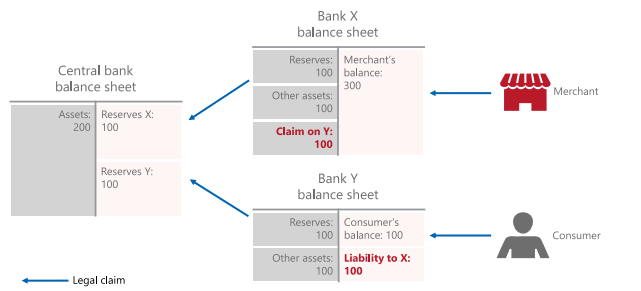

CBDC’nin olmadığı sistemde bankalar arasında müşterilerin para hareketleri mevduatlar üzerinden rezervleri kullanarak ilerler.

Kaynak: . CBDCs: an opportunity for the monetary system(2020), sayfa:76

Bu örnekte, tüketicinin Y bankasında satıcının ise X bankasında hesabı vardır. Tüketici 100 liralık malı satıcıdan aldığında;

Y Bankası bilançosunda varlıklarda rezervler 100 lira ve yükümlülüklerde müşterinin mevduatı 100 lira azalacaktır. Aynı anda Merkez Bankası bilançosunda Y bankasının rezervleri 100 Tl azalacaktır.

X Bankası bilançosunda varlıklarda rezervler 100 lira ve yükümlülüklerde satıcının mevduatı 100 lira artacaktır. Aynı anda Merkez Bankası bilançosunda X bankasının rezervleri 100 Tl artacaktır.

Kaynak: . CBDCs: an opportunity for the monetary system(2020), sayfa:78

İşte ilk tartışma buradan doğmaktadır.

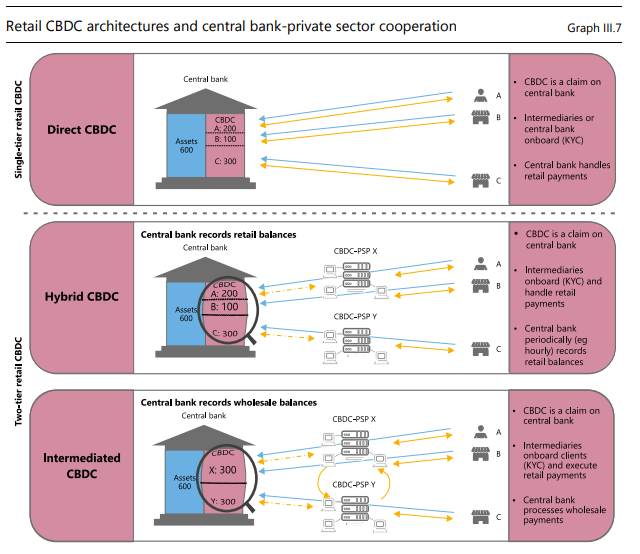

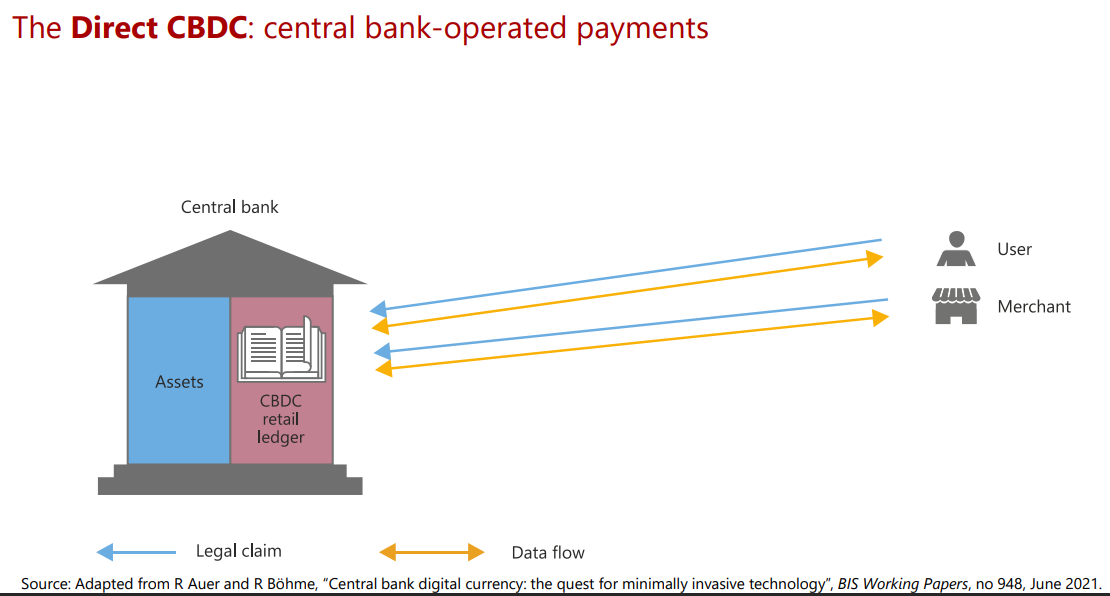

Direkt CBDC

Direkt CBDC görüşü; her vatandaşın Merkez Bankasında hesabı olsun tüm işler burada olsun derken;

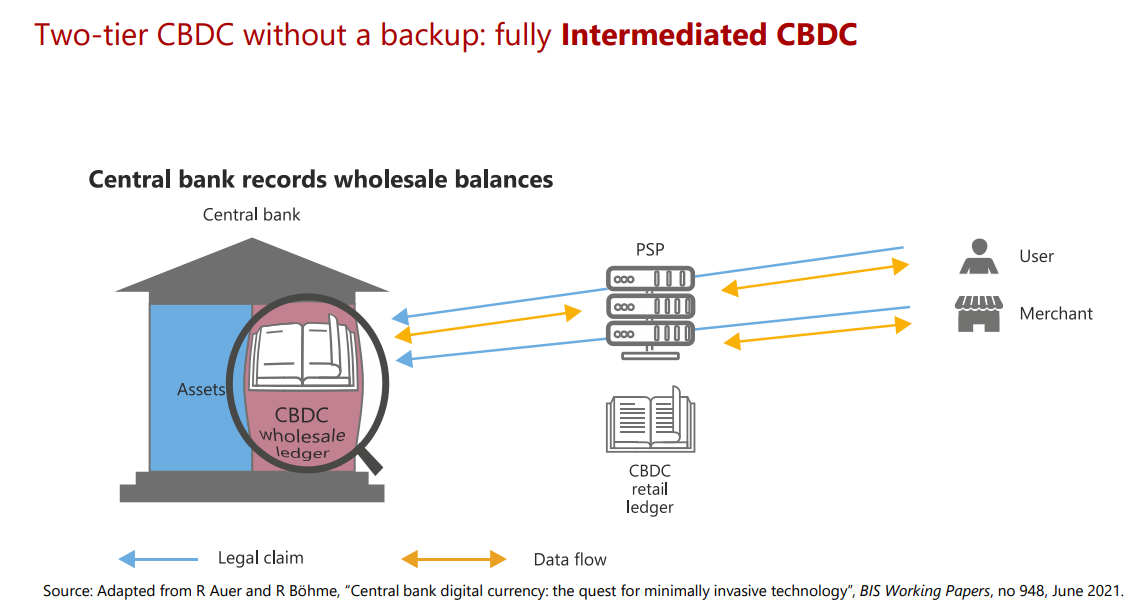

Aracı(Intermediated) CBDC

Aracı(Intermediated) CBDC görüşü; yukarıda anlattığımız rezerv sistemi gibi CBDC’lerin mutabakatı, bankaların Merkez Bankasındaki CBDC hesapları üzerinden devam etsin derken,

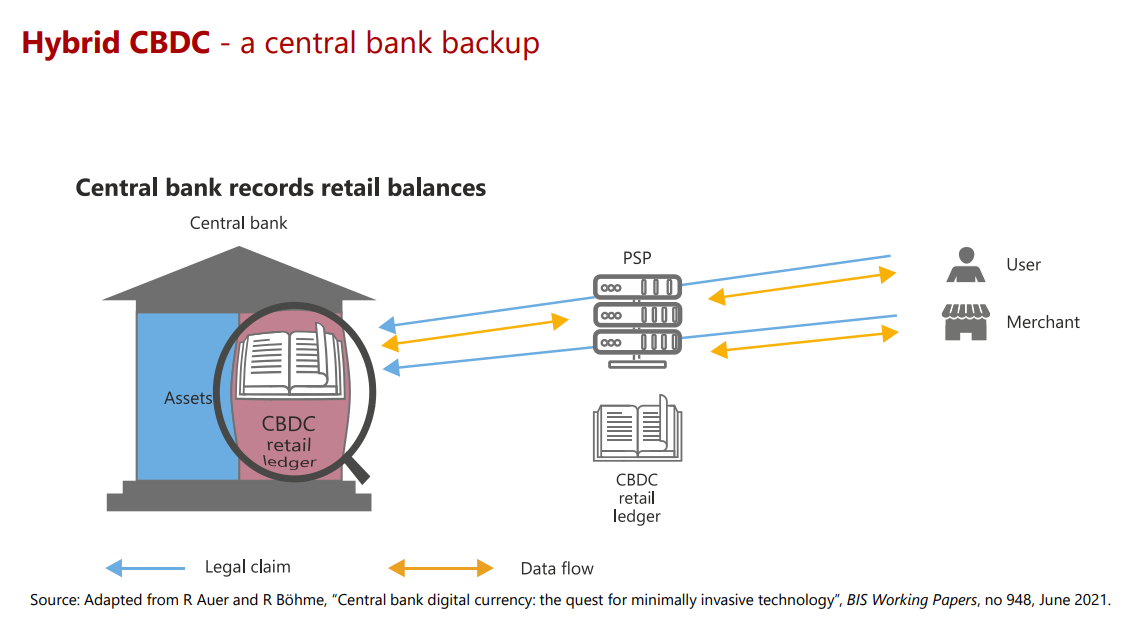

Hibrit CBDC

Hibrit CBDC görüşü; Bu iki görüşün arasında bankaların mutabakata karışmadan ve Merkez Bankasında bir CBDC hesabı açmadan sadece CBDC işlemlerini kendi üzerlerinden sürdürmelerini savunmaktadır.

Hesap Bazlı mı Token Bazlı mı olsun ?

İkinci tartışma konusu budur. Bu varlık, merkez bankası hesapları üzerinde yaratılıp yine hesaplar üzerinde mi hareket etsin yoksa merkez bankası tarafından tek hesapta token olarak yaratılıp bankanın kurduğu chain üzerinde özgürce mi hareket etsin. Bu konu aslında fazla tartışıl madı. Bankaların çoğu hesap bazlı olsun kafamız ağrımasın dedi.

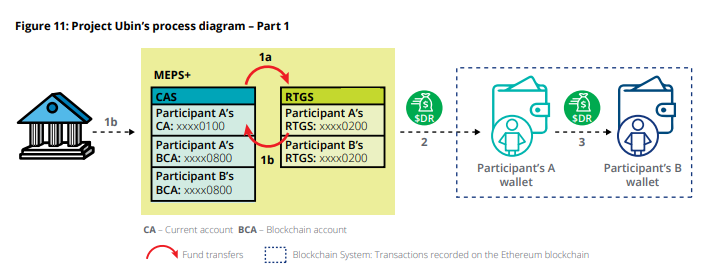

Singapur’un yürüttüğü CBDC projesi ise bu konuda ufuk açıcı, hesap bazlı ile token bazlı CBDC’nin karışımı oluyor. De-Fi ekibi, dikkat kesil.

Kaynak: Ubin project, https://www.mas.gov.sg/-/media/MAS/ProjectUbin/Project-Ubin–SGD-on-Distributed-Ledger.pdf, Sayfa:19

1- Banka müşterileri kullanmak istedikleri CBDC için mevduatlarıyla ödeme yapıyorlar. Bu şekilde bankanın kurduğu blockchainde CBDC yaratılıyor.

2- CBDC alındıktan sonra bankanın kurduğu blockchain evrenine girip özgürce para transferi yapıyorlar.

3- Mevduata geri dönmek istediklerinde ise CBDC’yi sisteme geri verip mevduatlarını alıyorlar. Bu şekilde bankanın kurduğu blockchainde CBDC yakılıyor.

.

…………………………………………………………………………………………………………………………………………………………………………

[17.09.2021] Digital Euro experiment – Tiered model

Digital Euro deneyimi – İki Kademeli Yaklaşım

Kaynak:https://www.banque-france.fr/sites/default/files/media/2021/08/02/821220_digital_euro_en.pdf

Avrupa birliğinin ı dijital euro projesine ilişkin hazırlanan rapordan alıntılar yapacağım.

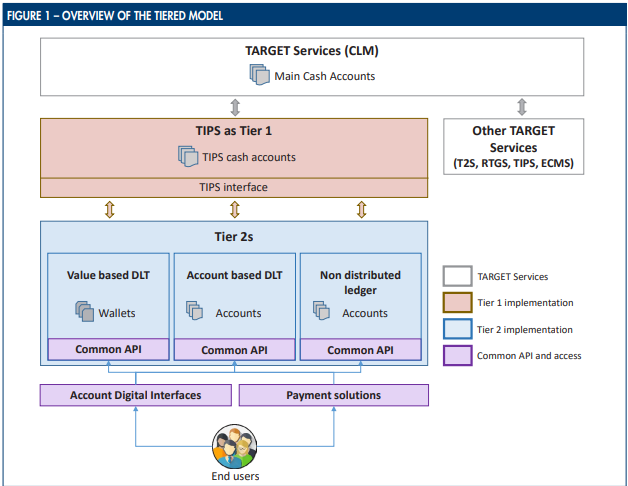

Anladığım kadarıyla iki kademeli bir sistem kurmayı düşünüyorlar.

Tier 1 (ilk kademede), dijital euro Avrupa Birliği Merkez Bankası tarafından yaratılacak ve “Target2 ile TIPS sistemi ” katılımcılarına [Bankalar] TIPS hesaplarında tuttukları banka rezervleri karşılığında istedikleri kadar verilecek. Dijital euroyu alan katılımcılar da Tier 2 (ikinci kademede); Target2 ile TIPS sistemde olmayan tüm katılımcılara bu parayı sunacak.

İkinci kademede sunulan dijital euro, 3 şekilde tahsis edilebilecek. Hesap bazlı DLT, Değer bazlı DLT, DLT olmayan tahsis.

Kaynak:https://www.banque-france.fr/sites/default/files/media/2021/08/02/821220_digital_euro_en.pdf

1) Hesap bazlı DLT( Account-based DLT): Dijital euro, bankalarda tutulan DLT entegrasyonlu hesaplar yoluyla tahsis edilecek.

2) Değer bazlı DLT(Value-based DLT): Dijital euro, bankalarda tutulan DLT entegrasyonlu cüzdanlar yoluyla tahsis edilecek.

3) DLT olmayan(Account-based non-distributed ledger): Dijital euro, bankalarda tutulan klasik hesaplar yoluyla tahsis edilecek.

ECB, intermediated CBDC‘yi seçmiş gibi görünüyor.

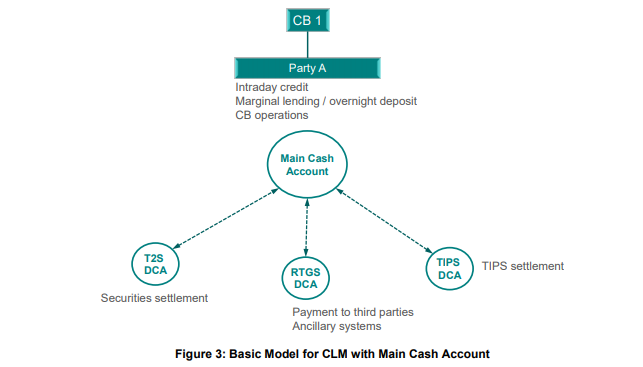

Tier 1’in, yeni kurulacak CLM (Merkezi Likidite Yönetimi) sistemi içerisinde uygulanması planlanmaktadır.

Kaynak:https://www.ecb.europa.eu/paym/groups/shared/docs/f2a98-t2-t2s-consolidation-high-level-business-changes.pdf

Bu sistem üzerinde her Tier 1 kullanıcısı için tüm mutabakat sistemleri, merkez bankalarında tutacakları “Main Cash Account” hesabı altında birleşecektir.

…………………………………………………………………………………………………………………………………………………………………………

[11.10.2021] İki yeni kaynak ekliyorum

e-HKD: A technical perspective

Two-tier distribution model of retail CBDC

…………………………………………………………………………………………………………………………………………………………………………

[08.12.2021] Bir yeni kaynak ekliyorum

CBDCs for the People? Where the Current State of Digital Currency Research Leads

https://www.coindesk.com/policy/2021/12/03/cbdcs-for-the-people-where-the-current-state-of-digital-currency-research-leads/

…………………………………………………………………………………………………………………………………………………………………………

[24.01.2022] Bir yeni kaynak ekliyorum

Money and Payments: The U.S. Dollar in the Age of Digital Transformation

https://www.federalreserve.gov/publications/money-and-payments-discussion-paper.htm

https://neilson.substack.com/p/fed-cbdc-paper

…………………………………………………………………………………………………………………………………………………………………………

[09.05.2022] Bir yeni kaynak ekliyorum

Digital Money and Central Bank Operations

https://www.imf.org/en/Publications/WP/Issues/2022/05/06/Digital-Money-and-Central-Bank-Operations-517534

…………………………………………………………………………………………………………………………………………………………………………

[22.02.2023] Bir yeni kaynak ekliyorum

The digital pound: a new form of money for households and businesses?

https://www.bankofengland.co.uk/-/media/boe/files/paper/2023/the-digital-pound-consultation-working-paper.pdf

…………………………………………………………………………………………………………………………………………………………………………

[30.12.2023] Bir yeni kaynak ekliyorum

TCMB: Dijital Türk Lirası Birinci Faz Değerlendirme Raporu

Kısa Link: https://t.co/HjKxgi1FQh

👇

Not: Link-pdf-pdf yaptıkları için yukarıdaki linke ekledim. @orhoncand

Şimdi özet. pic.twitter.com/gvFWk6E96v— VeriDelisi | Data to the Mad, Mad to the Data | 🏂 (@VeriDelisi) December 31, 2023