SVB Neden Battı? (Güncel)

11 Mart 2023SVB Neden Battı?

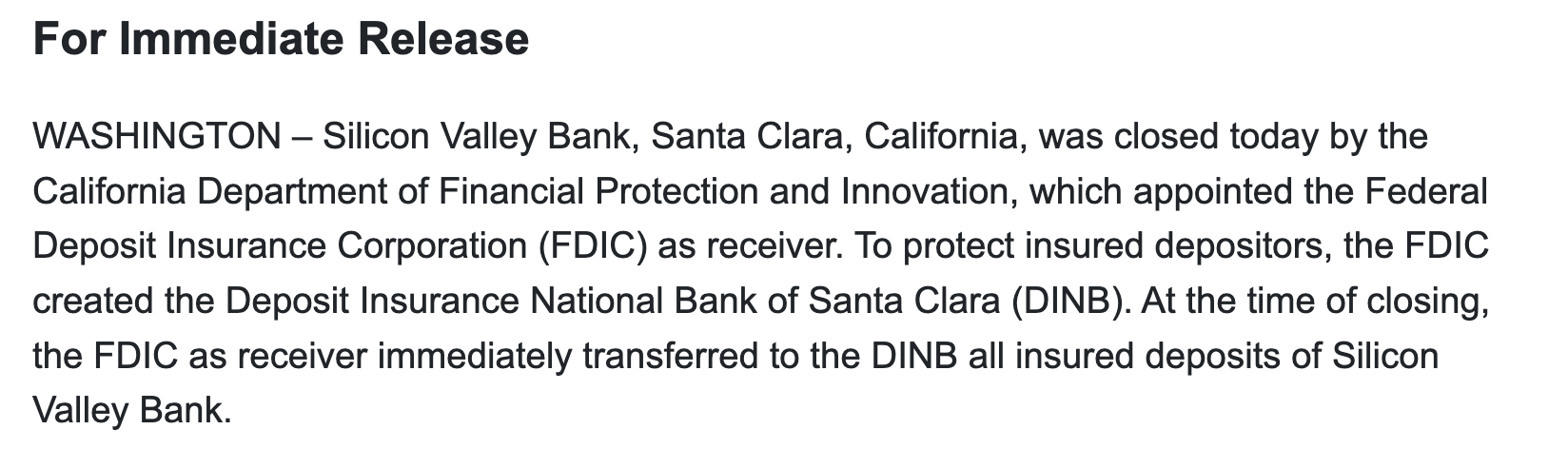

Silicon Valley Bank adlı banka 10 Mart 2023 tarafından aşağıdaki FDIC duyurusuyla resmi olarak kapatıldı.

Kaynak: FDIC

Türkçesi: Kaliforniya’da bulunan Silicon Valley Bank, Federal Mevduat Sigorta Kurumunu (FDIC) kayyum olarak atayan Kaliforniya Finansal Koruma Departmanı tarafından bugün kapatıldı. Sigortalı mevduat sahiplerini korumak amacıyla FDIC, Santa Clara Mevduat Sigortası Ulusal Bankası’nı (DINB) kurdu. Kapanış sırasında, FDIC kayyum olarak Silicon Valley Bank’ın tüm sigortalı mevduatlarını derhal DINB’ye devretti.

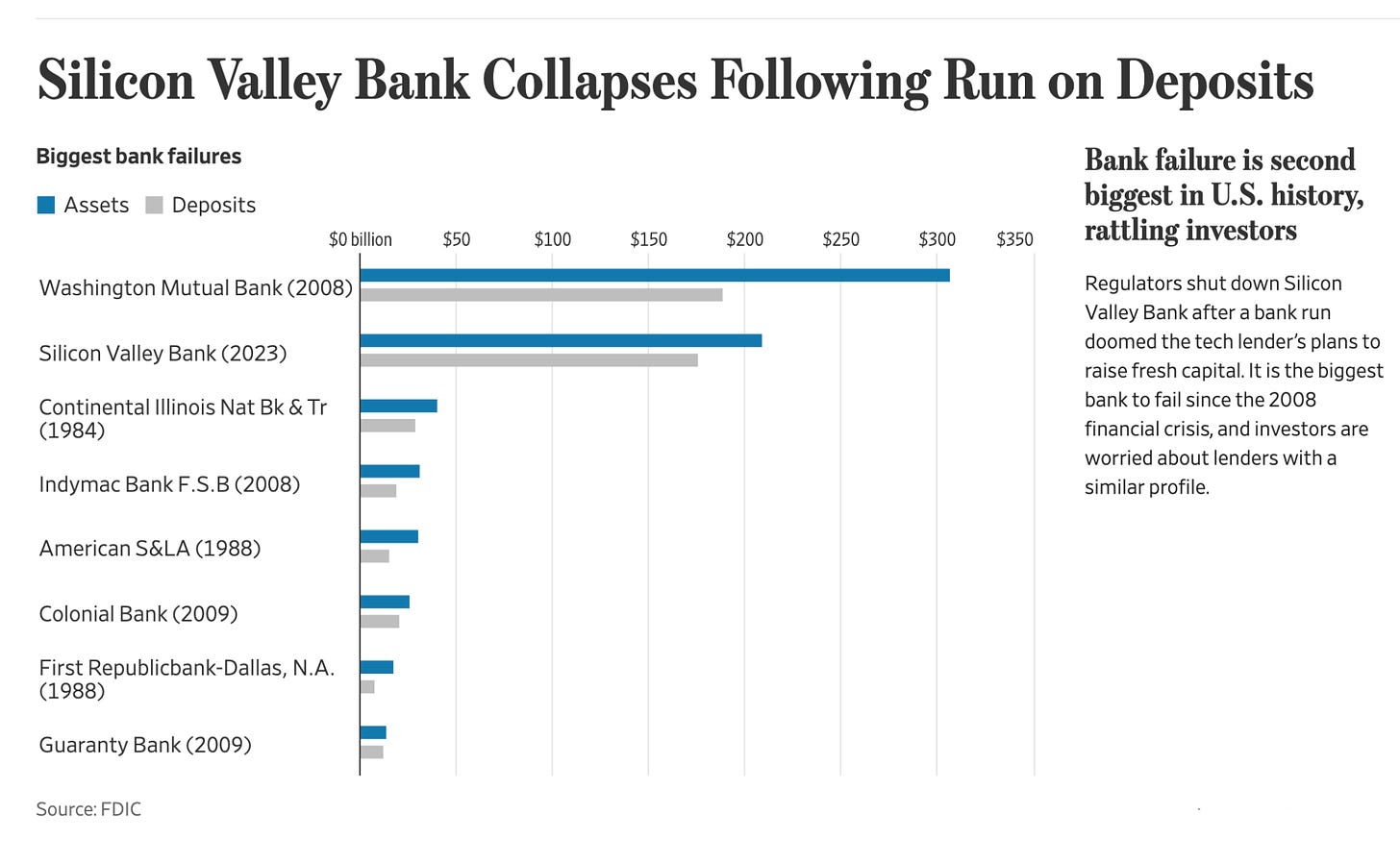

Ben Silicon Valley Bank adını ilk kez duydum. ABD finans sisteminin en büyük 16. bankasıymış. Silicon Valley Bank, Forbes dergisi tarafından her yıl yayınlanan “Amerikanın en iyi Bankaları” listesinde son 5 yıl boyunca ilk 100’e girmiş.

WSJ’ya göre bankanın bu çöküşü 2008’den bu yana en büyük başarısızlıklardan birisi olarak görülüyor.

Kaynak: AdamTooze

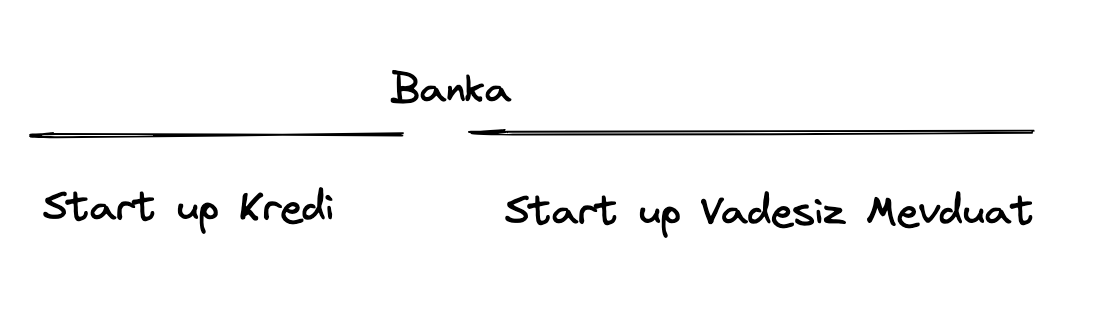

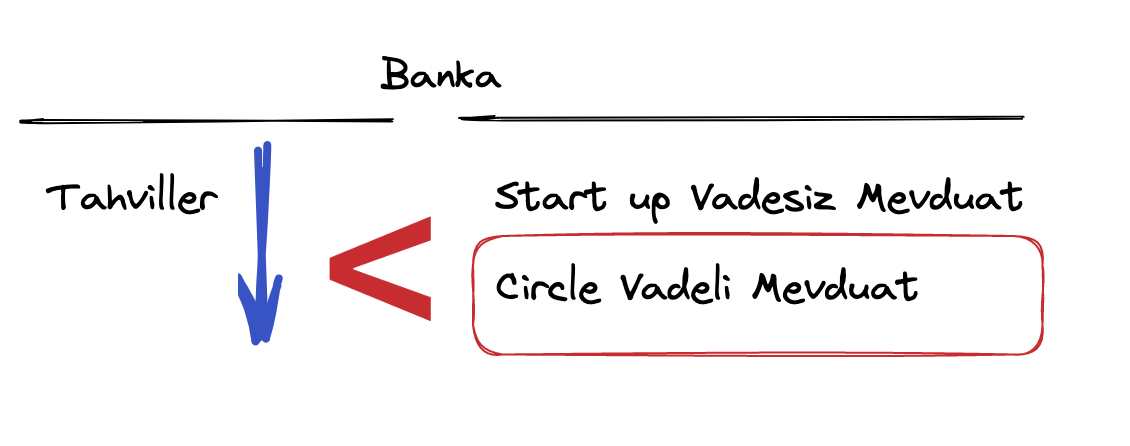

Bankanın kripto boğa döneminde ortaya çıkan start-up’larla yakın ilişkisi gösterilerek, bu start-up’ların bankaya yatırdığı mevduatlardan bahsediliyor. Tam aksine bu banka start-up’lara kredi verdi ve vadesiz mevduat olarak bankanın yükümlülüğünde duruyorlar.

Circle‘in burada tuttuğu USDC karşılığı dolar mevduatları ise vadeli mevduatlarda yer almaktadır.

SVP Neden Battı?

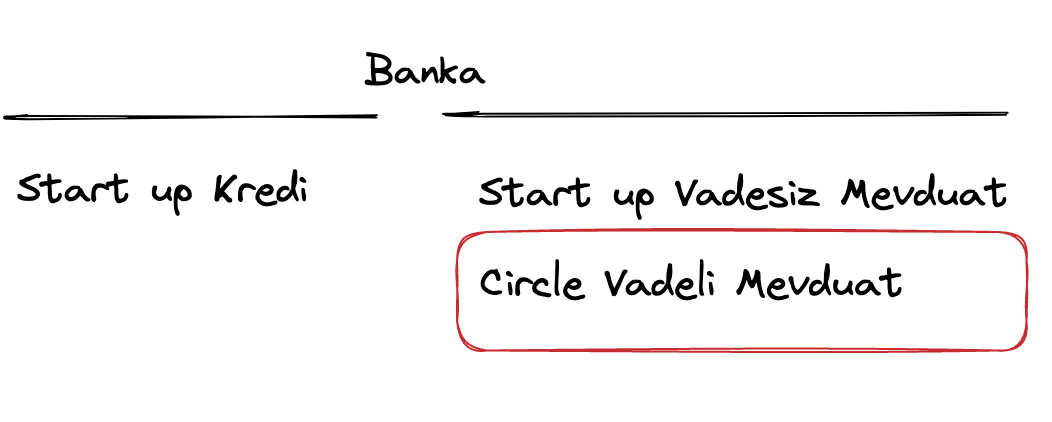

Burada, start-up’ların vadesiz mevduatlarını bu bankada vadeli mevduata kaydırmaları da olasıdır. Adam Tooze, start-up’lara verilen kredilerin karşılığında yaratılan mevduatın bir kısmının bankada tutulmasının zorunluluk olarak getirildiği iddia ediyor.

Kaynak

Peki sıkıntı nedir? FDIC, 250.000 dolara kadar mevduat garantisi veriyor. Bu bankada bu paranın altında mevduatınınız varsa sıkıntı yok. FDIC bir yolunu bulacak. Şu habere göre, bankadaki mevduatların %89′u bu garanti kapsamına girmiyor. (Not: 2 gün sonra Garanti kapsamı genişletildi ve tüm mudilere ödeme yapılacağı açıklandı).

Burada şu sonuç çıkıyor, 250.000 dolar üstü mevduatı olanların işi zor.

Neden battı?

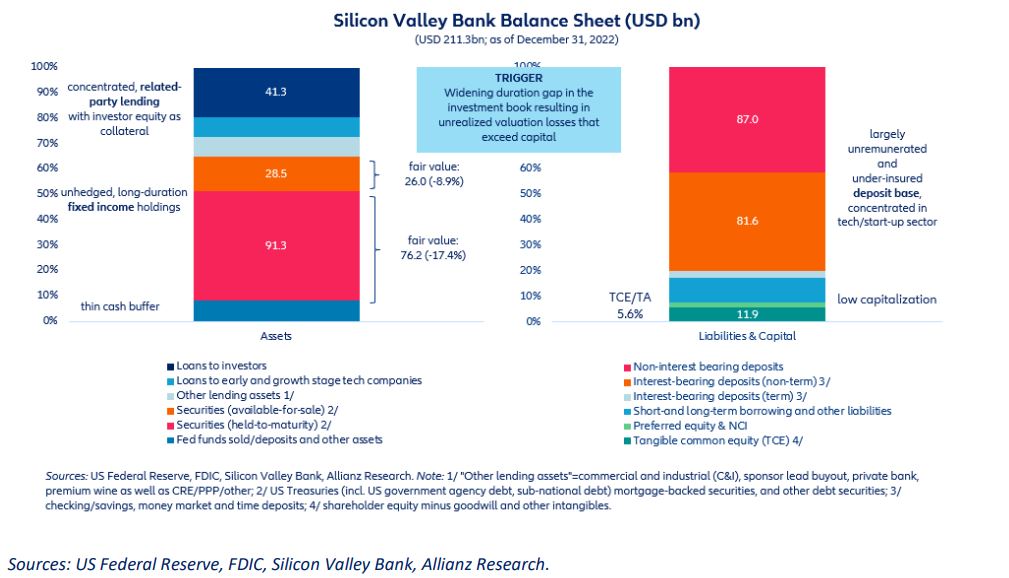

Bu banka yükümlülük tarafında core liabilities(çekirdek yükümlülük) dediğimiz mevduatlara yönelmiş iken, varlık tarafında uzun vadeli devlet tahvillerine yönelmiş gözüküyor.

Kaynak: AdamTooze

Bu bankanın varlık tarafının ne düzeyde uzun vadeli tahvillerinin işgali altında olduğunu görmek istiyorsanız önce kendi bilançosuna bakalım.

Kaynak : Allianz FDIC

Şimdi de Fitch’in 2022 raporuna bakalım.

Kaynak

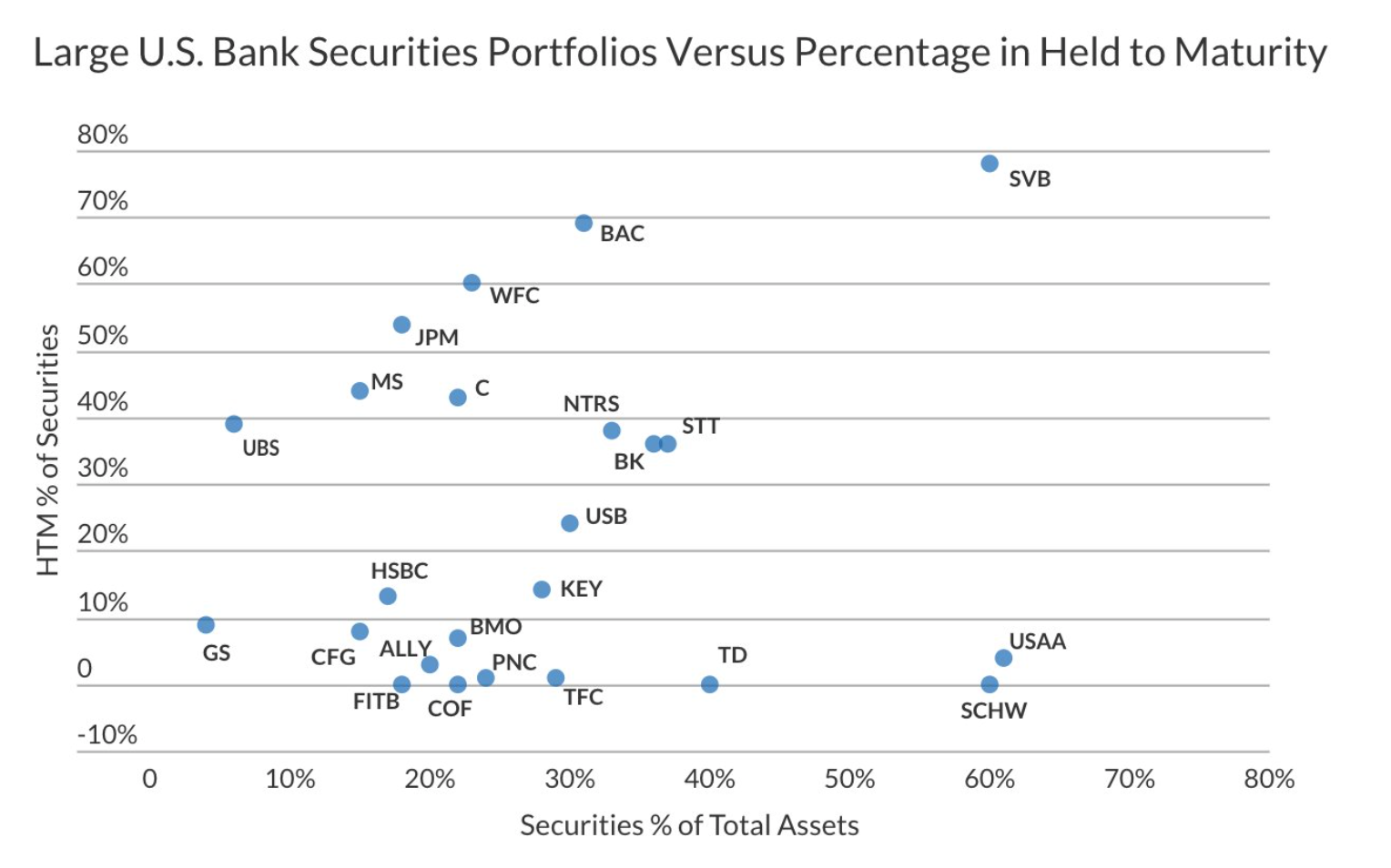

Grafik üzerinde, yatay eksende bankaların varlıkları içerisindeki tahvillerin payı gösterilmektedir. SPV görüldüğü üzere zirveye oynamaktadır. Dikey eksende ise tahvillerin HTM(Vadeye kadar elde tutulan:held-to-maturity) olarak muhasebeleştirilen miktarı gösterilmektedir. Vadeye kadar elde tutulacak tahviller (HTM), işletmenin vadeye kadar satmama amacıyla elinde tuttuğu tahvillerdir. Satışa hazır tahviller(AFS:available-for-sale ) ise, vadesi belirsiz ve her an elden çıkarılabilecek tahvillerdir.

Bankalar 2020 sonuna kadar bu varlıkları AFS olarak muhasebeleştirmiş.

AFS de alınan gün üstündeki faizden vadeye kadar her gün reeskont yapılır, ancak MTM değeri ile farkı kar/zarar değil özkaynak hesabında değerlenir. Dolayısıyla gelir tablosu etkilenmez. HTM ise düz reeskontdur. Faizi günlük gelir olarak yazılır, hiçbir şekilde özkaynak hesabını etkilemez.(@kerimrota)

Bu dönemde AFS oranı 3/4 imiş.

Kaynak

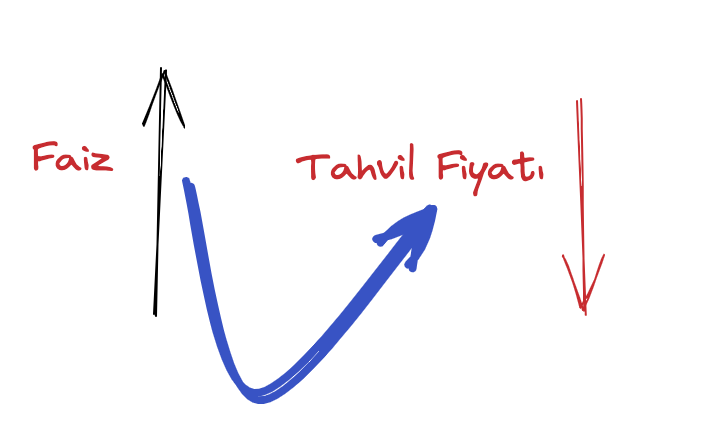

Bu uzun vadeli tahvillerin fiyatı, Fed’in faiz artırmasıyla birlikte düşmeye başlayınca bankalar muhasebe yöntemini AFS den HTM’ye çevirmişler.

Faizler yükselirken mevcut portföyün AFS den HTM e aktarılması sıkça görülür.(@kerimrota)

SVP Neden Battı?

Bankanın varlık bölümünde yer alan tahvillerin değerinin azalmasıyla yalancı bahar sona ermeye başladı. Yükümlülük tarafında mevduatlarla fonlanan bu tahvillerin değeri azalmaya ve yeni vadeli mevduat için ödenecek faiz artmaya başladığında banka için solvency durumu oluşmaya başladı. Olaya mudiler açısından bakıldığında da; ABD Hazinesi’nin iki yıllık tahvilleri için yüzde 4.60’a yükselirken banka mevduat sahiplerine sadece yüzde 0,2 ödeme yapılıyordu(Hudson). Mudilerin bankadan(bankalardan) mevduatlarını çekmeleri normaldi fakat SVB’nin bunu karşılayacak varlığı yoktu.

Bu durum bankalardan sürekli fon çekilmesine ve Federal Rezerv nezdindeki ticari banka bakiyelerinde buna bağlı bir düşüşe yol açtı.

SVP Neden Battı?

Burada, kripto ayı piyasasının etkisiyle yeni mevduat yaratılmaması ve varolan mevduatların çekilmesi bankanın yükümlülük tarafında çekirdek mevduatları miktarsal olarak azaltıyor.

Banka anladığımız kadarıyla 9 Mart günü büyük bir tahvil satışına kalkışıyor. Burada satmaya kalktıkları tahviller hala AFS ile muhasebeleştirilen tahvillerdir. Cuma günü SVB hisseleri, bankanın bir gün önce 21 milyar dolarlık varlık sattığını ve para toplamak için hisselerinin bir kısmını satmayı planladığını açıklamasının ardından yüzde 60 değer kaybediyor. Bu açıklama teknoloji yatırımcıları ve şirket kurucuları arasında paniğe yol açıyor ve start-up’ları paralarını çekmeye başlıyor.

Fed’in Şuçu Ne ?

Fed, 2008 yılında krize müdahale ederken sorunları çözmek yerine sorunları bugünlere ötelemiştir. Yaptığı QE’ler yoluyla emlak piyasasında, tahvil piyasasında ve borsada balonlar olmasına neden olmuştur. Enflasyona müdahalesini de faiz enstrümanını kullanarak yaptığından kaçış alanı kalmamıştır.

Ben bu olayı İngiltere’de geçen sene yaşanan olaya benzetiyorum. Okumak isterseniz aşağıda.

Fed FDIC Hazine Müdahalesinin Ayrıntıları !

💸🪢💲💵1-FDIC, devlet garantisi kapsamı (250.000$ üstü) dışındaki mevduatlara da ödeme yapacak. Fully protects'i bu anlamda düşünün.

Kaynak: https://t.co/D5BRlVBq3t pic.twitter.com/AuwSKbXu8e

— VeriDelisi | Data to the Mad, Mad to the Data | 🏂 (@VeriDelisi) March 13, 2023

https://www.paraanaliz.com/2023/dunya-ekonomisi/fed-mudahalesi-geldi-spv-g-49029/