Erol Taşdelen: AKBANK, GARANTİ BBVA, İŞBANK, YKB 2022 ilk çeyrek CEO performasları

30 Mayıs 2022Erol TAŞDELEN her çeyrek olduğu gibi Bankacılık sektörünün Kamu bankaları dışında Amiral Gemilerinin 2022 ilk çeyrek performanslarını değerlendirmeye aldı.

2022 yılı bankacılık sektörü açısında çok sıkıntılı başladı. Zira, Kur Korumalı Hesaplar; İhracat Bedellerinin önce %25’i sonra %40’ının Merkez Bankasına satışı; dövizli çeklerin döviz olarak ödeme yasağı; Ticari Kredilerde artan karşılıklar; Müşterilere FX ekranlarının kapatılması; Dövizli işlemlerin 10:00-16:00 arası yapılmaya başlanması sektörde beklenmeyen uygulamaların devreye girmesi sektöre hareketli günler yaşattı. Önümüzdeki dönemde; Kur Korumalı Mevduatta belirsizlik, Süper Bone, Enflasyona Endeksli Tahvil ihtimalleri ise sektörü derinden etkileyecek. Bir taraftan sektöre %20 olan verginin %25’e çıkarılması; enflasyon muhasebesinin 2023’e ertelenmesi belirsizliği de beraberinde getirirken; enflasyon oranlarının üç haneye doğru gidişi sektördeki kar artış sevincini de boğmuş durumda. Banka CEO’ları yüksek sesle enflasyon sorununu dile getirmeye başladı. Yıllık Spot faizleri %40’ların üzerine çıkardılar.

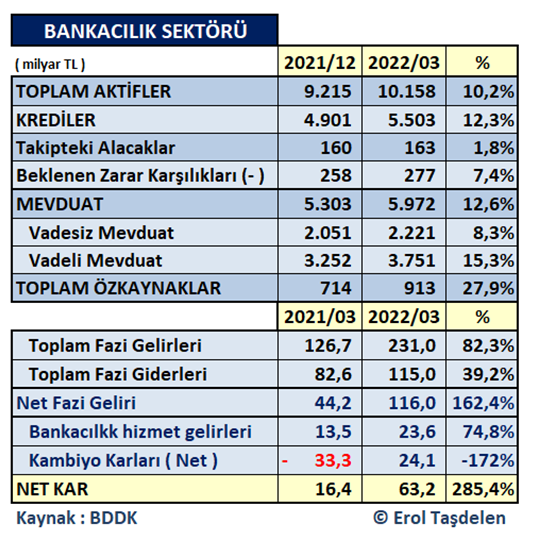

2022 İLK ÇEYREKTE BANKACILIK SEKTÖRÜ NE YAPTI?

Bankacılık sektörü 2022 ilk çeyreğinde büyümeye devam etti. 2021 sonundaki 9,2 trilyon TL’lik Aktiflerini 2022 ilk çeyreğinde %10,2 büyüterek 10,1 trilyon TL üzerine çıkarmayı başardı. Sektör 4,9 trilyon TL olan Nakdi Kredilerini %12,3 büyüterek 5,5 trilyona taşırken; 160 milyar TL’lik Kredi Takip hacmini ise 163 milyar TL seviyesine yükseldi. Yapılandırılan krediler ile birlikte Sorunlu Kredi hacmi 700 milyar TL seviyesini aşması ise sektör açısından ciddi tehdit olarak ortada duruyor. Sektörün Özkyanklarının 2022 Mart itibarıyla 913 milyar TL düzeyinde olduğu dikkate alındığında Sorunlu Kredileri özkaynakların %80’nine ulaştığı görülüyor. 2021 sonunda 258 milyar TL olan Beklenen Zarar Karşılıkları ise yılın ilk çeyreğinde, 277 milyar TL seviyesine çıktı.

Sektör 2021 sonunda 5,3 trilyon TL olan Mevduatını 5,9 trilyon TL seviyesine çıkarırken; Vadesiz Mevduat ortalamasını da %37,2 seviyesinde bulunuyor. 2021 ilk çeyreğinde 16,4 milyar TL Net Karlılık yakalayan sektör 2022 ilk çeyreğinde %285 artış ile 63,2 milyar TL Net Karlılığı yakaladı. Sektör 2021 yılında yıllık 92,9 milyar TL Net kar yaptığı dikkate alındığında kar artışı beklenenin üzerinde yer aldı. Kar artışında Devlet Tahvillerinin getiri katsayısı yüksek oldu. Sektör 2021 ilk çeyreğinde 33,3 milyar TL Net Kambiyo Zararı yaparken; 2022 ilk çeyreğinde 24,1 milyar TL Net Kambiyo karlılığı sağladı.

DÖRT BÜYÜKLER NE YAPTI?

Kısa özetten sonra, değerlendirdiğimiz sektörün kamu bankaları dışında amiral gemileri konumdaki dört bankanın ( AKBANK, GARANTİ BBVA, İŞBANK, YAPI KREDİ ) 2022 ilk çeyrekte açıkladıkları ve KAP’a bildikleri faaliyet raporları; mali veriler ve bilanço dipnotlarına göre karşılaştırmalı verilerine yakından bakalım.

Değerlendirmeye alınan dört büyük banka 3,4 trilyon TL Aktif Büyüklüğü ile sektörün %34’ünü; 1,9 trilyon TL kredi hacmi ile sektörün %35’lik kısmını; 2,1 trilyon TL’lik mevduat hacmi ile sektörün %36’lık kısmını oluştururken 31,9 milyar TL’lik Net Kar ile sektör Net Karlılığının %50’lük kısmını oluşturuyor. Önemleri de buradan geliyor.

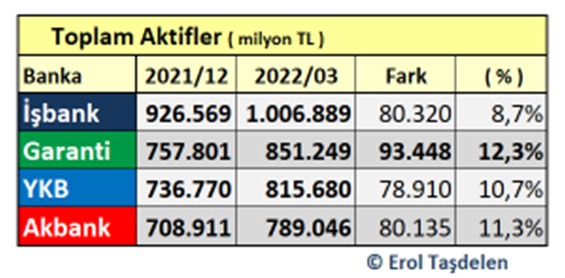

AKTİF BÜYÜKLÜKTE İŞBANK açık ara lider

Dört büyükler arasında geçmiş yıllarda olduğu gibi İŞBANK Aktif Büyüklükte açık ara liderliği devam ediyor ve 1 trilyon TL büyüklüğü aşmış durumda. Dört büyüklerden 1 trilyon TL Aktif büyüklüğünü aşan ilk banka oldu. İŞBANK Aktif büyüklüğünü 80,3 milyar TL büyütürken en yakın rakibi olan Garanti Bankası 851 milyar TL Aktif Büyüklüğe sahip. YAPI KREDİ BANKASI 815 milyar TL Aktif büyüklüğe ulaşırken; dört büyükler arasında 789 milyar TL büyüklük ile AKBANK dördüncü sıradaki yerinden kurtulamadı.

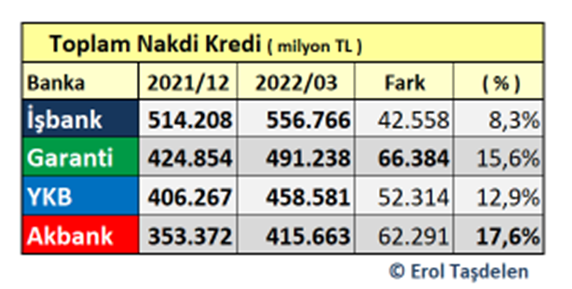

Toplam Nakdi Kredilerde İŞBANK liderliğe devam etti

İŞBANK 556 milyar TL’yi aşan nakdi kredi hacmi ile ilk sıradaki yerini korurken; 2022 ilk çeyreğinde GARANTİ BBVA 491 milyar TL; YAPI KREDİ 458 milyar TL Kredi hacmine ulaşmış durumda. Dört büyükler arasında en az nakdi kredi hacmine sahip banka ise 415 milyar TL ile AKBANK oldu.

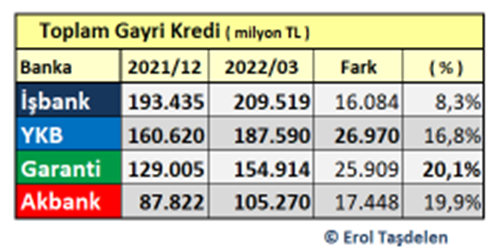

GAYRİ NAKDİ Kredilerde İŞBANK liderliğini korudu

GAYRİ NAKDİ Kredilerde bankalar arasında fark çok fazla. Son yıllarda olduğu gibi İŞBANK ulaştığı 209 milyar TL hacim ile liderliğini korurken; YAPI KREDİ 187 milyar TL hacim ile GARANTİ BBVA ve AKBANK arasındaki farkı açmış durumda. GARANTİ BBVA 154 milyar TL hacme ulaşmasına rağmen öndeki rakiplerden uzak kalırken; AKBANK 105 milyar TL’lik hacmi iler rekabetin oldukça gerisinde kalmış durumda. AKBANK, Gayri Nakdi Kredilerin önemli bir kısmının Akreditif Krediler olduğu dikkate alındığında Dış Ticaret işlemlerinde de rekabetten uzak kalmış durumda. Zira, AKREDİTİF Kredilerde İŞBANK 47,7 milyar TL; YAPI ve KREDİ 31,3 milyar TL; GARANTİ BBVA 31,1 milyar TL hacme sahipken AKBANK’ta AKREDİTİF Kredi hacmi sadece 17,5 milyar TL düzeyinde.

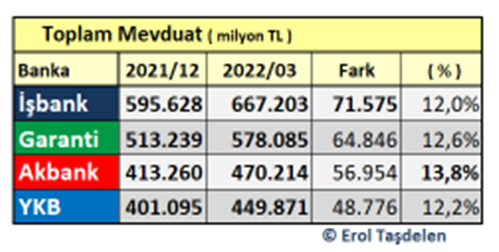

MEVDUAT sıralamada İŞBANK arayı açmaya devam etti

Dört büyüklerin Mevduat hacim sıralamasında 667 milyar TL hacmi geçen İŞBANK ilk sıradaki yerini korurken 71,5 milyar TL’lik artış ile artış hacminde ve oranında da ilk sırayı aldı. GARANTİ BBVA 578 milyar TL Mevduat hacmine ulaşırken; AKBANK 470 milyar TL ile üçüncü sırada yer aldı. YAPI KREDİ mevduat hacmi ise 449 milyar TL seviyede kaldı.

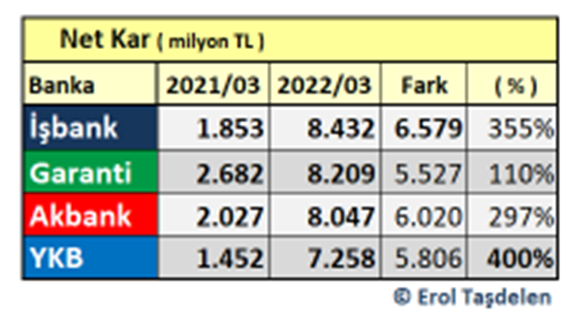

Net Karlılıkta da İŞBANK lider

Net Karlılıkta 8,4 milyar TL ile en fazla karlılık açıklayan banka İŞBANK oldu. GARANTİ BBVA 2021 yılında karlılık liderliğini kaptırdığı İŞBANK’tan 2022 yılında da alamadı. GARANTİ BBVA 8,2 milyar TL Net Karlılık ile ikinci sırada yer aldı. AKBANK 8 milyar TL kar ederken; YAPI KREDİ 7,2 milyar TL karlılıkta kaldı. 2022 ilk çeyreğinde karlılığını en fazla artıran banka da YAPI KREDİ oldu.

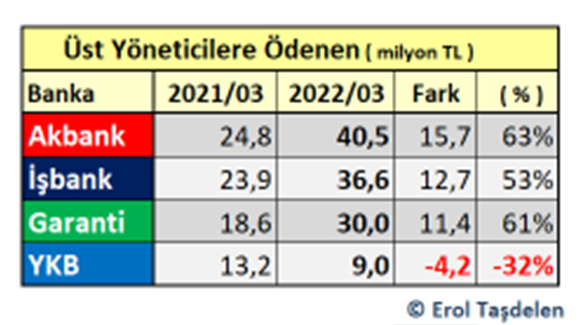

AKBANK Üst Yönetim Giderlerinde lider

Dört banka içinde Üst Yönetime 40,5 milyon TL ödeme yaparak AKBANK en fazla ödeme yapan banka oldu. Akbank aynı zamanda %63 artış ile üst yönetim ödemelerine 2022 ilk çeyrekte en fazla artış yapan banka oldu. İŞBANK 36,6 milyon TL ödeme yaptı. GARANTİ BBVA 30 milyon TL ödeme yaparken; YAPI KREDİ rekabete göre düşük kalarak 9 milyon TL ödeme yaparken aynı zamanda üst yönetim giderlerinde %-32’lik kesinti yapan tek banka oldu. Banka üst yönetim ödemeleri son yıllarda özellikle BDDK’nın da yakından takip ettiği giderler içinde yer aldığı biliniyor.

Banka genel performansları

Dört büyük bankanın yıl içindeki hacimsel büyüklükleri, hacimsel gelişme performansları, piyasaya verdikleri destek, profesyonel yönetim yapısı, personel memnuniyeti, müşteri hizmet kalitesi, gelen şikayetlere çözüm odaklı hızlı geri dönüşleri dikkate alındığında dört banka arasında bir sıralama yapılır ise en başarılı Banka İŞBANK, sonra sırası ile GARANTİ BBVA, YAPI KREDİ ve AKBANK olarak kendini göstermekte. Özellikle AKBANK’ın bazı ürünlerde 2022’de de rekabetin oldukça gerisinde kaldığı dikkat çekerken; üst yönetimin aldığı aksiyon planların da beklenen sonuçları vermediği, bankanın rakiplere göre rölantide çalıştığı, ana rakamlarda dördüncülükten kurtulamadığı görülüyor.

Erol TAŞDELEN – Ekonomist www.bankavitrini.com