Erol Taşdelen: Konut alma zamanı mı? Konut kredisinde nelere dikkat etmeli?

4 Kasım 2021Merkez Bankasının gösterge faiz oranını %19’dan önce %18’e geçen ay da 200 baz puan indirerek %16’ya düşürmesi sonrası oluşturulmaya çalışan “kredili konut almak cazip hale geldi” söyleminin peşine düştük. Araştırmamız, Konut Kredi faiz oranlarında da 200 baz puan indirim olacağı yönündeki haberlerin piyasa gerçekleri ile örtüşmediği ortaya çıkardı. İşte sonuçlar.

Kamu bankaları 200 baz puan düşürdüğünü açıkladı

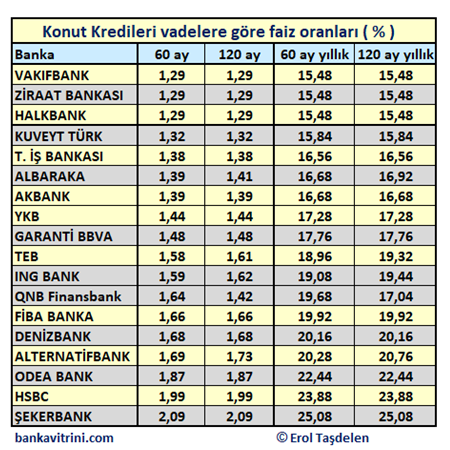

Vakıfbank, Ziraat Bankası ve Halkbank ortak açıklama ile faiz oranlarında 200 baz puan indirim yaptıklarını açıklamalarına rağmen bu indirimin henüz konut kredilerinde pratiğe tam yansımamasına rağmen %1,38‘lerde olan Konut Kredi faiz oranlarının üç Kamu Bankasının da %1,29‘a düşürdüğü görüldü. Bu orana rağmen 2020 yılındaki %0,64‘lük konut kredi faiz oranlarının çok uzağında ama piyasanın da şu an için en uygun faiz oranı yine Kamu Bankalarında.

Özel ve Yabancı Sermayeli bankalar indirime gitmedi

Kamu Bankalarındaki ufak da olsa Konut kredilerindeki faiz indirimine rağmen özel yerli ve yabancı sermeyeli bankaların kamu oranlarına rakip olmaktan henüz uzak olduğu görüldü. Zira Kamu Bankalarına en yakın konut kredi faiz oranı %1,32 ile Kuveyt Türk ve %1,38 ile T. İŞ BAKASI olduğu görüldü.

Konut Kredi faizi %1,29’a düştü hala yüksek maliyet mi, ne kadar öderim?

Faiz oranları sizi yanıltmasın! Oturup hesap kitap yapın derim. Akıllarda 2020 yılındaki %0,64 faiz oranları kaldı. Burada en önemli konu faiz oranları düşüp piyasa biraz hareketlenmeye başladığında özellikle müteahhitlerin fırsatçılık yapıp konut fiyatlarını artırmaları. O zaman daha yüksek kredi kullanacağınız için faiz avantajı da ortadan kalkıyor. Sürü Psikolojisi ile hareket etmek her zaman size kazandırmıyor yani. Bu arada yıllar itibarıyla satılan konutların üçte ikisi 2. el notunu da düşelim.

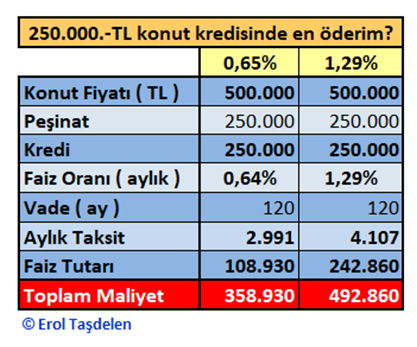

Örnek : 500.000.-TL mütevazi bir ev alacaksınız. Hadi 250.000.-TL de birikiminiz var. 250.000.-TL 120 ay konut kredisi kullanacaksınız. Faizin etkisini göstermek için örnek hesap yapalım.

Görüldüğü gibi 2020 yılında %0,64’den 250.000.-TL Konut Kredisi kullanan biri 2.991.-TL taksit ödüyor. Bugün Kamu Bankalarındaki %1,29 düştü denilen oranda aynı krediyi kullandığınızda 4.107.- TL aylık taksit ödeyeceksiniz. %0.64’den kullananlar 108.930.-TL’si faiz toplam 358.930.-TL ödeme yapacakken; %1,29 ile Konut Kredisi kullananlar 242.860.-TL faiz Toplamda 492.860.-TL ödeme yapacak. Üzerine peşin ödeyeceğini 250.000.-TL’yi de eklediğinde aynı evi 2020 yılında alanlar 608.930.-TL cebinizden para çıkarken; şimdi kullansanız 742.860.-TL cebinizden para çıkacak. 133.930.-TL fazla ödeme yapacaksınız yani. Ne kadar ev almak mantıklı para sizin, biz hesapladık sadece. Diğer bankaların hesabına hiç girmedim, o faiz oranlar ile almayı düşündüğünüz evden soğursunuz zira!

Bazı bankalar internet sitelerindeki faiz oranlarının altına inebiliyor

Konut Kredisi kullanacak vatandaşlara önerimiz, bankaların kendi internet sitelerinde yayınladıkları faiz oranlarının şubelerden teyit edilmesi yönünde olacak. Zira bazı bankalar bu yayınladıkları faiz oranlarının altında oran beyan edebiliyor. Şubeler daha uygun faiz oranı söylemesi beklentilerinizi yükseltmesin zira aradaki fark aylık 0,01-0,04 arasında. Bazı bankalar bu duruma; “internet sitemizde faiz oranları güncellenmemiş” savunmasına sığınsalar da dijital olduğunu iddia eden bankaların bu duruma düşmeleri ayrı trajikomik durum. Altı üstü bir oran değiştireceksiniz oturup yazılım mı yapacaksınız arkadaş ya olduğunuz gibi görünün ya da göründüğünüz gibi olun artık! Rekabet Kurumu bu konuya el atsın artık!

Ekspertiz değerinin ne kadarı kredilendiriliyor mutlaka öğrenin

Uygun faiz oranını yakalamanız yetmiyor. Hemen sevinmeyin. Yasal olarak bankalar ekspertiz değerinin %90’ına kadar konut kredisi kullandırabilmelerine rağmen bu oranı aşağıya çekme hakları var. Bazı bankalar ekspertiz değerinin %50’sine kadar kredi kullandıracağını beyan ediyor. Bazı bankalar 500 bin ekspertiz değerine kadar %80’ine bunun üzerine %90’ına kadar kredi verebiliyor. En iyisi bu durumu da kredi başvuru sırasında mutlaka sorulması. Yoksa kullanmayacağınız kredi için boşu boşuna ekspertiz parası ödemiş olursunuz. “Banka personelin bu konuda uyarır” diye düşünmeyin, suçlu siz olursunuz!

Sigorta konusu önemli

Konut kredilerinde en önemli konulardan biri Sigorta konusu. Konut kredilerinde DASK olmaz ise olmaz. Zira Tapu daireleri DASK olmadan zaten işlem yapmıyor. DASK Sigorta primi de her yerde hemen hemen aynı tutuyor, bundan kaçış yok yani. Asıl üzerinde durulması gereken DASK dışında diğer sigortalar. Bazı bankalar “sigortalı / sigortasız” seçeneği sunarak faiz oranlarında değişiklik yapabiliyor (örnek : AKBANK -alınan ceza etkili olmuş demek ki-). Sigortadan da kazandıkları için “sigortalı” seçenekte daha düşük konut kredi faiz oranı sunabiliyor. Bazı bankalar yasal olarak dayatma yapmamaları gerekirken sigorta konusunda katı, sigortayı mutlaka kendileri yapmak istiyor. ( Bu konuda ciddi cezalar yemelerine rağmen bazı bankalar bu huyundan vaz hala geçmedi ). Bu konudaki şikayetleri 2019 sonunda kurulan SEDDK – Sigortacılık ve Özel Emeklilik Düzenleme ve Denetleme Kurumu’na bildirebilirsiniz. Artık sigorta şikayetleri sahipsiz değil. Bazı bankalar yüksek prim tutan HAYAT SİGORTASI yerine daha düşük primli FERDİ KAZA SİGORTASI’nı kabul ediyor. Sağlığınıza güveniyorsanız, yaşınız da genç ise bu seçenek alternatif. Ama sigorta süresinde kaza dışında vefat eder veya iş göremez şekilde sakatlanırsanız mirasçılardan pek hayır dua beklememeyi de göze alın. Zira bu tür sigortalar vefat halinde krediyi kapatıp kalan parayı mirasçılara veriyor. Karar size kalmış. İçlerinde bir Kamu Bankasının da olduğu bir grup banka ise konut kredilerini sigortada fırsata çevirmiş durumda. “Konut Paket” diye müşteriye 4-5 sigorta dayatıyor. İçinde ne yok ki Hayat Sigortası, Ferdi Kaza Sigortası, İşsizlik Sigortası, Eşya Sigortası ( belki vatandaş evi boş tutacak veya kiraya verecek bu sigortayı niye yaparsınız ki ), DASK vs vs. yok yok yani. Krediyi erken kapama gibi bir durumunuz var ise Sigorta primlerinin sigorta süresinde örneğin 60 ay peşin ödemeniz size zarar ettirebilir yıllık ödemek en uygun olabilir. Zira, vadesinden önce kredinizi kapadığınızda ödediğiniz primden elinize iade bir şey kalmayacaktır. Bazı bankalar otomatik iptal yerine “beyan etmediniz” diye bu sigortaları vade sonuna kadar sürdürebiliyor. Bu kararda kontrol sizde olsun.

Ekspertiz ücretinde soygun dönemi bitti

Bankalar müşterilerinden konut kredilerinde yaptırdıkları ekspertiz hizmetinde keyfi ücretler talep edebiliyordu. 2020 yılında yapılan değişiklik ile bunun önü kesildi ve SKP Lisanslı ekspertizlere ödenecek tutar kadar ücret alınacak dendi. Bankaların bu işlemden kar edememesi nedeni ile yoğun baskısı konusu bu hizmetin %15 fazlası alınabilir diye 2021’de değişikliğe gidildi. Bu durumda bile geçmiş yılardaki afaki istenen ücretlerin altında ödeme talep edilecek bilginiz olsun.

Tapu değeri kredinin altında olmasın

Çoğu banka bu duruma dikkat ediyor ama yine de aklınızda olsun. Tapu harcı fazla ödememek için tapuda alım / satım değeri düşük gösterilmesi alışkanlığı var. Tapuda gösterilen değer kullandığınız kredinin altında olması halinde ileride Maliye ile sorun yaşar ek vergi cezası ödemek zorunda kalabilirsiniz. Zira devlet haklı olarak “sen 300 bin kredi kullanmışsın en kötü ihtimalle evi bu fiyata almışsın ama tapuda 250 bin göstermişsin arada 50 bin TL’lik tapu harcı az ödemişsin öde bakayım” diyebiliyor. Bazı bankalar ekspertiz değeri düşük çıktığında aradaki farkı Tüketici kredisi olarak kullandırma önerebiliyor. Konut Kredileri KKDF, BSMV gibi vergilerden muaf olmasına rağmen Tüketici Kredilerinde hem bu vergiler hem de faiz oranlarının daha da yüksek olduğunu unutmayın hesabınızı ona göre yapın.

Banka erken kapama isteyebilir mi?

Çok merak edilen konulardan biri bankanın konut kredisini kapatması için müşterisinden vadesinden önce kapamasını isteyip isteyemeyeceği konusu. 2008 krizine kadar bu mümkündü. Hatta 2008 krizinde bazı bankalar müşterilerden kredilerin kapanmasını talep etti. Sonradan yapılan düzenleme ile Konut Kredisi dahil tüm Bireysel Kredilerde taksit ödeme sorunu yok ise vadesinden önce Bankanın geri ödeme / kapama talebi gibi bir durum söz konusu değil. Müşterinin vadesinden ince kapama isteğini ise yerine getirmek zorunda. Mevcut uygulama vadesi 36 aya kadar kalan kredilerde %1; 36 ayı aşan kredilerde kalan ana paranın %2’si kadar komisyon ödeyerek kredi kapanabiliyor. Taksitli kredilerde bankalar ilk taksitlerde ağırlıklı faizi aldığı için belli bir süre sonra zaten faizin önemli bir kısmını tahsil ettiğinden erken kapama vatandaşın lehine olmayabilir. O nedenle en iyisi ödeme planlarının dikkatli incelenmesi.

Babam, ağabeyim evimi konut kredisi ile alabilir mi?

Son yıllarda çık istismar edilen bir konu da bu oldu. Soyadı tutan akraba ilişkisi olan konut kredilerine kendine finansman sağlıyor diye bankalar bu tür taleplere sıcak bakmıyor. Zira son yıllarda bu tür talepler artmış durumda. Özellikle kredi vadesinin uzun olması, faiz oranının ticari, tüketici kredisine göre düşük olması, kredi taksitlerinde KKDF, BSMV gibi vergilerin olamaması nedenler bu tür kredilerin dolaylı finansman kaynağı olarak kullanılması cazip gelebilir ama bu ortaya çıktığında banka kurula dışı kredi nedeni ile kredinin kapanmasını talep edebilir.

Kaç taksit ödemezsem kredim kanuni takibe gider?

Pandemi dönemine kadar 90 gün ( 3 taksit ) üst üste taksit ödeme yapmayan krediler kanuni takibe gidiyordu. Bu süre Pandemi sürecinde 180 güne çıkarılmasına rağmen 2021 ikinci yarısında tekrar 90 güne düşürülerek normalleşme sağlandı. Başka bir ifade ile ödeme güçlüğü çeken vatandaş fazla rahat davranmasın. 90. günün dolduğu ay sonu krediler otomatik takibe gidiyor artık.

Kredili devam ederken evimi satabilir miyim?

Kredili olması evin satışına engel değil satılabilir. Ama alıcı bu durumu kabul etmesi gerekir ve kredi teminatında olması devam eder. Satış kredi teminatını boşa çıkarmaz. Zaten belli bir süre sonra satışı tapu bankaya, banak da borcun ve ipoteğin devam ettiğine dair yeni alıcıya tebligat gönderir. Borç bitmeden kurtuluş yok kısaca.

Kredim bitince konut üzerindeki ipotek nasıl kalkacak?

Bankalar önceden yazı veriyorlardı müşterisine o yazı tapuya götürülerek ipotek fek ediliyordu. Son yıllarda uygulama değişti. İpoteğinizi kaldıracağının konut için devletin belirlediği çok fazla olmayan ( 50 TL altında ) bir ödemeyi ( vergiyi ) Kamu Bankalarından birine yatırıp dekontu bankanıza teslim ediyorsunuz. Banka hazırladığı ipotek fek yazısını direkt konutun bağlı olduğu tapuya göndererek konut üzerindeki ipotek fek ediliyor.

Döviz kredisi olarak konut kredisi kullanabilir miyim?

TL Faiz oranları çok yüksek ciddi maliyet doğuyor Döviz kredisi kullanırım diyenlere kötü haber Türkiye’de yerleşik Gerçek Kişilere dövizli konut kredi kullanımı 2018’de yasaklandı. O nedenle hesaplarınızı konut kredisinde TL maliyet üzerinden hesaplamaya devam edeceksiniz.

Proje mağdurları sözleşmeye rağmen ortada kaldı

Zamanında gazetelere sayfa sayfa ilan veril şu bankanın katkıları ile, proje ortağımız bu banka diye maketten ev sattılar. İstanbul başta olmak üzere birçok yerde çok sayıda proje yarım kaldı. Üstelik bu konutların çoğu banka kredisi ile satıldı. Hala arsa hali ile havada duran 10.-15. kattan ev alıp konut kredisini ödeyen vatandaşlar var. Allahtan arsa hala yerinde duruyor. Bu projelerde bankalar Proje Sözleşmesine göre sorumlu olmasına rağmen hiç sahiplenmediler. Nasılsa krediyi verdiler. rekabet Kurumu, Ticaret Bakanlığı, Etik Kurulu, BDDK gibi kurumlar da “gel bakayım millet sana güvenerek konut aldı şu projesini finans ettiğin inşaatı tamamla; ya da millete kullandırdığın konut kredilerini iptal et” demedi / diyemedi. Ticari Mahkemeler de Bankalar yanında yer aldı işi aslını tam çözemedi. Tasarruf Finansman olarak bilinen, “Faizsiz konut yapıyoruz, faize para ödemeyin” diyerek para toplanan, 30 yıldır yasal zemini olmadığı anlaşılıp 2021’de düzenleme yapılan, tasarruf konut finansman sistemine dahil olan 300 bin vatandaşın trajik hikayesi ise ayrı yazı konusu!

Not: Yazının bir bölümü 03.11.2021 tarihinde T24’de yayınlanmıştır.

Erol TAŞDELEN – Ekonomist

bankavitrini.com