Ekonomi

Bu hafta beklenen politika faizi artışı en çok kimi etkileyecek?

Merkez Bankası’nın bu hafta perşembe yapması beklenen büyük faiz artışı tahvil, mevduat ve kredi faizlerinde çoktandır izlenen yükselişe rağmen önemli…

Merkez Bankası’nın bu hafta perşembe yapması beklenen büyük faiz artışı tahvil, mevduat ve kredi faizlerinde çoktandır izlenen yükselişe rağmen önemli etkiler yaratacak. Piyasa yüzde 8,5 seviyesindeki politika faizini 26 ayın ardından artırılarak yüzde 20-25 seviyesine yükseltilmesini bekliyor.

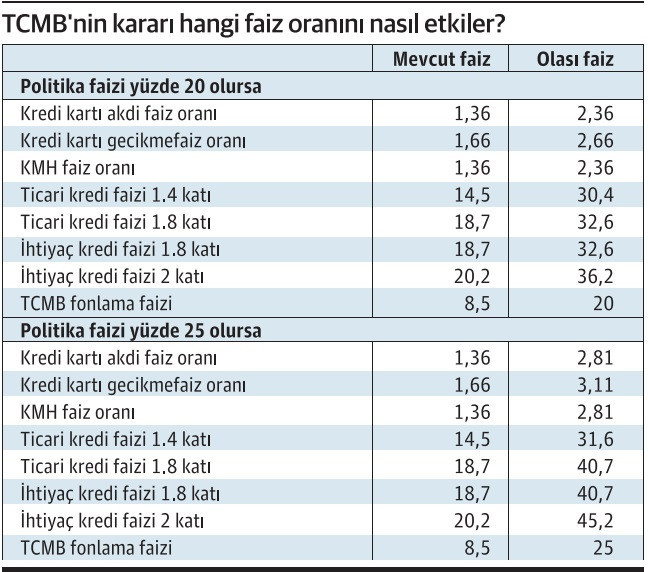

Artış başta kredi kartı ve kredili mevduat hesabı faizi olmak üzere ihtiyaç ve ticari kredi faizi limitlerini, TCMB’nin fonlama faizini etkileyecek. Ekonomi’den Şebnem Turhan’ın haberine göre, şu an yüzde 1,36 seviyesinde olan kredi kartı ve KMH faizinin politika faizi yüzde 20’ye çıkması durumunda yüzde 2,36’ya, yüzde 25’e çıkması durumunda ise yüzde 2,81’e yükseleceğini ortaya koyuyor. İhtiyaç ve ticari kredi faizi limitleri de artarken zaten yüzde 35-40 seviyelerine gelen mevduat faizlerinde ise pek bir değişiklik beklenmiyor.

Kredi kartı faizi yüzde 2,36’ya çıkabilir

Merkez Bankası politika faizine dayalı olarak referans faiz oranı hesaplıyor. Ve bu oran hem kredi kartı ile KMH akdi faiz oranını, hem de gecikme faizi oranında temel alınıyor. Bunun yanı sıra referans faiz oranı bankaların ticari ve ihtiyaç kredisi faizlerinde menkul kıymet zorunluluğuna yakalanmamak için aşmamaları gereken faiz oranının belirlenmesinde de kullanılıyor. Şu anda referans faiz oranı yüzde 0,81. Kredi kartı ve KMH akdi faiz oranı yüzde 1,36, gecikme faiz oranı ise yüzde 1,66 seviyesinde. Eğer Merkez Bankası Para Politikası Kurulu toplantısında beklenildiği gibi politika faizin yüzde 20’ye çıkarırsa kredi kartı ve KMH akdi faiz oranı yüzde 2,36’ya, gecikme faiz oranı da yüzde 2,66’ya yükselecek. Politika faizi yüzde 25’e çıkarılması durumunda ise kredi kartı ve KMH faizi yüzde 2,81’e, gecikme faizi ise yüzde 3,11’e gelecek. Tüm bunlar faiz artışı kararından 1 ay sonra devreye girdiği için olası faiz artışı sonrasında bu faiz oranları ağustos ayı başından itibaren geçerli olacak.

Kredi kartı ve KMH için düzenleme gelebilir

İhtiyaç ve ticari kredi faizlerinde limitlerin politika faizi artışıyla yükselmesinin net faiz gelirindeki negatif makasın biraz daralmasını sağlamasıyla en fazla sıkıntı kredi kartı borçları ve KMH’larda yaşanacak. Bankacılık sektörü kaynaklarına göre, politika faizi artışı sonrasında daha az sorun yaşanması için yeni uygulamalar devreye alınabilir. Bunların başında kredi kartı ödemelerindeki yüzde 40 limitinin gevşetilmesi ile bankacılık sektöründe TÜFE’ye endeksli tahvillerin yeniden teminat kabul etmesi gelebilir. Kaynak tüm bunlara karşılık bankalar bir kez kredi vermeye başladıktan sonra sistemin yeniden kendi dengesini bulacağını vurguladı.

İHTİYAÇ VE TİCARİ KREDİ FAİZ LİMİTİ YÜKSELEBİLİR

Referans faizi oranıyla ihtiyaç ve ticari kredi faizlerinde limitler de belirleniyor. Şu an ticari kredi faizi için referans faiz oranının 1.4 katı aşılması durumunda yüzde 20, 1.8 katı aşılması durumunda ise yüzde 90 oranında menkul kıymet tesis zorunluluğu var. Ve bu faiz oranları yüzde 14,5 ile yüzde 18,7 seviyesini gösteriyor.

Politika faizi yüzde 20’ye yükseltildiğinde bu limitler de yüzde 30,4 ile yüzde 32,6’ya gelecek. Politika faizi yüzde 25’e çıkarıldığında ise 1.4 katı yüzde 31,6, 1.8 katı ise yüzde 40,7 seviyesine işaret ediyor. İhtiyaç kredi faizinde de 1.8 katı aşıldığında yüzde 20, 2 katı aşıldığında ise yüzde 150 oranında menkul kıymet tesis zorunluluğu var. Bu oranlar şu anda yüzde 18,7 ve yüzde 20,2 seviyesinde bulunuyor.

Politika faizi yüzde 20’ye çıkarıldığında sırasıyla yüzde 32,6 ile yüzde 36,2 seviyesine yükselme ihtimali var. Eğer politika faizi yüzde 25’e gelirse ihtiyaç kredisi faizi için limitler de yüzde 40,7 ile yüzde 45,2’ye çıkmış olacak.

ÖYLE YA DA BÖYLE KAMUYA YÜK BİNECEK

ODTÜ Öğretim Görevlisi Doç. Dr. Atılım Murat, politika faizindeki artışın bankalarda sabit faizli tahviller konusunda bilanço yönetimini zorlaştıracağını dile getirerek kamu bankalarında sabit kuponlu tahvil ağırlığının daha fazla olduğuna işaret etti. Murat, özel bankalarda enflasyona endeksli tahvillerin daha fazla olduğunu ve bu nedenle kamu bankalarının daha yüksek bilanço zararı yazacağını ifade ederek “Kamu bankalarının bu zararı görev zararı oluyor, ardından sermaye artırımı geliyor, bunun için Hazine’den para aktarılıyor. Ve Hazine yeniden borçlanıyor” dedi. Sonuç olarak enflasyonla mücadele kapsamında faiz artırılırsa öyle ya da böyle kamuya yük bindirileceğini vurgulayan Murat, TCMB’nin bankaları çok düşük faizden fonlamasının da ortadan kalkacağını dile getirdi. Murat, kredi faizlerinin şu an düşük politika faizi nedeniyle belli bir rakamın üzerine çıkamadığını hatırlatarak şöyle devam etti: “Buna karşılık mevduat faizleri çok yüksek. Yüzde 35-40 ile TL mevduat yapılıyor banka faiz ödüyor ama 15-20 puanlık negatif spread var. Zarar yazıyor banka aslında. Bankalar faizler artsın ve bu kredi faizlerini artırabilmeli negatif spreaddan kurtulalım istiyorlar. Faiz artışıyla doğal olarak son iki haftadır yukarı giden gösterge tahvili faizleri de artacak.”