Borsa

BİST: 2022 altın yıl olabilir mi?

Küresel hisse senedi piyasalarında genel olarak risk iştahının korunduğu 2021 yılında, gelişmiş ülke borsaları gelişmekte olan piyasalara göre %24.6 daha…

Küresel hisse senedi piyasalarında genel olarak risk iştahının korunduğu 2021 yılında, gelişmiş ülke borsaları gelişmekte olan piyasalara göre %24.6 daha iyi performans sergiledi.

Gelişen piyasaların görece zayıf performans sergilediği yılda BİST’te TL bazında %25 getiri oluşurken, ABD$ bazında ise %31 gerileme gerçekleşti. Daha sıkı finansal koşullara geçildiği ve Fed aksiyonlarının gelişen piyasalar açısından öneminin artacağı 2022’de yurt dışı kaynaklı olarak zaman zaman oynaklıkta artışlar görülebilir. Ancak başta ihracatçı şirketler olmak üzere karlılığın korunduğu, hisse geri alımlarının arttığı ve ABD$ bazında son 13 yılın en düşük seviyesine yakın işlem gören Borsa İstanbul’da fırsatların devam edeceğini düşünüyoruz.

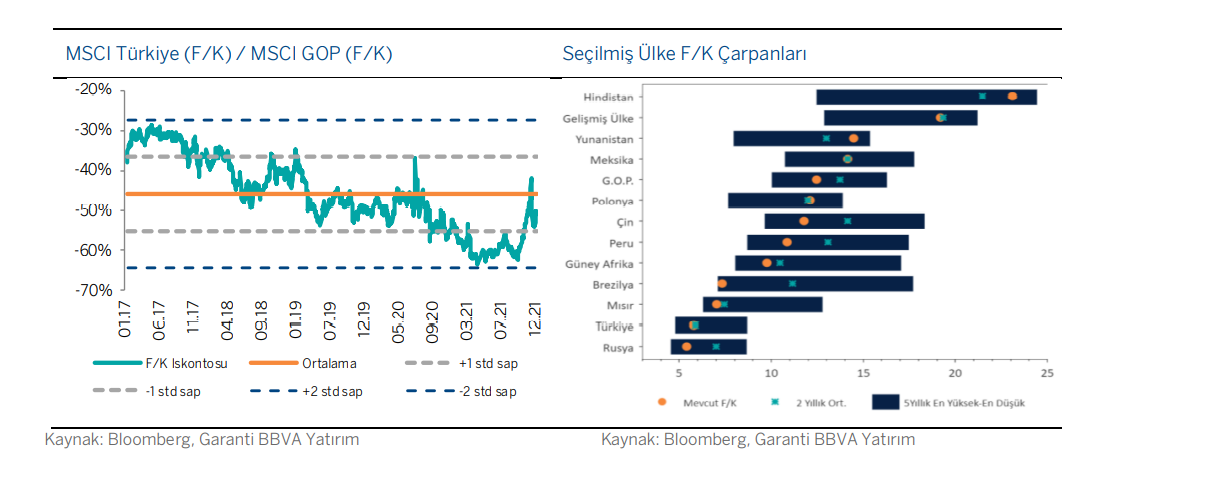

Türk hisse piyasasında ıskontolu görünüm devam ediyor. Geçtiğimiz yıl TCMB’nin faiz indirimlerinin ardından gerileyen mevduat faizleri, getiri arayan yatırımcılar için BİST’i adres haline getirmişti. BİST’e yönelik artan ilgi son çeyrekte TL bazında %60’lık getiri sağlasa da, gelişmekte olan piyasalar içinde iskontolu görünümü değiştirmedi. 5.7x F/K çarpanı bazında gelişen ülke borsalarına göre %52’lik ıskontoyla işlem gören BİST’in iki yıllık dönemde F/K çarpanında ortalama iskontosu %54, beş yıllık dönemde ise %46 seviyesindedir.

2020 yılında başlayan yatırımcı profili değişimi 2021 yılında ivme kazanarak sürdü. 2020 yılında %65 artış kaydeden yerli yatırımcı bakiyeli hesap sayısı, 2021 yılında %18.5’lik artış ile 2.341.923 seviyesine ulaştı. Düşen faiz oranlarıyla artan getiri arayışı ve toplam 21 mlr TL’lik büyüklüğe ulaşan yeni halka arzların etkisi yerli yatırımcıların BİST’e yönelik ilgisinin 2021 yılında da sürmesini sağladı. Negatif reel faiz ortamında getiri arayışı, hisse geri alımları ve planlanan yeni halka arzlar 2022 yılında da BİST’te yerli yatırımcı tarafında destekleyici olmayı sürdürebilir.

Bununla birlikte kısa vadeli oynaklık riskine karşılık yıl içinde konsensus BİST-100 endeksi hedefi ve mevduat faizleri arasındaki korelasyonun da takibini önermekteyiz.

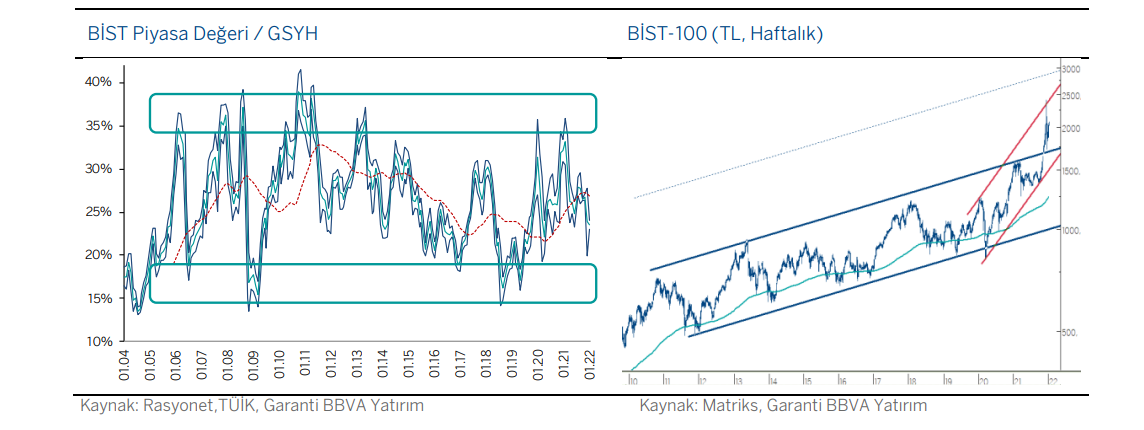

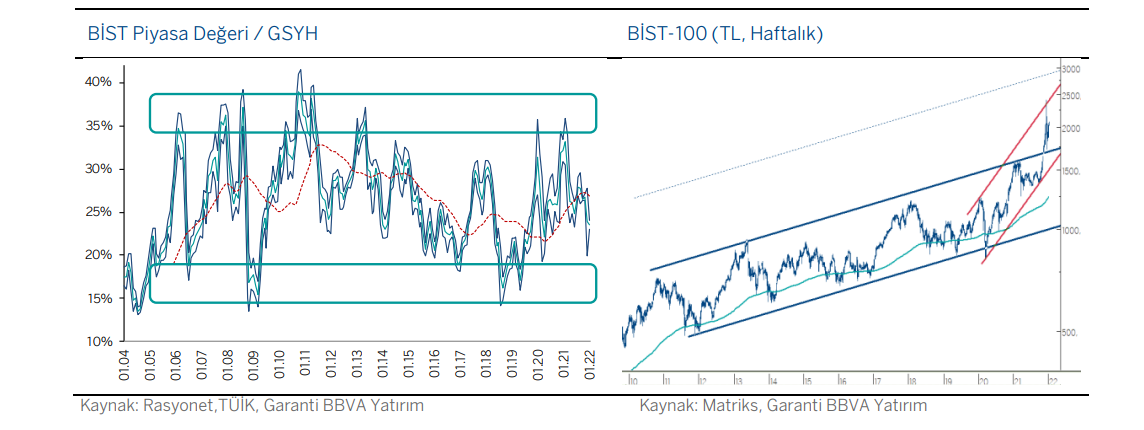

Son 10 yılın en yüksek marjlı döneminin ardından. BİST Piyasa Değeri/GSYH rasyosunun son 15 yılda test ettiği zirve seviyelere yaklaşması nedeniyle daha temkinli yaklaşımı tercih ettiğimiz 2021 yılında BİST-100 endeksi en düşük ve en yüksek seviyeleri arasındaki fark %91 ile son 10 yılın en üst seviyesine ulaştı. Oynaklığın yüksek seyrettiği bir yılın ardından BİST/GSYH rasyosunun %23 ile %20-%15 olarak takip ettiğimiz ve orta vadeli potansiyelin yükseldiğini düşündüğümüz seviyeye yaklaştığını görmekteyiz. Yıl içerisinde oynaklığın arttığı dönemlerde söz konusu rasyo bazında da olası gerilemelerde fırsatlara odaklanmayı sürdüreceğiz.

“Bir şey değişir, her şey değişir” sözünün sıklıkla karşımıza çıkabileceğini düşündüğümüz yılda mevcut fırsat ve riskler çerçevesinde fiyatlamalar açısından öne çıkardığımız senaryolar :

2022 yılının ilk çeyreğinde negatif reel faiz ortamının daha da güçlenerek ön planda olacağını öngörmekteyiz. Gelişen piyasalara göre ıskontonun korunduğu ve söz konusu ıskontonun şirket karlılıklarıyla desteklendiği görünümde, BİST’in cazibesini 2021 yılı son çeyrek bilanço dönemi öncesinde korumasını bekleriz. Bu perspektifte bilanço beklentisi güçlü hisseler başta olmak üzere, olumlu fiyatlama 2140-2170 ve 2300-2400 seviyelerine doğru sürebilir. Yılın ilk çeyreğinde küresel risk iştahında temel bir değişiklik yaşanması durumu haricinde, geri çekilmelerin 1900-1700 aralığında alım fırsatı vermesini beklemekteyiz.

Küresel görünümde ekonomik büyüme temasının devam ettiği, ancak finansal anlamda daha gevşek koşullardan daha sıkı para politikalarına geçişin beklendiği 2022 yılı ilk çeyreğinin ardından yurt dışında Fed politikaları, yurt içinde ise enflasyonla mücadele adımları dalgalı eğilimi gündemde tutabilir.

Araştırma departmanımızın 12 Aylık BİST-100 hedef fiyat seviyesi (2652) ve mevduat faizi korelasyonu bazında 1700-1600 ve 2700-2900 aralıkları olarak değerlendirmekteyiz. Söz konusu dönemde yapacağımız değerlendirmelerle olası fırsatlara odaklı kalmayı sürdüreceğiz.

BBVA Garanti Yatırım Araştırma raporundan alıntıdır

Fed faiz artırınca, hisse senetleri ne yöne gidiyor?

Borsa’da çıkış sürecek mi? Yerliler görevini yaparsa…

Yapı Kredi yatırım: 2022 yılında hisse senetleri görünümü