Piyasa

RAPOR: ‘Vadeli Piyasalarda Borsa, Dolar/TL ve Ons Altın Beklentisi’

Vadeli piyasalardaki tahminleri değerlendirdiğimizde piyasalar Fed için Mart, ECB için Nisan ve BoE için Haziran ayına yönelik beklentilerini tüm hızıyla devam ettirmektedir...

Yılın ilk ayını geride bırakıyoruz. Küresel piyasalar cephesinde önemli makro göstergeler ve majör merkez banka üyelerinin uyarıcı mesajları dikkat çekmesine karşın piyasa oyuncularının merkez bankasından daha erken faiz indirimi beklentisinin tüm hızıyla devam ettiği izlenmektedir.

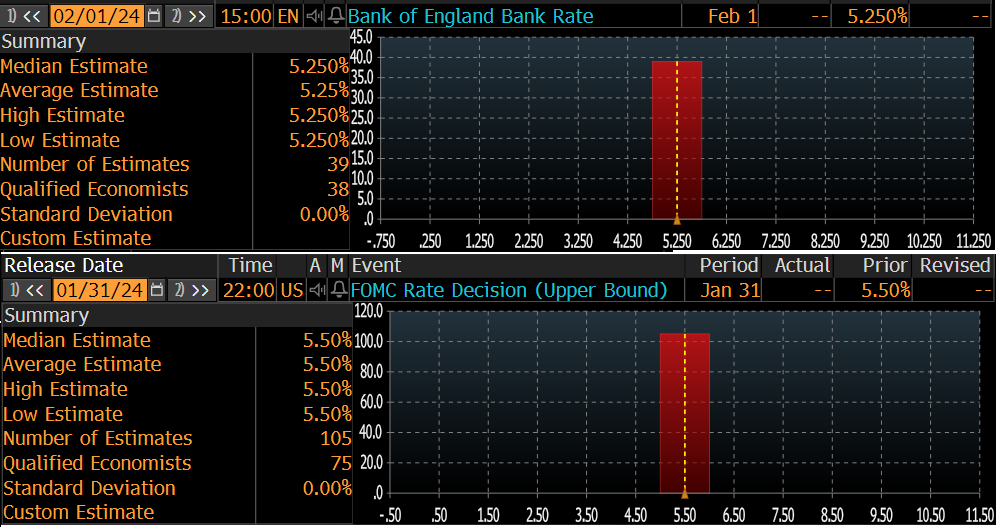

Vadeli piyasalardaki tahminleri değerlendirdiğimizde piyasalar Fed için Mart, ECB için Nisan ve BoE için Haziran ayına yönelik beklentilerini tüm hızıyla devam ettirmektedir. Buna karşın Fed ve ECB için Haziran, BoE için Ağustos daha iyi bir seçenek olarak Merkez Bankalarının hafızasına kazınmaktadır. Yılın ilk faiz indirimini Fed mi ECB mi gerçekleştirir hususunda Fed her daim bir adım daha önde görülmekle birlikte bu sonuca ilişkin daha keskin yorumlar yapabilmemiz için Mart toplantısını görmemiz gerekmektedir.

12 Ocakta başlayan ABD bilanço döneminde Tesla, Intel, General Electric gibi önemli şirketlerin isteneni verememesine karşın ABD borsalarındaki iyimserlik devam etmektedir. Özellikle 2023 yılının son döneminde Noel Baba rallisi olarak adlandırılan iyimserlik sonrası bir realize gelir mi hususunu incelediğimiz bir süreçte endeksler yılın ilk ayını pozitif kapatmaya hazırlanmaktadır. Teknoloji endeksi Nasdaq ise yılın ilk ayında yüzde 4,00’e yakın pozitif kapatmaya çalışmaktadır.

Yeni bir haftaya başlarken 2 önemli merkez bankası (Fed ve BoE) kararları, Hizmet ve İmalat sektörüne ilişkin PMI, Euro Bölgesi TÜFE ve ABD Tarım Dışı İstihdam ana odaklanmamız gereken makro başlıklardır. ECB sonrasında yılın ilk toplantısında gerek BoE gerekse Fed cephesinde faiz tarafında bir değişim beklenmemektedir. Özellikle Fed Başkanı Powell’ın piyasaların faiz indirimi konusundaki aceleci tavrını ne kadar öteleyebilecek hususu varlık fiyatlarının yol haritası için önemli olacaktır. BoE tarafında mevcut makro göstergelerle uyumlu bir piyasa beklentisi olması sebebiyle Başkan Bailey konuşmasının daha sakin geçeceğini ayrıca söyleyebiliriz. Mevcut makro gelişmelere ek olarak bu hafta Microsoft, Alphabet, Meta ve Apple gibi önemli şirketlerin finansal sonuçlarına ulaşacağımız için ABD borsa endeksleri için hareketli bir hafta bizi beklemektedir.

Dışarıda gündem yoğunken içeride ise İmalat PMI, Ticaret Dengesi, Haftalık Para, Banka ve Menkul Kıymet İstatistikleri gündemimizi meşgul edebilir. Yıla çok iyi bir başlangıç yapan Borsa İstanbul için mevcut veriler keskin bir değişim sağlamamakla birlikte Bist100 endeksi yüzde 13’e yakın performans ile dikkat çekmekle birlikte gelişmekte olan ülkelerin borsa endeksleri arasındaki kıyaslamada da dikkat çekmektedir. Brezilya endeksi yüzde 4’e yakın, Hindistan endeksi ise yüzde 2,50’ye yakın negatif bir seyir ile yıla olumsuz başlarken Rusya endeksi yüzde 2,50’ye yakın pozitif bir reaksiyon vermiştir. Bu hafta mevcut makro gelişmelere ek olarak Garanti, Akbank, Yapı Kredi gibi önemli bankaların finansal sonuçlarına ulaşacağımız için borsamız için hareketli bir hafta bizi beklemektedir.

İçeride ve dışarıda önemli gelişmelerle Ocak ayını tamamlayacağımız bir süreçte viop cephesinde Bist30, USDTRY ve Ons Altın nasıl bir beklenti söz konusudur sorusunun cevabı için fiyat analiz bölümünü inceleyebilirsiniz.

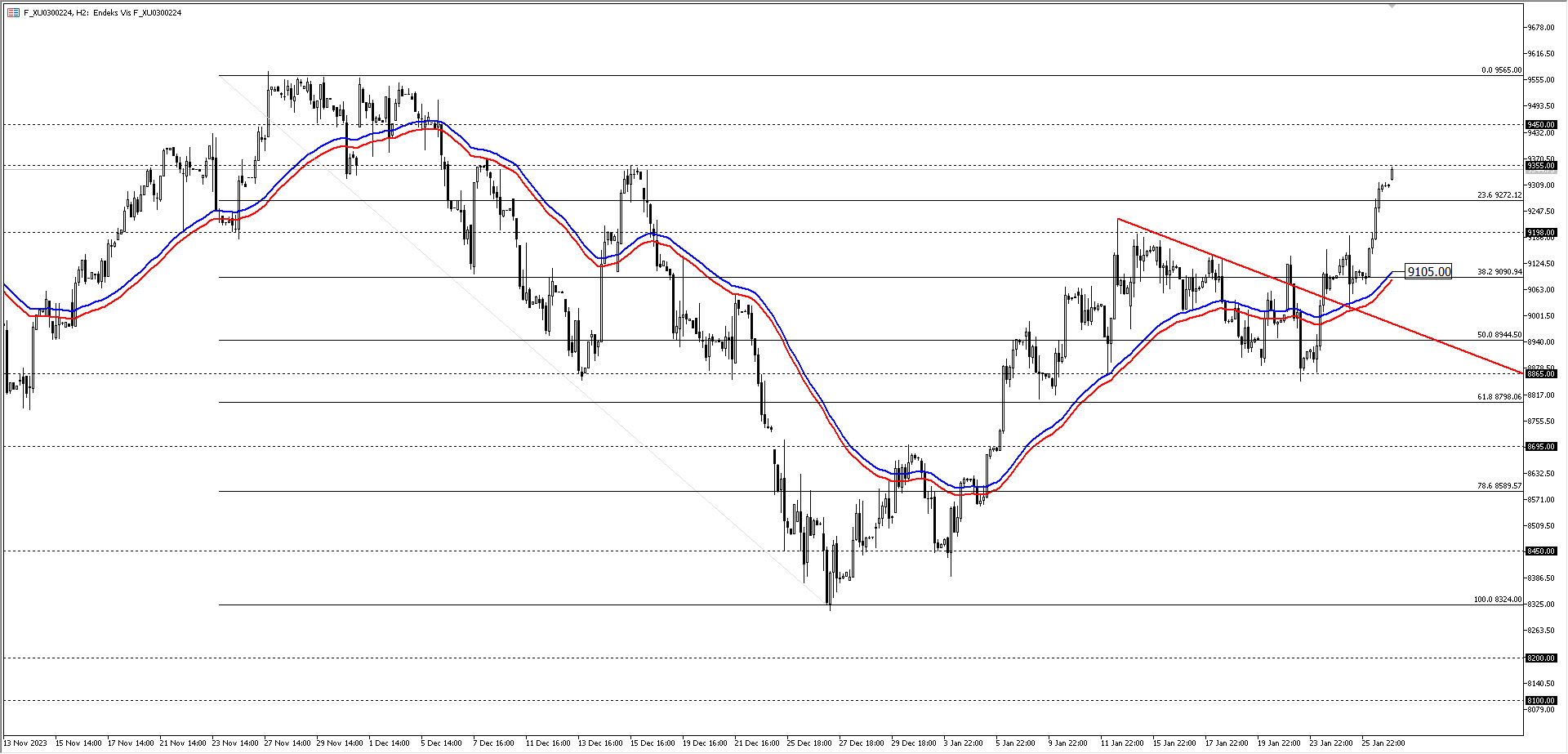

Viop Bist30 Şubat Vade Fiyat Analizi

Envelope göstergesi (9090 – 9105 bölgesi) üzerindeki seyir ile Kasım 2023 zirvesi 9565 seviyesine doğru fiyatlama beklentisini ön planda tutmaktadır. Kısa vadeli olarak 9355 üzerindeki kalıcı hareketler ilgili düşünceye teyit niteliği olarak dikkate alınabilir. İlgili bölgeyi aşamaması durumunda ise Envelope göstergesine doğru baskı izlenebilir. Bu tür bir baskı izlense dahi gösterge üzerinde beklentinin pozitif olduğun unutulmamalıdır.

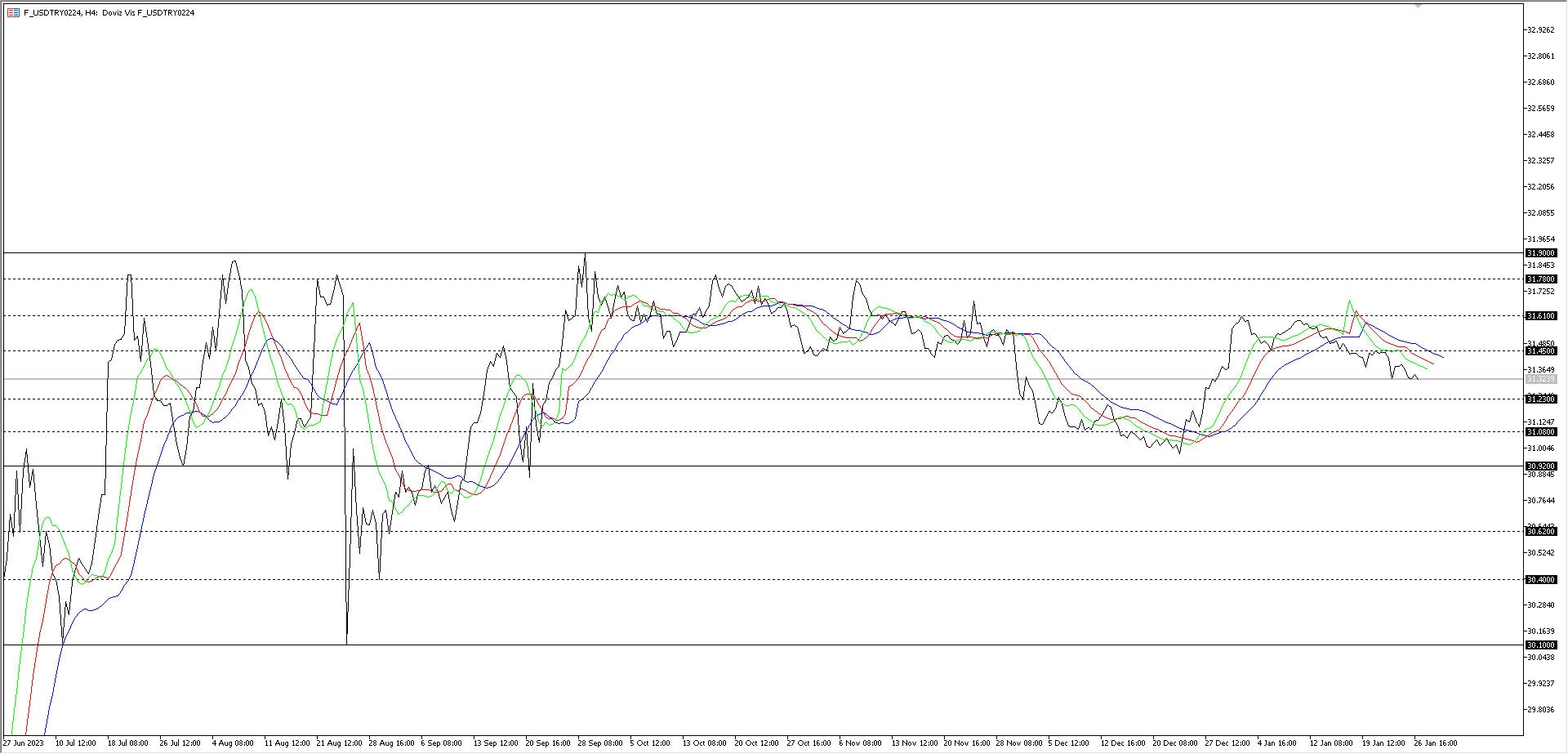

Viop USDTRY Şubat Vade Fiyat Analizi

USDTRY Şubat vade sözleşme fiyatı 2023 Temmuz itibariyle 30,92 – 31,90 arasındaki yatay görünüm ile dikkat çekmektedir. Son süreçte 31,61 seviyesinden başlattığı baskısını 30,20 seviyesine kadar devam ettiren kur için alligator göstergesi 31,45 seviyesinden geçmektedir. Dolar TL için 31,90 bandın üst noktasına doğru yeni bir hareketlilik oluşması için gösterge üzerinde kalıcı hareketlere ihtiyaç olduğu unutulmamalıdır. Aksi takdirde gösterge altındaki baskı süreci bandın alt noktasına doğru yeni bir beklentiyi ön plana çıkartabilir. Bu tür bir baskıda kısa vadeli ilk destek bölgesi 31,23 olarak izah edilebilir.

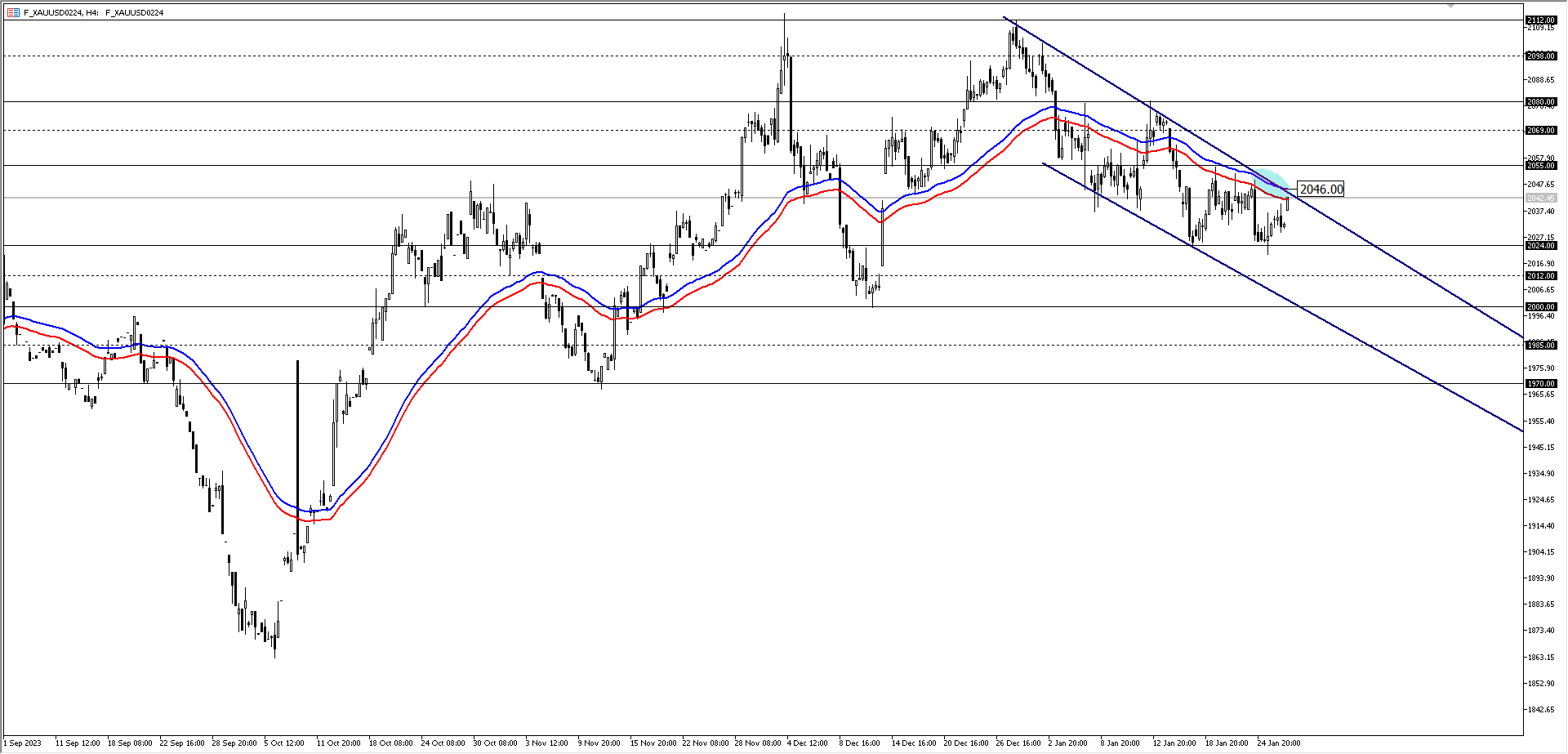

Viop Ons Altın Şubat Vade Fiyat Analizi

Majör merkez bankalarının faiz indirimi tarafında piyasalar erken zamanlarda olması gerektiği yönündeki düşüncede ısrarlı olsalar da yetkililer bu konudaki ihtiyatlı açıklamalar ile süreci desteklememektedir. Bu tutum değerli metaller üzerinde baskı oluşturmakla birlikte Ons Altın son süreçte Dolar Endeksi ve ABD tahvil faiz oranındaki yükselişlerden dolayı baskı görmektedir.

Son süreçte faiz indirimi ve jeopolitik risk teması ile inişli çıkışlı bir seyir izleyen Ons Altın tarafında grafik olarak 2112 zirvesinden başlayan negatif trend ve bu trendi destekleyen 55 periyotluk Envelope göstergesi 2046 – 2055 bölgesinden geçmektedir. Kıymetli maden ilgili bölge üzerinde kalıcı hareketler oluşturmadığı müddetçe baskısına bir müddet daha devam etmek isteyebilir. Bu düşünce ile 2024, 2024 seviyesinin kırılması durumunda ise kanal alt noktası 2000 dolar seviyesine doğru yeni bir gerileme izlenebilir. Son hareketler 2024 seviyesinin dip kabul görmesi şeklinde ve trend sorgulamasına yönelik düşüncenin jeopolitik risk teması ile desteklendiği yönünde. Bu açıdan gerek riskler gerekse Fed kararlarının önemli olduğu bir süreçte 2046 – 2055 bölgesinde izleyeceği reaksiyon önemli bir hale gelmiştir. Mevcut negatif baskının geçersiz sayılması içinde göstergeler üzerinde kalıcı hareketlere ihtiyaç olduğu unutulmamalıdır. Ancak bu şartla 2112 zirve bölgesine doğru yeni bir fiyatlama reaksiyonu izlenebilir.

Kudret AYYILDIR

GCM Yatırım Araştırma Müdürü

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

GCM Yatırım