Döviz

ABD erken faiz indirimi beklentisindeki tahvil yatırımcısı dayak yemek üzere

Bazı Fed yetkililerinden gelen, merkez bankasının niceliksel sıkılaştırma yoluyla bilançosundan çıkarmasına izin verdiği borç miktarını yakında azaltması gerekebileceğine dair sürpriz sinyaller, para politikası cephesinde yeni bir belirsizlik unsuru oluşturuyor.

Tahvil tüccarları, Fed’in bir dizi faiz indirimi beklentisiyle ABD getirilerinin düşeceğine daha fazla ikna oluyor. Fakat bu daha ucuz borçlanma maliyetlerine giden yol son derece inişli çıkışlı olacak gibi görünüyor.

Geçen yıl bazı büyük dalgalanmalara maruz kalan ABD Hazine tahvilleri, yatırımcıların enflasyonun soğumakta olduğuna dair işaretlere tutunması ve merkez bankacılarının faiz indirimi spekülasyonlarına kapı açmasıyla 2023’ün sonuna doğru yükselişe geçti. Piyasalar yıla daha dalgalı başlarken, yatırımcılar önemli bir parasal genişlemenin yakında gerçekleşeceği konusunda daha da inançlı hale geldi.

Cuma günü üretici fiyatlarındaki beklenmedik düşüşle tamamlanan yeni istihdam ve enflasyon verileri, piyasaların faiz indirimlerinin Mart ayında başlaması olasılığını %80 olarak fiyatlamasına neden oldu ve ABD’nin iki yıllık gösterge tahvillerinin getirilerini Mayıs ayından bu yana en düşük seviyeye indirdi. Fed yetkilileri bu yıl daha kademeli bir indirim hızını savunmaya devam ederken bile bu durum devam etti.

Beklentilerdeki bu önemli fark kapanana kadar tahvillerde bazı dalgalanmalar yaşanabilir. Bu gerilimin altında yatan belirsizlik, uzun vadeli getiriler için yapılan geniş kapsamlı tahminlerde de görülüyor. Önümüzdeki tatil haftasında açıklanacak veriler ve Fed konuşmacılarının belirleyici bir netlik sağlaması pek olası görünmüyor.

PGIM Fixed Income baş yatırım stratejisti Robert Tipp, Bloomberg Television’da yaptığı açıklamada, Fed’in enflasyonun düştüğüne dair “ellerinde kanıt olduğundan emin olmak için uzun bir süre bekleyeceğini”söyledi. Tipp, “Ve kanıtlar, veriler çok hareketli. Dolayısıyla, burada çok mantıklı olan bir duruş, bir ticaret aralığı ortamı olacağı için nispeten nötr olmak” dedi.

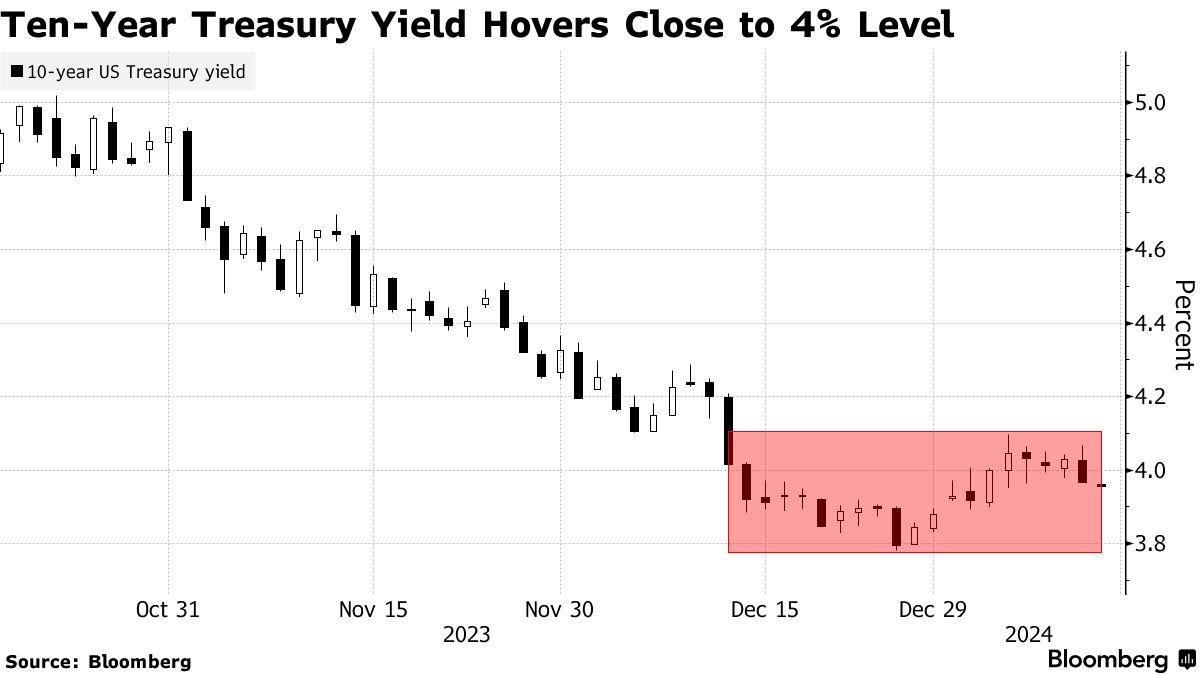

Tipp, 10 yıllık getirinin %4 seviyesinde kalmaya devam edeceğini, ancak vadeler arasında getirilerde dalgalanmalar olacağını ve bunun da yatırımcılar için alım satım fırsatları sağlayacağını söyledi. Vadesine iki ila 30 yıl kalan Hazine tahvillerinin getirileri %4’ün yaklaşık 30 baz puan altında seyrediyor ve bu da çoğu yatırımcının fiyatlar düştüğünde bu menkul kıymetlerin sağladığı cazip sabit ödeme akışlarını yakalamak için menkul kıymetleri almaktan mutlu olmasını sağlıyor.

Daha uzun vadede, özellikle devam eden Hazine arzı, jeopolitik gerilimler ve yaklaşan seçimlerle birlikte, herhangi bir gevşeme senaryosunun nasıl sonuçlanacağı konusunda belirsizlik devam etmekte.

Apollo Management’ın baş ekonomisti Torsten Slok, geçen hafta yayınladığı bir raporda, bu bilinmeyenlerin uzun vadeli faiz tahmincileri arasında büyük farklılıklara yol açtığını ve piyasalarda “yoğun bir yılın” önünü açtığını belirtti.

Finans piyasaları Pazartesi günü Martin Luther King Jr. tatili nedeniyle kapalı olacak ve gündemdeki ekonomik veriler ikinci sırada yer alıyor. Bu da tahvilleri daha fazla dalgalanmaya hazır hale getiriyor.

Bu arada, bazı Fed yetkililerinden gelen, merkez bankasının niceliksel sıkılaştırma yoluyla bilançosundan çıkarmasına izin verdiği borç miktarını yakında azaltması gerekebileceğine dair sürpriz sinyaller, para politikası cephesinde yeni bir belirsizlik unsuru oluşturuyor.