Döviz

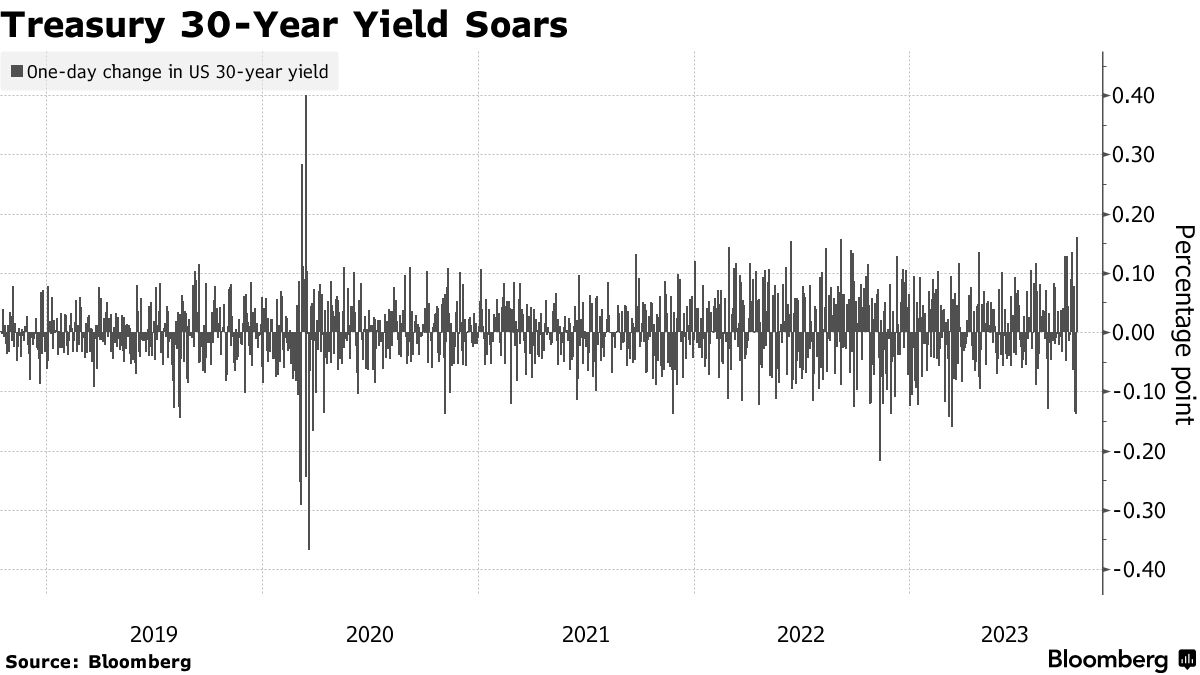

Tahvil savaşı yeniden alevleniyor: 2020 sarsıntısından sonraki en kötü gün

ABD devlet tahvili piyasası, Eylül 2020’den bu yana en kötü gününü yaşadı. Beklenenden yüksek Eylül enflasyon verileri ve bir tahvil…

ABD devlet tahvili piyasası, Eylül 2020’den bu yana en kötü gününü yaşadı. Beklenenden yüksek Eylül enflasyon verileri ve bir tahvil ihalesine olan zayıf talep, 30 yıl vadeli tahvil getirilerinde artışa neden oldu.

30 yıl vadeli Hazine getirisi, 19 baz puan kadar yükseldi, gün bittiğinde 16 baz puan yukarıdaydı. Bu hareket pandeminin başlangıcında yaşanan piyasa çalkantısıyla karşılaştırıldığında en büyük artış. Halihazırda %4,86 olan bu oran, geçen hafta ulaşılan çok yıllık zirvelerin hemen yaklaşık 20 baz puan altında, ancak bu artış, 10 yıllık tahvil getirileri için %5’lik bir seviye dahil yeni endişelere yol açtı.

10 yıllık tahvil getirileri ise 14 baz puan yükselerek %4,70 seviyesine ulaştı. 30 yıl vadeli tahvil ihalesine gelen talep, daha önceki haftada üç ve 10 yıl vadeli tahvil satışlarında benzer şekilde zayıftı. Bu kombinasyon, satış miktarları büyüdükçe risk almayı teşvik ettiğinden yatırımcıların talep edebileceği faiz oranlarına dair endişeleri artırdı.

TD Securities stratejistleri Gennadiy Goldberg ve Molly McGown, 30 yıl vadeli tahvil ihalesinin “duyarlılığı daha da destabilize ettiğini” belirttiler ve “Hazine tahvillerine olan talep eksikliği endişeleri, faiz oranlarının son yüksek seviyeleri yeniden test etmesine izin verebilir ve 10 yıl vadeli tahvillerin son olarak 2007’de görüldüğü gibi %5’e yaklaşmasına yol açabilir” dediler.

Stratejistler, Çarşamba günü Federal Rezerv politikası ve Hazine getirileri için tahminlerini revize ettiler ve “ABD ekonomisinin dayanıklılığı” temel alınarak, daha az faiz indirimi ve önceki beklentilerden daha yüksek getiri tahmin ettiler.

Perşembe günü yaşanan sert düşüş, Eylül ayında tüketici fiyatlarının %0,4 artarak yıllık enflasyonun %3,7’de devam etmesinin ardından başladı. Ekonomistlerin medyan tahmini %0,3 artış ve %3,6’ydı.

Enflasyon verileri, piyasa katılımcılarını bu yıl içinde Fed faiz oranlarının başka bir çeyrek puanlık artışının daha yüksek olasılığını fiyatlandırmaya teşvik etti. Gelecekteki Fed faiz kararlarına bağlı swap sözleşmeleri, çeyrek puanlık bir artışın olasılığını Çarşamba gününe göre yaklaşık %30’dan %40’a kadar çekti.

Macro Hive Ltd.’nin baş faiz stratejisti Mustafa Chowdhury, “Fed faiz döngüsüyle ilgili yeniden bir tür alacakaranlık bölgesine geri döndüğümüzü düşünüyorum.” dedi. Enflasyonun Fed politika yapıcılarının öngördüğü kadar sorunsuz bir şekilde düşmeyeceğini ve “er ya da geç faiz artırımlarına yeniden başlamak zorunda kalacaklarını” belirtti.

Federal Rezerv politika oranına dayalı olarak sonuçlanan swaplar üzerindeki faiz oranları, Aralık ayı için yaklaşık 11 baz puanlık sıkılaştırmayı veya bir çeyrek puanlık artışın yaklaşık %40’ını fiyatlandırarak arttı. 2024’te sona erecek çoğu sözleşme için, faiz oranları 7 ila 10 baz puan yükseldi, faiz indirme olasılığının daha düşük olduğunu gösterdi.”

Enflasyona Karşı Korumalı Hazine Tahvilleri, yatırımcıların tüketici fiyatlarının büyüme hızının beklentileri aşmaya devam edeceğini hesaba kattığı için daha iyi performans sergiledi. Daha düşük gerçek ve daha yüksek nominal Hazine getirileri arasındaki daha geniş farklar, getirilerini dengelemek için gereken tüketici fiyatı enflasyon oranlarını temsil eder.

Beş yıl vadeli tahviller için denge enflasyon oranı yaklaşık 4 baz puan artarak %2,24’e çıktı. Bu, fiyat artışının hızlanmaya başladığı 2021’in başından bu yana aralığının düşük ucunda kalmaya devam ediyor. Bu, yatırımcıların Fed’in enflasyonu dizginleme konusunda başarılı olacağını beklediklerini gösteriyor.

30 yıllık tahvil ihalesi %4,837 olarak tahsis edildi, bu, teklif süresi sona ermeden önceki işlemdeki getirisine göre neredeyse 4 baz puan daha yüksekti. Bu, talebin satıcıların beklentilerini karşılamadığını gösteriyor, 2007’den bu yana en yüksek getirili 30 yıl vadeli ihale oldu.

Bloomberg