Döviz

Japonya’dan küresel finansal piyasalara yönelik 3 trilyon dolarlık tehdit

Japonya’nın süper gevşek para politikası, denizaşırı ülkelere bir para seli gönderdi. Yatırımcılar şimdi bir sonraki adıma hazırlanıyor. Japonya Merkez Bankası…

Japonya’nın süper gevşek para politikası, denizaşırı ülkelere bir para seli gönderdi. Yatırımcılar şimdi bir sonraki adıma hazırlanıyor.

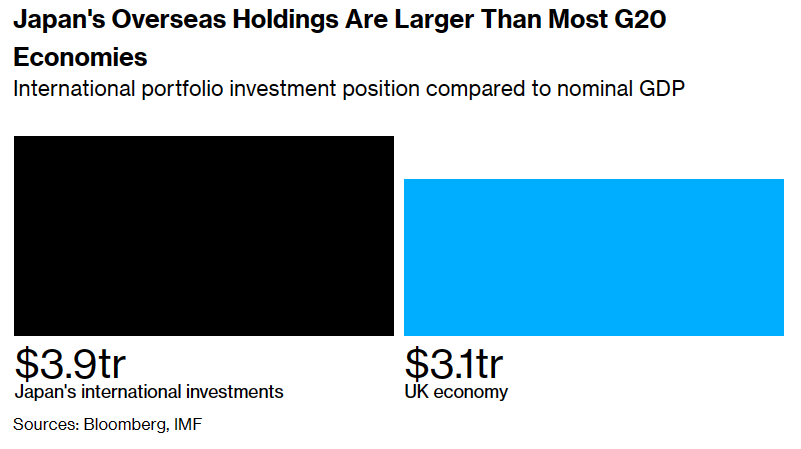

Japonya Merkez Bankası Başkanı Haruhiko Kuroda, yatırım dünyasına 3,4 trilyon dolarlık Japon parasını serbest bıraktığında küresel piyasaların seyrini değiştirdi. Şimdi Kazuo Ueda’nın mirasını ortadan kaldırması ve küresel ekonomiye şok dalgaları gönderme riski taşıyan bir tersine akış için zemin hazırlaması muhtemel.

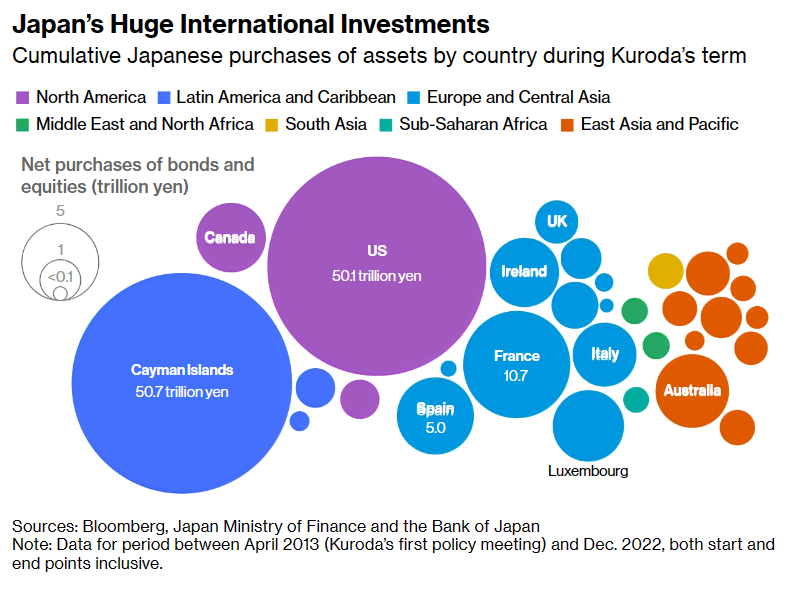

BOJ’daki önemli bir liderlik değişikliğinden sadece bir hafta önce, yatırımcılar, yerli tasarruf sahiplerini cezalandıran ve yurtdışına bir para duvarı gönderen on yıllık ultra düşük faiz oranlarının kaçınılmaz bir şekilde sona ermesine hazırlanıyorlar. Göç, Kuroda’nın 2016 yılında tahvil getirilerini bastırmak için harekete geçmesinden sonra hızlandı ve Japonya ekonomisinin üçte ikisinden daha değerli bir offshore yatırım dağı ile sonuçlandı.

Bu, dünyanın en cesur kolay para deneyini sona erdirmekten başka seçeneği olmayan yeni başkan Ueda’nın yönetiminde çözülme riski taşıyacak, tıpkı başka yerlerde yükselen faiz oranlarının uluslararası bankacılık sektörünü sarstığı ve finansal istikrarı tehdit ettiği gibi. Riskler muazzam: Japon yatırımcılar ABD devlet tahvillerinin en büyük yabancı sahipleri ve Brezilya borcundan Avrupa elektrik santrallerine ve devlet tarafındaki riskli kredi demetlerine kadar her şeye sahipler.

Japonya’nın borçlanma maliyetlerindeki artış, Federal Rezerv’in enflasyonla ve yeni bir kredi sıkışıklığı tehlikesiyle mücadele için bir yıl süren kampanyası tarafından sarsılan küresel tahvil piyasalarındaki dalgalanmaları artırmakla tehdit ediyor. Bu çerçevede, BOJ’un daha sıkı para politikasının, ABD ve Avrupa’daki son banka kargaşasının ardından ülkesinin bankaları üzerindeki incelemeyi yoğunlaştırması muhtemel.

BlackRock Yatırım Enstitüsü başkanı ve Kanada Merkez Bankası eski Başkan Yardımcısı Jean Boivin, Japonya’daki politikadaki bir değişikliğin “takdir edilmeyen ek bir güç” olduğunu ve “tüm G-3 ekonomilerinin bir şekilde veya diğerinde bilançolarını azaltacağını ve politikalarını sıkılaştıracağını” söyledi.

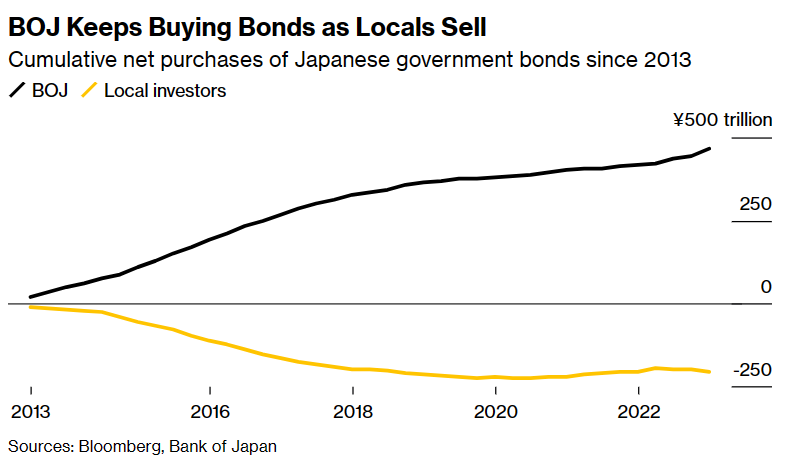

Akış tersine çevirme zaten devam ediyor. Japon yatırımcılar, BOJ’un politikayı normalleştireceği yönündeki spekülasyonlar üzerine yerel getirilerin yükselmesiyle geçen yıl rekor miktarda denizaşırı borç sattı.

Kuroda, geçen aralık ayında merkez bankasının getiri üzerindeki kontrolünü bir miktar gevşettiğinde yangına yakıt eklemişti. Sadece birkaç saat içinde, Japon devlet tahvilleri düştü, yen fırladı ve ABD tahvillerinden Avustralya dolarına kadar her şeyi sarstı.

“Bu paranın Japonya’ya geri gönderilmesinin başlangıcını zaten gördünüz,” diyor dünyanın en büyük halka açık hedge fonu olan Man Group’un bir parçası olan Man GLG’nin portföy yöneticisi Jeffrey Atherton. “Parayı eve getirmeleri ve döviz riskini almamaları mantıklı olurdu” diye ekliyor.

Eve Dönüş

BOJ politikasında değişiklik için bahisler, bankacılık sektöründeki karışıklık sonrasında politika yapıcıların finansal istikrara öncelik verebileceği ihtimalini artırdığı için son günlerde hafifledi. Japon bankalarının bilançolarının yatırımcı incelemesi arttı.

BOJ’a kaptanlık yapan ilk akademisyen olan Ueda’nın, bu yılın ilerleyen zamanlarında politika sıkılaştırma hızını artırması bekleniyor. Bunun bir kısmı, merkez bankasının getiriler üzerindeki kontrolünü daha da gevşetmeyi ve borçlanma maliyetlerini bastırmak ve Japonya’nın can çekişen ekonomisini büyütmek için tasarlanmış bir tahvil alım programını gevşetmeyi içerebilir.

BOJ, merkez bankası verilerine göre, Kuroda’nın on yıl önce niceliksel gevşeme uyguladığından bu yana 465 trilyon yen (3,55 trilyon dolar) Japon devlet tahvili satın aldı, verimleri düşürdü ve ülkeler borç piyasasında benzeri görülmemiş çarpıklıkları körükledi. Sonuç olarak, yerel fonlar, başka yerlerde daha iyi getiri elde etmek için dönem boyunca menkul kıymetlerin 206 trilyon yenini sattı.

Değişim o kadar sismikti ki, Japon yatırımcılar ABD dışındaki Hazinelerin en büyük sahiplerinin yanı sıra Avustralya borcunun ve Hollanda tahvillerinin yaklaşık %10’unun sahipleri oldular. Ayrıca Yeni Zelanda’nın menkul kıymetlerinin %8’ine ve Brezilya’nın borcunun %7’sine sahipler.

Erişim, Japon yatırımcıların Nisan 2013’ten bu yana küresel hisselere 54,1 trilyon yen sıçramasıyla hisse senetlerine kadar uzanıyor. Hisse senetleri ABD, Hollanda, Singapur ve İngiltere’deki borsaların %1 ila %2’sine eşdeğerdir.

Japonya’nın ultra düşük oranları, yenin geçen yıl 32 yılın en düşük seviyesine düşmesinin büyük bir nedeniydi ve gelir arayan tüccarlar için Brezilya’nın reelinden Endonezya rupiahına kadar değişen para birimlerinin alımlarını finanse etmek için en iyi seçenek oldu.

Eski İngiltere hükümet bakanı ve Goldman Sachs Group Inc. baş ekonomisti Jim O’Neill, Kuroda’nın politikaları hakkında “Neredeyse kesinlikle yenin önemli bir düşüşüne, Japon tahvil piyasasının büyük ölçüde işlevsiz kalmasına katkıda bulundu” dedi. “Kuroda’nın zamanında olanların çoğu, halefinin politika normalleşmesini sürdürmesi durumunda kısmen veya tamamen tersine dönecek” diye ekledi. Fakat bankacılık krizi yetkililerin daha temkinli ilerlemesine neden olabilir.

Para birimi, normalleşmenin kaçınılmaz olduğu görüşünün yardımıyla geçen yılın en düşük seviyelerinden geri çekildi.

Bu denkleme geçen yılki tarihi küresel tahvil kayıplarını eklerseniz, Asset Management One Co.’da 36 yıllık bir piyasa emektarı ve para yöneticisi olan Akira Takei’ye göre, Japon yatırımcıların eve akın etmek için daha fazla nedeni var.

Firması 460 milyar doları yöneten Tokyo merkezli Takei, “Japon borç yatırımcıları geçen yıl ülke dışında kötü deneyimler yaşadılar, getirilerdeki önemli bir sıçrama onları kayıpları azaltmaya zorladı, bu yüzden birçoğu yabancı tahvil görmek bile istemiyor” dedi. “Şimdi tüm fonların yurtdışına yatırılması gerekmediğini, ancak yerel olarak yatırım yapılabileceğini düşünüyorlar.”

Japonya’nın en büyük kurumsal yatırımcılarından biri olan Dai-ichi Life Holdings Inc.’in yeni başkanı, ABD’deki agresif faiz artışlarının döviz risklerine karşı korunmayı maliyetli hale getirmesinin ardından, yabancı menkul kıymetlerden yerli tahvillere daha fazla para kaydırdığını doğruladı.

Yakın tarihli bir Bloomberg anketi, BOJ gözlemcilerinin %41’inin Haziran ayında bir sıkılaştırma adımının gerçekleştiğini görürken, eski Japonya Maliye Bakan Yardımcısı Eisuke Sakakibara, BOJ’un Ekim ayına kadar oranları artırabileceğini söyledi.

BOJ’un 9-10 Mart toplantısındaki görüşlerin bir özeti, merkez bankasının enflasyon hedefine ulaşmadan önce bir politika pivotu yürütme konusunda temkinli olduğunu gösterdi. Ve bu, Japonya’nın enflasyonunun kırk yılın en yüksek seviyesine ulaşarak %4’ün üzerine çıkmasından sonra oldu.

Ueda’nın ilk merkez bankası toplantısı olan bir sonraki toplantının 27-28 Nisan’da yapılması planlanıyor.

2018’den 2022’ye kadar Federal Rezerv’de Başkan Yardımcısı olarak görev yapan Richard Clarida, Kuroda’yı yıllardır tanıdıktan ve Japonya’nın ABD ve küresel para politikası üzerindeki etkisini tarttıktan sonra tartışmasız çoğundan daha fazla içgörüye sahip.

“Piyasalar Ueda yönetiminde verim eğrisi kontrolünün ortadan kalkmasını oldukça erken bekliyor,” diyor şu anda Pacific Investment Management Co.’da küresel ekonomi danışmanı olan Clarida. Buradan Ueda, “bilançoyu küçültme veya itfaları yeniden yatırma yönünde gitmek isteyebilir” derken Japonya’nın sıkılaştırılmasının “küresel tahvillerin itici gücü” olmasa da piyasalar için “tarihi bir an” olacağını da sözlerine ekliyor.

Diğer bazı piyasa gözlemcileri, BOJ teşvik programını geri aldığında ne olacağına dair daha mütevazı beklentilere sahipler.

Sumitomo Mitsui Trust Bank Ltd.’de piyasa stratejisti olan Ayako Sera, enflasyonun yüksek kalması ve BOJ’un yakın vadede faiz oranlarını önemli ölçüde yükseltmesinin beklenmemesi durumunda Fed’in büyük faiz indirimleri yapma ihtimalinin düşük olması nedeniyle ABD-Japonya faiz farkının bir dereceye kadar devam ettiğini düşünüyor.

Tokyo’daki Mitsubishi UFJ Kokusai Asset Management Co.’nun ürün tanıtım grubu genel müdür yardımcısı Ryosuke Oshima, verim seviyelerini akışlardaki değişim için potansiyel bir tetikleyici olarak görüyor.

“Oranlar yükseldiğinde, 10 yıllık verim için %1 gibi tahvil fonları için bir miktar iştah olabilir” dedi. “Ancak verilere bakıldığında, tüm yatırımlarını aniden eve geri döndürmeleri pek olası değil.”

36 yıllık piyasa emektarı Rajeev De Mello gibi diğerleri için, Ueda’nın harekete geçmesi ve sonuçların küresel yankıları olması muhtemelen sadece bir zaman meselesi.

Cenevre’deki GAMA Asset Management’ta para yöneticisi olan De Mello, “BOJ’un sıkılaştıracağı konusundaki fikir birliğine tamamen katılıyorum – bu politikayı mümkün olan en kısa sürede sona erdirmek isteyecekler” dedi.

Blomberg