Döviz

ANALİZ: TCMB rezervleri artıyor, önümüzdeki aylarda döviz kurunda yükselişlere izin verebilir

Döviz kuru yükselebilir, TCMB'nin eli daha rahat

Çarşamba günü Fed yetkililerinin 2024 için faiz indirimi tahmin büyüklüğünü 1 puandan 0.5 puana indirmesi sonrasında küresel piyasalarda riskten kaçınma eğilimi görülürken Cuma günü bu baskının devam ettiğini fakat hafiflediğini gördük.

Çin’de Gayrimenkul şirketi Evergrande’ın borçlarını yeniden yapılandırmak için yapacağı toplantıyı ertelemesi Asya hisse senedi piyasasında moralleri bozsa da S&P 500 vadeli endeks kontratı bu sabah %0.4 civarında artıyor. Bu artışta Apple’ın yeni model telefon satışlarının hızlı olduğu beklentisi de etkili oluyor.

Anadolu Ajansı’nın haberine göre Merkez Bankası TL’den dönüşümlü KKM hesapları için politika faizi seviyesindeki minimum faiz oranı uygulamasına son verdi. Değişiklik TL’den dönüşümlü mevduat hesaplarının TL mevduata geçişini hızlandırmayı amaçlıyor görünüyor.

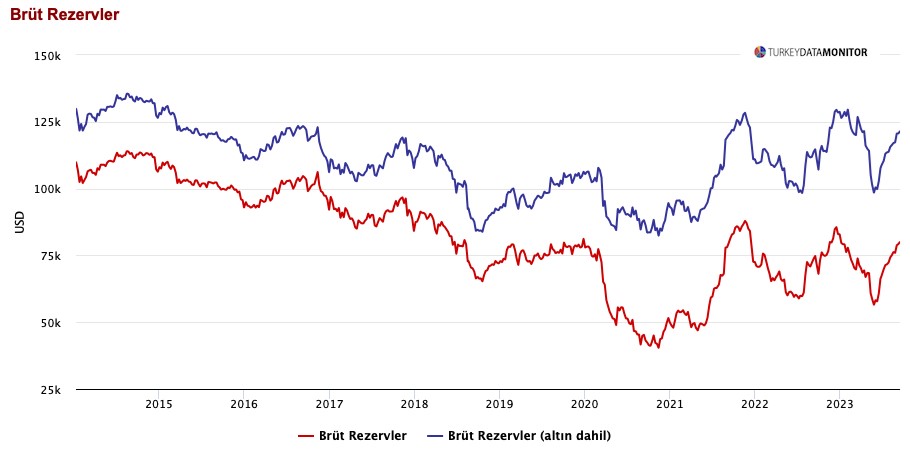

Hesaplamalarımıza göre Merkez Bankası’nın swaplar düşülmüş net döviz rezervleri geçen haftanın ilk dört gününde 3 milyar dolar artarak -65.8 milyar dolara yükselmiş görünüyor. Eylül’le birlikte aylık enflasyon oranlarının Temmuz ve Haziran’a göre önemli bir yavaşlama gösterebilecek olması nedeniyle Merkez Bankası’nın önümüzdeki aylarda döviz kurunda yükselişlere sınırlı da olsa izin verebileceğini değerlendiriyoruz. Fakat bu artışların aylık TL mevduat faizlerinin altında kalabileceğine dair görüşümüzü koruyoruz. (HSBC Portföy Yönetimi)

Çarşamba günü Fed yetkililerinin 2024 için faiz indirimi tahmin büyüklüğünü 1 puandan 0.5 puana indirmesi sonrasında küresel piyasalarda riskten kaçınma eğilimi görülürken Cuma günü bu baskının devam ettiğini fakat hafiflediğini gördük. Cuma günü S&P 500 hisse senedi endeksi günü %0.23 düşerek 4320 puanda tamamlarken ABD 2-yıllık tahvil faizi 3 baz puan düşerek günü %5.11’de tamamladı. Fed faiz kararı haftasında S&P 500 endeksi %2.9 düşerken 2-yıllık tahvil faizi toplamda 8 baz puan yükseldi.

Cuma günü Japonya Merkez Bankası’nın gevşek para politikasına devam edeceği mesajı vermesi de doların genel olarak değer kazanmasında etkili oldu. Euro/dolar paritesi %0.1 düşerek haftayı 1.0650 civarında tamamladı. İngiltere Merkez Bankası’nın genel faiz artışı beklentisinin aksine Perşembe günü faizde değişikliğe gitmemesi haftanın son gününde Sterlin’i dolar karşısında olumsuz etkilemeye devam etti. Sterlin/dolar günü %0.5 düşerek 1.2240 civarında tamamladı. Sterlin/dolar haftanın tamamında %1.1 geriledi.

ABD’de Cuma günü açıklanan verilere göre S&P Global ABD imalat satın alma yöneticileri endeksi (PMI) Eylül’de 47.9’dan 48.2’ye yükselmesi beklenirken 48.9 olarak açıklandı. Diğer yandan S&P Global hizmet PMI ise 50.5’ten 50.7’ye yükselmesi beklenirken piyasa beklentisinin altında, 50.2 seviyesinde duyuruldu.

Çin’de Gayrimenkul şirketi Evergrande’ın borçlarını yeniden yapılandırmak için yapacağı toplantıyı ertelemesi Asya hisse senedi piyasasında moralleri bozsa da S&P 500 vadeli endeks kontratı bu sabah %0.4 civarında artıyor. Bu artışta Apple’ın yeni model telefon satışlarının hızlı olduğu beklentisi de etkili oluyor. Euro/dolar bu sabah 1.0640 dolar civarında işlem görürken ons altın 1924 dolar civarında yatay bir seyir izliyor.

Turizm Bakanlığı verilerine göre Türkiye’yi ziyaret eden yurtdışı turist sayısı Ağustos’ta geçen yılın aynı ayına göre %5.7 artarken, Temmuz’da artış oranı %7.3, Haziran’da ise %11.4 olarak gerçekleşmişti. Turist sayısı artış hızında yavaşlama son aylarda dikkat çekiyor. Sektör temsilcileri, bu durumda turizmcilerin maliyet artışlarını fiyatlara yansımasıyla Türkiye’nin turistler için Mısır vs. gibi ülkelere göre daha pahalı kalmasının etkili olduğunu değerlendiriyor.

Dolar/TL Merkez Bankası’nın faizi piyasa beklentisine paralel olarak 5 puan artırdığı ve %30’a yükselttiği geçen hafta %0.8 yükselerek haftayı 27.19 civarında tamamladı. TCMB’nin geçen hafta döviz arzını önemli ölçüde yavaşlattığını ve rezerv biriktirdiğini hesaplıyoruz. Hesaplamalarımıza göre Merkez Bankası’nın swaplar düşülmüş net döviz rezervleri geçen haftanın ilk dört gününde 3 milyar dolar artarak -65.8 milyar dolara yükselmiş görünüyor. Eylül’le birlikte aylık enflasyon oranlarının Temmuz ve Haziran’a göre önemli bir yavaşlama gösterebilecek olması nedeniyle Merkez Bankası’nın önümüzdeki aylarda döviz kurunda yükselişlere sınırlı da olsa izin verebileceğini değerlendiriyoruz. Fakat bu artışların aylık TL mevduat faizlerinin altında kalabileceğine dair görüşümüzü koruyoruz. (HSBC Portföy Yönetimi)

Anadolu Ajansı’nın haberine göre Merkez Bankası TL’den dönüşümlü KKM hesapları için politika faizi seviyesindeki minimum faiz oranı uygulamasına son verdi. Buna göre bankalar TL’den dönüşümlü KKM hesapları için %30 seviyesindeki haftalık repo ihale faizinden daha düşük faiz oranları verebilecek. Habere göre, “Merkez Bankası’nın politika faizinden düşük oranlar uygulanan KKM hesaplarında kur farkının banka tarafından ödenecek faiz veya kar payından yüksek ancak politika faizi ile hesaplanan tutardan düşük olması durumunda aradaki farkın tamamı banka tarafından karşılanacak. Kur farkının politika faizi ile hesaplanan tutardan yüksek olması durumunda ise söz konusu destek tutarının, politika faizi ile hesaplanan tutara kadar olan kısmı banka tarafından ödenirken, üzerindeki kısmı Merkez Bankası tarafından ödenecek.” Değişiklik TL’den dönüşümlü mevduat hesaplarının TL mevduata geçişini hızlandırmayı amaçlıyor görünüyor.

Merkez Bankası bu sabah X hesabında “2024 yılında dezenflasyonu tesis etmeye yönelik yol haritamızı kararlılıkla uygulamaya devam edeceğiz. Son dönemdeki düzenlemelerimiz Türk lirası mevduat payının arttırılmasını hedeflemektedir. Öncü göstergeler, yerli ve yabancı yatırımcıların portföylerindeki Türk lirası varlıkların payını artırmaya başladığına işaret etmektedir. Türk lirası varlıklara yönelik yerel ve uluslararası talebi arttırmaya kararlıyız” İfadelerini kullandı.

Yurtdışında küresel piyasalar açısından haftanın en önemli verileri ABD’de Perşembe günü açıklanacak ABD 2. Çeyrek büyümesi revize değeri ve Cuma günü açıklanacak ve Fed’in favori enflasyon göstergesi olan Ağustos çekirdek PCE endeksi enflasyonu. 12-aylık çekirdek PCE deflatörünün %3.3’ten %3.5’e yükseldiği öngörülüyor (Bloomberg anketi).

Türkiye’de Perşembe günü açıklanacak PPK toplantı özetinde faizlerin bundan sonraki seyrine ilişkin ipuçları aranacak. Diğer yandan, S&P’nin Cuma günü Türkiye piyasaları kapandıktan sonra Türkiye’nin kredi notuna ilişkin değerlendirme yayınlaması bekleniyor.

HSBC Portföy Yönetimi bülteninden alıntıdır