CBDC GENEL BAKIŞ

{Şu yazının Arda MERİÇ tarafından yapılan özetidir.}

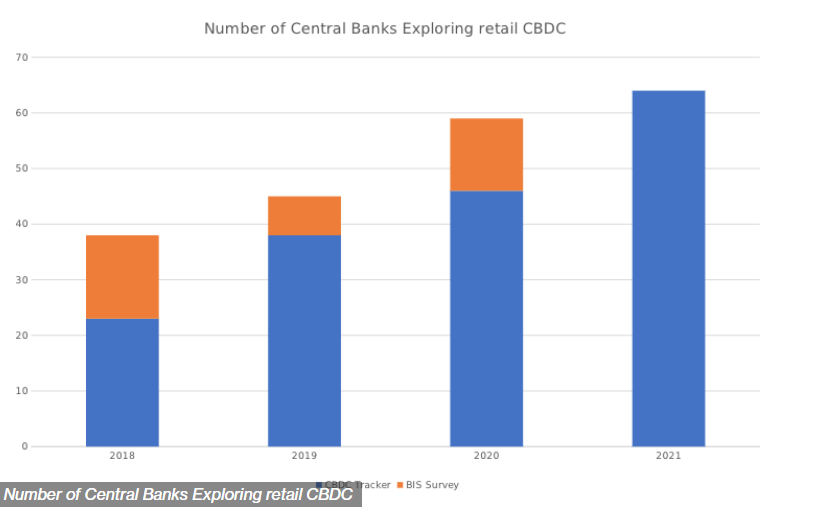

CBDC yada Türkçeleştirilmiş kısaltmasıyla Merkez Bankası Dijital Para Birimi; En temelinde bir merkez bankası tarafından basılan dijital para birimi ve bununla ilgili çeşitli durumları ifade etmek için kullanılır. Uluslararası Ödemeler Bankası(BIS)[1] tarafından da kabul edilen bu sistem, 64 üye merkez bankası tarafından piyasada incelenmektedir. Bunun güvenli bir sayı olduğunu da merkez bankaları gibi, kamu kurumlara dayandığından anlayabiliriz. Yine Uluslararası Ödemeler Bankasının (BIS) yapmış olduğu ankete göre 2020 yılı sonunda 65 merkez bankasının 58inin CBDC araştırdığını söyleyebiliriz. Her ne olursa olsun Uluslararası Ödemeler Bankasının yayınladığı rapora göre CBDC araştırma yapan merkez bankalarının sayısında ki artış dikkate değer bir düzeyde.

Neyin perakende CBDC olduğu konusunda net olmak gerekir. Uluslararası Ödemeler Bankasına göre CBDC; Hesap biriminde belirtilen, yargı ve para otoritesi tarafından doğrudan sorumluluğu olan, geniş ölçüde erişilebilir ve genel amaçlı dijital ödeme aracı olmalıdır. Bunun yanı sıra finansal kurumların, tanımlanmış bazı kullanıcılarla sınırlı olan bir Toptan CBDC de mevcuttur.

Şöyle düşünün; CBDC derken perakende CBDC den bahsediyoruz aslında.

Toptan CBDC ise, bankalara tanınan özel bir CBDC’yi ifade ediyor.

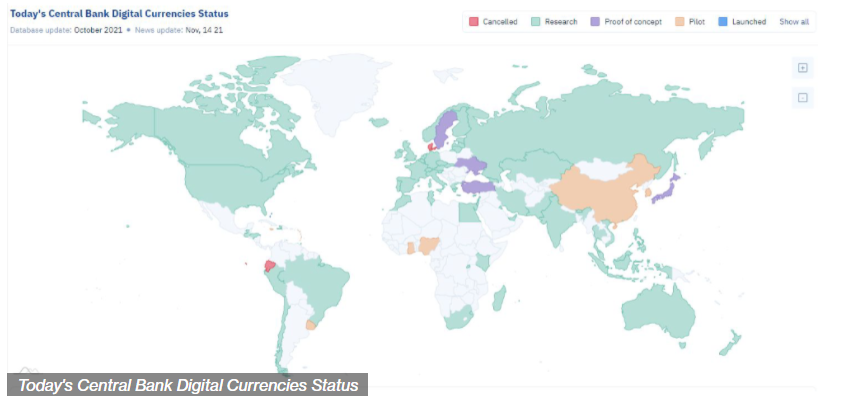

İncelenen merkez bankalarının büyük çoğunluğu masa başı araştırmaları ile teknoloji platformları üzerinden çalışmalarını yapmaktadır. Bu çalışmayı yürüten merkez bankalarından bazıları ‘İleri’ bir çalışma içerisinde olmuş olsalar bile buna dair herhangi bir veriye sahip değiliz.

Kaynak:https://cbdctracker.org

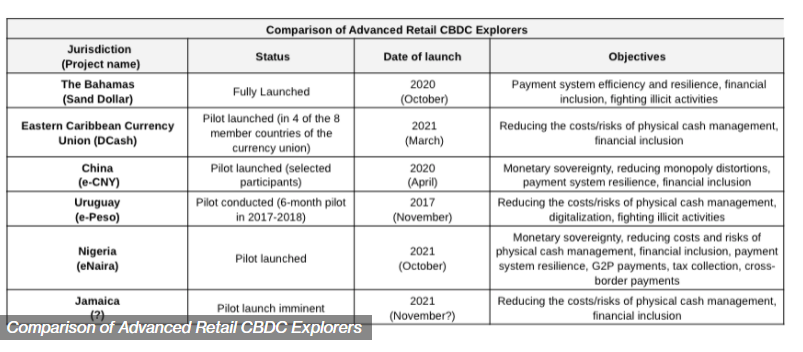

Yükselen piyasalarda ve gelişmekte olan ülke ekonomilerinde (EMDE), CDBC başlatacak ve test edecek ana motivasyonlarından bazıları

- Fiziksel Nakit Yönetiminin maliyet ve risklerini azaltmak,

- Ödeme sistemlerinin esneklik ve güvenilirliğini arttırmak,

- Finansal katılım ve Ödeme sistemi verimliliği artırmak

şeklinde sıralanabilir. Yukarıda ki maddelere ek olarak yasadışı faaliyetlerle mücadele etmek de bu sistemde diğer önemli bir temadır.

Gelişmiş ve Gelişmekte olan ülke ekonomilerinin merkez bankalarının birleştiği diğer bir temada

- Meta Inc. (Facebook) tarafından başlatılan Diem projesi gibi diğer dijital para birimleri ile mücadele etmek

- Dolarizasyonu/ para ikamesine karşı savunma oluşturmak

- Parasal egemenliği korumak şeklinde listeleyebiliriz.

Henüz pilot projelere başlamamış Çin Halk Cumhuriyeti ve bazı gelişmiş ülke merkez bankaları da özel ödeme sistemlerinin tekelini azaltmak[2] adına CBDC üzerine çalışmalar yapmasına neden olmuştur.

CBDC tasarımı, ülkenin politik hedeflerine, ve ülke özelliklerine bağlıdır, ancak farklı merkez bankaları tarafından piyasaya sürülen CBDCler kendi aralarında birçok ortak özelliğe sahiptir.

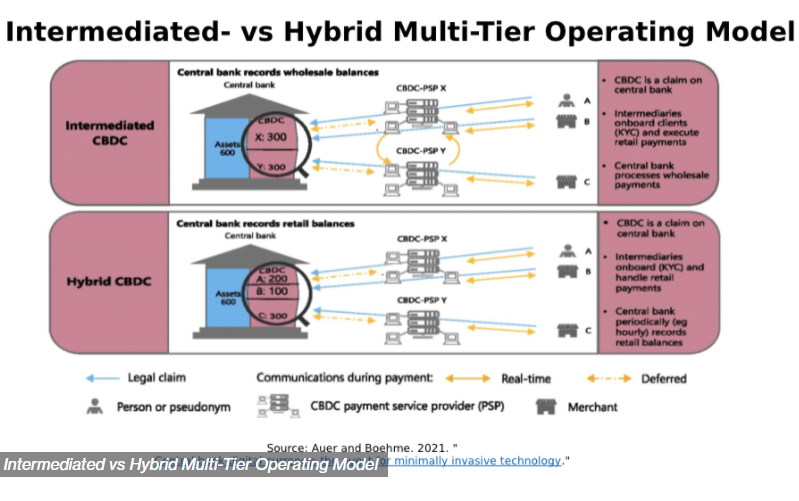

İş Modeli:

Merkez bankaları CBDC yaratılması, dağıtılması, kullanıcı cüzdanlarının çalıştırılmasına kadar olan tüm ilgili bölümleri yerine getirir. Bir diğer modelde de; merkez bankaları CBDC yaratır itfa eder ancak ödemeler özel sektör ödeme hizmetleri aracılığıyla yapılır. Bu modellerden hangisinin belirleneceği ve uygulanacağı;

- Ülke Finans Sektörünün genişliği ve derinliği

- Finansal standartları

- Finans piyasası altyapısı

- Finans piyasası denetim kapasitesi vb.

gibi unsurlardır, ülkeye özgü olan bu şartlar altında bir model belirlenir.

Görüldüğü üzre, intermediated CBDC tasarımında; bankalar CBDC hesaplarını merkez bankasında vatandaş ise bankada tutmaktadır.

Hybrid CBDC de ise; vatandaşlar CBDC lerini merkez bankasında tutmakta fakat işlemler bankalar üzerinden yürütülmektedir.

İşlem Limitleri

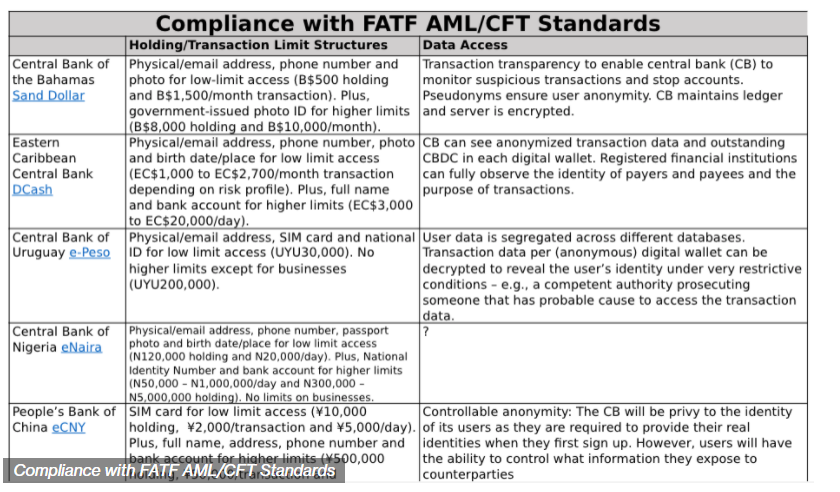

Merkez bankaları gizlilik ve yasadışı finansal faaliyetleri azaltmak adına ilgili yetkililere, kullanıcı kimlikleri ve işlem verilerine izin vermek arasında tercih yapmak durumundadır. İzin vermeme durumu şu olaylardan olabilir.

- Gizlilik tercihleri

- Kimlik hırsızlığı

- Takip edilme

- Dolandırıcılık

Tamamen şeffaf bir CBDC özellikle kamu kurum ve kuruluşlarına ait güvenin düşük olduğu bölgelerde dijital gözetim konusunda endişeleri artırabilir. Bununla beraber de merkez bankalarının Mali Eylem Görev Gücünü[3] yerine getirmekte bir yükümlülüğe sahiptir. CBDC başlatan merkez bankaları düşük değerli işlemler üzerinden daha fazla gizliliğe izin vererek FATF standartlarına uyumlarına orantılılık adına benzer yaklaşım içine girdiler.

Diğer Tasarım Seçenekleri

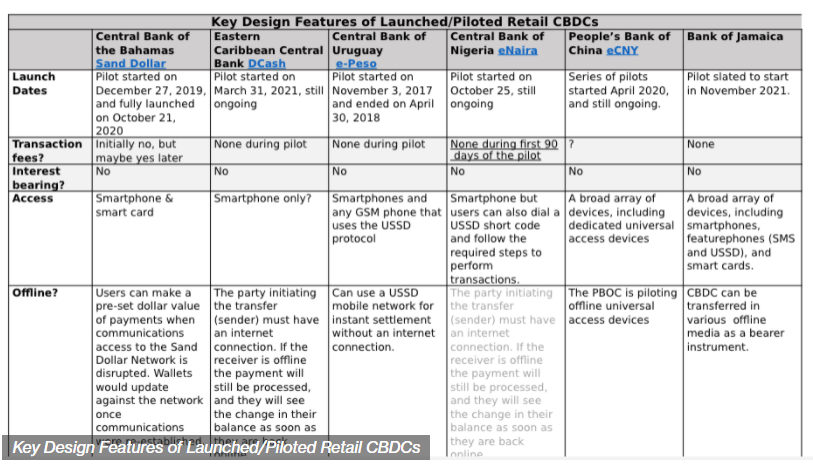

Piyasaya sürülen ve test edilen CDBClere bakacak olursak; faiz ödemezler, işlem ücreti almazlar yada işlem ücretine tabii değildir. Şimdiye kadar sadece Çin Halk Bankası tamamen çevrimdışı CDBC ödemeleri ve bu ödemelerin programlanabilirliğini test ettiğini söyleyebiliriz. Bunun yanında Bahamalar Sand Doları [4]da kullanıcılar tarafından, yurtdışında olduklarında dahi MasterCard ödemelerinde alıcı olarak kur dolarını değil kendi ulusal para birimlerini baz aldıklarını da söyleyebiliriz.

Hem merkezi hemde dağıtıkmış defter teknolojisi(DLT)[1] tabanlı çeşitli platformlarda da entegre edildi, ancak DLT yi benimseyenler burada açık tabanlı bir başka blok zincir olan Linux Vakfı tarafından oluşturulan Hyperledger Fabric[2] platformunu kullanmayı seçtiler.

Sırada Ne Var:

CDBC üzerine çalışmaları olduğu bilinen 12 merkez bankası CDBC yi bir acil durum planı olarak görmekte. Bank Of Canada yetkililerine göre;

- Nakit kullanımının azalmaya devam etmesi

- StableCoin kullanımının artması durumunda

Veya her ikisinin gerçekleştiği durumda dijital bir CBDC nin piyasa sürüleceğini belirtmiştir, aynı görüş Avrupa Merkez Bankası (ECB) tarafından da geçerlidir.

FED e göre de CDBC araştırma çalışmaları yönetim kurulu üyesi Christopher Waller dijital doları bir sorun arayışında çözüm olarak nitelendirmektedir. CoinDesk köşe yazarı JP Koning ; Birkaç gelişmiş ekonomi ülkesi için, “CBDC’nin düzeltmesi gereken her şey, halihazırda mevcut başka bir süreç veya kurum tarafından başarılabilir – ve bu alternatifler genellikle daha ucuz ve daha az risklidir.” şeklinde tanımlamıştır.

Ücretli CDBC

Bu akademik araştırma para talebini değiştirmek veya yeni bir para politikası aracı sağlamak için CBDC sahiplerine değişken faiz oranları ödemeyi savunuyor. Örneğin, faiz getiren bir CBDC, ekonominin politika faizi değişikliklerine tepkisini artırarak para politikasının iletimini iyileştirebilir.

Kısaca?

Gelişmekte olan piyasalarda, ekonomilerde, CBDC’leri test eden ve piyasaya süren gelişmiş ekonomilerden daha fazla merkez bankası göreceğiz. Bunun nedeni, CBDC’leri tanıtmanın faydalarının, yukarı yönlü risklerin görünüşte daha ağır bastığı yükselen bir pazarda veya gelişmekte olan bir ekonomide tipik olarak daha belirgin olmasıdır.

Zengin ülkelerdeki merkez bankaları ise daha temkinli yaklaşıyor. Çoğunlukla bir CBDC’nin potansiyel faydalarını araştırma ve riskleri dikkatle inceleme sürecinde olan merkez bankaları finansal istikrarın korunmasına yüksek öncelik verdiğinden, özellikle finansal sektöre yönelik riskleri ayrıntılı olarak değerlendiriyor. Muhtemelen daha şeffaf, ancak daha yavaş çalışmaya devam edecekler ve CDBC’lerin çoğunun dolaşıma gireceği kesin değil.

Bir istisna Çin’dir. Burada, bir CBDC muhtemelen gelecek yılın ilk çeyreğinde, Pekin’deki Kış Olimpiyatları için tam zamanında tanıtılacak. Ekonomik bir perspektiften, Çin CBDC’si, gelişmiş ekonomilerde CBDC yayınlayıp yayınlamama konusunda emin olamayan merkez bankalar için de bir kesinlik kazanacaktır.

Notlar:

[1] Uluslararası Ödemeler Bankası (İngilizce: Bank for International Settlements (BIS)), 1930 yılında İsviçre‘nin Basel şehrinde kurulan uluslararası finans kuruluşudur. Üye ülkelerin merkez bankalarının rezerv politikaları konusunda koordine olmalarını sağlamak, ayrıca merkez bankaları arası para transferlerinde aracı olmak gibi görevleri vardır.

[2] Çin Halk Cumhuriyetinde AliPay ve WeChat Pay örnek olarak gösterilebilir.

[3] Mali Eylem Görev Gücü (Financial Action Task Force FATF): Suçtan kaynaklanan mal varlığı değerlerini aklama, terörizmin finansmanı ile kitle imha silahlarının yayılmasının finansmanı ile mücadelede uluslararası standartlar oluşturmak, söz konusu standartta ilişkin yasal ve kurumsal tedbirler almak adına G7 ülkeleri toplantısında kurulan hükümetler arası bir organizasyondur.

[4] Bahamalar Sand Dolar; https://www.sanddollar.bs/