Döviz

TEPAV | Para Politikası Değerlendirme Notu: Yüzde 45 sonrası verilere göre ek sıkılaştırma mesajı gerekli

Repo faizi yüzde 45’e yükseltilmeli, verilere bağlı olarak ilave sıkılaşmanın da yapılabileceği belirtilmelidir.

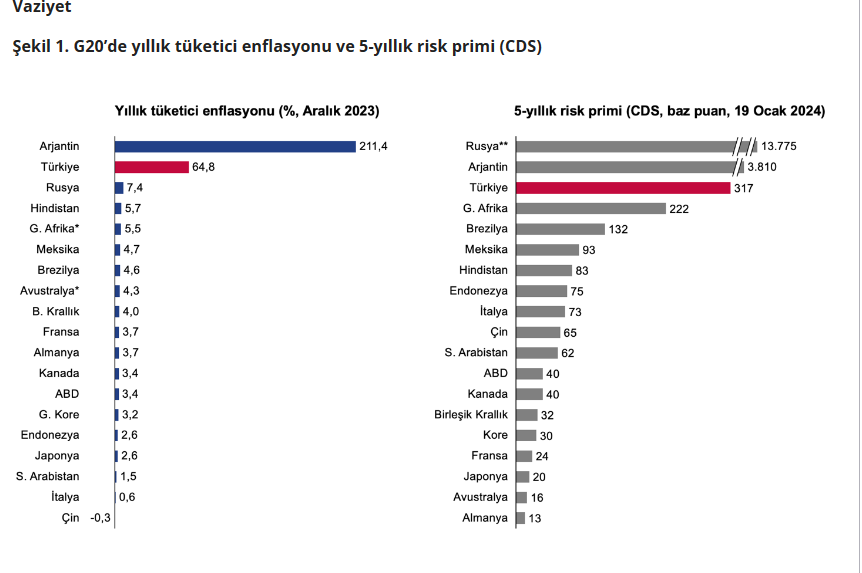

1. Türkiye’nin Aralık 2023’teki yüzde 2,93 aylık enflasyonu G20’nin beş üyesinin aynı aydaki yıllık enflasyonun üzerindedir. Yılın son iki ayında gerçekleşen yüzde 6,3 kümülatif enflasyon ise Arjantin ve Rusya dışındaki 17 üyenin yıllık enflasyonundan yüksektir. Arjantin ve Türkiye hem enflasyonun mevcut düzeyi hem de aylık artışı açısından diğer G20 ülkelerinden belirgin şekilde ayrışmaktadır.

2. Bundan önceki değerlendirme notlarımızda, uygulanmakta olan ekonomi programının -büyümeyi sürdürülebilir bir patikaya oturtmak; enflasyonu, faizleri ve risk primini düşürmek gibi- kısa vadeli amaçlarına ulaşabilmesi için çözmesi gereken iki temel sorun olduğunun altını çizmiştik. Bunlardan ilki, cari işlemler açığından doğan finansman ihtiyacının normal kanallardan karşılanmamasıydı. Ödemeler dengesine ait en güncel veri kasım ayına aittir ve finansman açısından kısmen olumlu gelişmelere işaret etmektedir.

3. İkinci temel sorun ise hem seçim öncesi yapılan harcamaların hem de deprem harcamalarının bütçe açığının yüksek düzeylerde seyretmesine yol açması ihtimaliydi. 2023 Merkezi Yönetim bütçe açığı belli olmuştur ve OVP’de hedeflenen 2023 GSYH’sine oranı yüzde 5,4 civarındadır. Bu düzey, haziran itibarıyla yapılan öngörülerden -seçim sonrasında vergi oranlarının yükseltilmesi, lira cinsinden Kur Korumalı Mevduat nedeniyle bütçeye gelecek yükün Merkez Bankası’na aktarılması ve seçimden sonra sıçrayan kur artışının yükselttiği enflasyonun vergi gelirlerine olumlu katkı yapması nedenleriyle- önemli ölçüde düşük kalmıştır. Diğer taraftan, TEPAV bünyesinde yaptığımız çalışmalar, ek önlem alınmazsa bütçe açığı ve borç stokundaki bozulmanın devam edebileceğine işaret etmektedir.

4. Ekonomi politikasında rasyonele dönüleceğinin açıklanmasından sonra, bu açıklamayı destekler biçimde vergi oranlarının yükseltilmesi ve faiz oranlarının artırılması ile Türkiye’nin risk primi belirgin biçimde düşmüştür. Bu ortam, Merkez Bankası’nın döviz kurunun artış oranını sınırlayabilmesine olanak sağlamıştır. Enerji fiyatları ise olumlu seyrini sürdürmektedir. Hem döviz kurunda hem de enerji fiyatlarında gözlenen bu hareketler enflasyonla mücadeleye olumlu katkı yapmaktadır.

5. Para politikası açısından temel sorunun, Mayıs 2024’te yüzde 70 civarında bir düzeyde tepe noktasına ulaşması beklenen enflasyonun, 2024 sonunda yüzde 36’ya nasıl düşürüleceği ve daha sonraki dönemde de bu düşüş eğiliminin nasıl devam ettirileceği olduğunu bir önceki notumuzda vurgulamıştık. Bugün bu temel sorunu derinleştiren üç sorun daha gözlenmektedir.

6. İlki, 2023 Merkezi Yönetim bütçesi ile 2023 Merkezi Yönetim nakit bütçesi arasındaki farkın bugüne kadar görülmemiş düzeylere çıkmış olmasından kaynaklanmaktadır. Tahakkuk etmiş ama nakit harcamaya dönüşmemiş harcamalar, aralık ayında birdenbire görünür hale gelmiştir. Tahakkuk etmiş ama nakit harcamaya dönüşmemiş harcamaların ödemelerinin 2024 yılının ilk aylarında ve likidite hacmini artıracak şekilde yapılması halinde, bir süredir sistemde gözlenen likidite fazlası yükselecek ve enflasyonla mücadele zorlaşacaktır.

İkincisi, 2024 sonu enflasyon beklentilerinin hala yüzde 42 gibi yüksek bir düzeyde seyrediyor olmasıdır.

Üçüncüsü, bu beklentilerin de etkisiyle fiyatlama davranışlarındaki bozulmanın devam etmesi ve Ocak 2024 enflasyonunun bu bozulma, yeni yıla ilişkin vergi ayarlamaları ve ücret artışları nedenleriyle yüksek çıkacak olmasıdır.

7. Buna karşılık, 2024 sonu enflasyon hedefine ulaşılması açısından dış koşulların mevcut bilgiler ışığında olumlu yönde seyrettiği de vurgulanmalıdır. Brent ham petrol fiyatının 2024 ortalama düzeyinin 2023 ortalamasından farklı olmayacağı tahmin edilmektedir. Fed ve ECB gibi büyük merkez bankalarının, politika faizlerini düşürme sürecine girmeleri beklenmektedir. Bu iki gelişme bir yandan cari işlemler açığının diğer yandan açığın finansmanının ve kur artışlarının makul düzeylerde gerçekleşmeleri açısından yararlı olacaktır. Diğer taraftan, Kızıldeniz’de yaşanan gerginliklerin devam etmesi halinde olumsuz etkiler de söz konusu olabilecektir.

Ne Yapmalı?

8. Enflasyonla mücadele açısından risk primindeki düşüş eğiliminin kalıcı olması ve Türk lirasının sınırlı reel değerlenme eğiliminin bir süre daha devam etmesi gerekmektedir. Bunun için, iki temel sorunun çözümü yönünde atılan adımların -bütçe açığını azaltıcı önlemlerin ve para politikasındaki sıkılaşmanın- önümüzdeki dönemde de sürdürülmesi zorunludur. Farklı bir ifadeyle, “Ekonomide Rasyonele Dönüş Programı” kararlılıkla uygulanmalı ve bu programdan geri dönüş olmayacağına dair algı güçlendirilerek yaygınlaştırılmalıdır.

9. Ayrıca, program, yeni adımlarla güçlendirilmelidir. Makroekonomik istikrarı sağlayıcı politikaların yanı sıra, politik baskı altında kalmaları halinde makroekonomik dengelerin bozulmasına yol açan -TCMB ve TÜİK gibi- kurumları bağımsız kılacak, verimliliği artıracak, yeşil dönüşüm sürecini hızlandıracak, eğitimin niteliğini yükseltecek, adil ve hızlı çalışan bir hukuk sistemini oluşturacak yapısal düzenlemelerin hayata geçirilmesi önem taşımaktadır. Bu tür yapısal reformların makroekonomik istikrara ulaşmayı kolaylaştıracağı ve sağlanacak istikrarın kalıcı olma ihtimalini artıracağı bir kez daha vurgulanmalıdır.

10. Aralık ayı PPK toplantısında politika faizi -repo faizi- yüzde 42,5’e çıkarılmıştır. Ancak politika faizinin yorumlanmasını güçleştiren ve bu nedenle likidite yönetiminde sadeleştirme gerektiren bir hususu vurgulamakta yarar vardır. Merkez Bankası bir yandan bankacılık sektörüne likidite sağlarken diğer yandan hem açık piyasa işlemleri ile hem de depo ihaleleri ile likidite çekmektedir.

11. Merkez Bankası, likiditeyi asıl olarak repo işlemi yoluyla değil, döviz karşılığı Türk lirası swap piyasası işlemleri ile sağlamaktadır. Son haftalarda swap stoku önemli ölçüde azalmıştır. Yine de önemli bir miktarda stok mevcuttur. Bu durumda, bankalara likidite sağlama faizi, daha önceki değerlendirme notumuzda vurguladığımız gibi, repo faizi yerine efektif olarak kamuoyunun bilmediği, daha düşük oranlı bir ağırlıklı ortalama swap faizi olmaktadır.

12. Merkez Bankası’nın döviz rezervini -brüt olarak da olsa- yükseltme zorunluluğu hissetmesi nedeniyle swap işlemi gerçekleştirilmektedir. Bankaların swap işlemleri vasıtasıyla temin ettikleri likiditeye ihtiyaç duydukları ve bu nedenle sistemde likidite fazlası oluşmadığını düşünsek bile başka nedenlerle sistemde likidite fazlası oluşmaktadır. Birincisi, Türk lirası Kur Korumalı Mevduat nedeniyle Merkez Bankası’nın yaptığı ödemelerdir. İkincisi -ki potansiyel bir likidite fazlasıdır- tahakkuk eden bütçe açığı kadar nakit bütçe açığı gerçekleşecek olmasıdır. Bunun likiditeyi artırıcı biçimde yapılması -mesela Hazine’nin Merkez Bankası’ndaki mevduat hesabını azaltması- ihtimali vardır. Kaldı ki swap işlemiyle birkaç ay önceki repo faizinin altında bir faiz oranıyla alınan Türk lirası cinsi fonların daha yüksek faiz oranlarıyla Merkez Bankası’na depo edilmesi ya da gecelik olarak borç verilmesi gibi bankalar açısından ‘cazip’ imkanlar da likiditeyi artırma potansiyeli taşımaktadır.

13. Bu durumda politika faizi, repo faizi mi swap faizi mi depo faizi mi yoksa faiz koridorunun alt sınırı mıdır? Bu uygulama, fiili politika faizinin repo faizinin ima ettiğinden daha düşük kalmasına neden olarak yalnızca para politikasının etkinliğini olumsuz yönde etkilememekte, aynı zamanda hem şeffaflık ilkesine zarar vermekte hem de mevduat faizlerinin yeteri kadar sıkılaşmamasına yol açarak liralaşma eğiliminin güçlenmesini sekteye uğratmaktadır.

Sonuç

14. Bu değerlendirmeler ışığında, repo faizi yüzde 45’e yükseltilmeli, verilere bağlı olarak ilave sıkılaşmanın da yapılabileceği belirtilmelidir.

15. Döviz karşılığı Türk lirası swap piyasası işlemleri uygulaması gözden geçirilmeli; aşamalı olarak bu işlemlerin vadesi kısaltılmalı ve tutarı azaltılmalıdır.

16. Daha önceki değerlendirme notlarımızda 2024-2026 döneminin her yıl sonu için resmi birer enflasyon hedefi açıklanmasının önemine işaret etmiştik. Böyle bir uygulamaya bir an önce başlanması, TCMB’nin itibar açığını süratle kapamak açısından önemli bir iletişim politikası aracı olacaktır.