Prof.Dr. Evren Bolgün

Prof.Dr.Evren Bolgün: Küresel Bankalarda Yaşanan Likidite Krizi ve Risk Yönetimsizliği

2008 yılında kriz, Amerika’da Bear & Stearns ile başlamış daha sonra yılın son çeyreğinde Lehman Brothers yatırım bankasının iflası ($600…

2008 yılında kriz, Amerika’da Bear & Stearns ile başlamış daha sonra yılın son çeyreğinde Lehman Brothers yatırım bankasının iflası ($600 Milyarlık Bilanço) ile hızla genişlemişti. O dönemde bu bankaların arka arkaya batması ile birlikte kriz, hanehalkı konut kredilerinin geri ödemelerinde sorunlar yaşanmasına yol açmıştı Daha sonra finansal kuruluşların iştirakleri üzerinden tüm Dünya’ya pazarlanan ipotek teminatlı kredi türev enstrümanlarının çok hızlı bir şekilde finansal kurumların portföylerinde patlaması ile kriz 6 ay içerisinde uluslararası bir finans krizi şeklinde bambaşka bir çehreye bürünmüştü.

Son 2 haftadır yine Amerikan bankalarından başlayarak İsviçre’deki Credit Suisse bankasına kadar uzanan bir bankacılık krizi ile karşı karşıyayız. Ancak bu sefer ki kriz 15 yıl öncekinden çok daha basit ve çok daha klasik bir bilanço krizi şeklinde ortaya çıkmış bulunmaktadır.

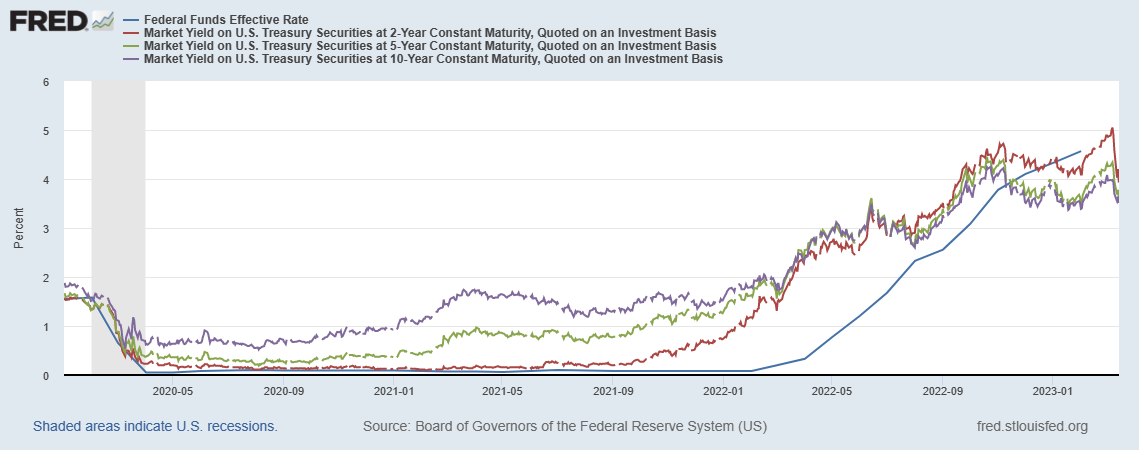

Silicon Valley Bankası (SVB) bankacılığın ortaya çıkmasından bugüne kadar yapılan en temel bir hizmeti icra etmektedir. “Mevduat toplayarak ve müşterilerine kredi vermek.” Yani kısacası kısa vadeli fon toplayarak uzun vadeli finansal varlıklara yatırım yaparak (Amerikan Tahvilleri ve İpotek Teminatlı Menkul Kıymetler) fon kaynak-fon kullanım arasındaki makas (spread) üzerinden kâr elde etmeye çalışmaktadır. Bu kadar basit bir bankacılık işleminde ise, çok önemli bir risk bulunmaktadır. “Vade Uyumsuzluğu Riski” Bankacılık hizmetinin özü, kısa vadeli fon toplayarak orta ve uzun vadeli kıymetlere yatırımlar yapmak şeklinde bir kredilendirme faaliyetlerinde bulunmak olduğu çok açıktır. Ancak bilançolarda bu şekilde alınan riskleri faiz swapları başta olmak üzere türev ürünler ile de çok iyi bir şekilde yönetmeniz gerekmektedir. Normal bir şekilde işleyen finans piyasasında uzun vadeli faizler kısa vadeli faizlerden yüksek seviyede olduğundan dolayı Amerika’daki bankalar mevduat faizlerinin üzerinde bir getiri elde ederek pozitif (%0.50- %0.60) arasında bir kâr marjını rahatlıkla sağlayabiliyorlardı. Ancak Amerikan Merkez Bankası FED’in son 1 yıldır kısa vadeli faizleri hızlı bir şekilde yükseltmesi ve enflasyonun da aynı hızda gerilememesi ile birlikte faiz verim eğrisi “ters eğim” şeklini aldı. Yani kısa ve orta vadeli tahvillerin faizleri hızla yükselirken, uzun vadeli tahvil faizlerinde benzer düzeyde bir yükseliş gerçekleşmedi.

A.B.D. Merkez Bankası Efektif Faizi & Hazine Tahvil Faizleri

Grafik üzerinden de çok rahatlıkla görüldüğü gibi, 2020 başında Covid-19 döneminde ekonomide yaşanan resesyon ile birlikte Amerika’da “%0” seviyesine gerileyen kısa vadeli faizler, 2022 ilk çeyreği ile birlikte hızlı bir şekilde yükselmeye başlamıştır. Son 1 yıl içerisinde ise, 2 yıl vadeli Amerikan tahvillerinin faizi bu dönemde 5 ve 10 yıl orta/uzun vadeli Amerikan tahvillerinin üzerine çıkmıştır. Amerika’daki faiz verim eğrisinin ters eğim vaziyeti alması ile bugünkü risk durumu gerçekleşmiş oldu. Böyle bir piyasa ortamında ise, bahsi geçen şekilde bilanço pozisyonunu taşıyan bankalar hızla zarar yazmaya başlamış oldular. SVB’ın mevduat tabanını bir araya getiren müşterinin çoğunlukla Amerika’daki risk sermayesi yatırım fonları üzerinden kendilerini fonlatan yeni işe başlayan (start-up) teknoloji şirketleri de olduğunu öğrenmiş olduk. Ayrıca bankanın ortakları arasında da JP.Morgan, Blackrock, State Street, Vanguard gibi Amerika’nın en büyük yatırım bankalarının ve portföy yönetimi şirketlerinin de yer alması olayın ciddiyetini bir kat daha arttırmış oldu.

Amerika’da kısa ve orta vadeli faiz seviyesi henüz düşük durumda iken, bankalarda haliyle herhangi bir sıkıntılı durum ortaya çıkmıyordu. Hatta SVB bankası, 2019-2022 arasında bilanço büyüklüğünü “3” misline yükselterek taşıdığı vade uyumsuzluğu riskini bilançosunda açıkta bırakırken, Amerika’lı regülatörler de hiçbir ikaz veya yaptırımdabulunmuyordu. Batan bankanın yönetim kurulu üyesinin aynı zamanda FED üyesi olması da çok ilginçtir. (çıkar çatışması durumu) Amerikalı eski senatör Barney Frank’ın (aynı zamanda 2008 krizi döneminde “Dodd-Frank” bankacılık yasasını hazırlayan kişidir!) iflas eden Signature Bank’ın yönetim kurulunda yer almış olması gibi enteresan ilişkiler ağı aynen 2008 krizinde olduğu gibi tekrar su yüzüne çıkmış oldu!

Barney Frank defends role at Signature Bank: ‘I need to make money’

https://www.ft.com/content/090e081f-35b3-484b-8095-

c42a3c5e4259?segmentId=114a04fe-353d-37db-f705-204c9a0a157b

Amerika’da ulusal ve özellikle yerel düzeyde “4.157” adet banka yer almaktadır. Federal Mevduat Sigorta Kurumu tarafından “$23.6 Trilyon” mevduat sigorta kapsamı altında bulunmaktadır. Mevduat sigortası sınırı da “$250.000” düzeyindedir. Ancak geçtiğimiz hafta sonu yaşanan bankacılık krizinin sistemik bir bankacılık krizine hızla evrilmemesi için FDIC bu sınırı da kaldırmış oldu.

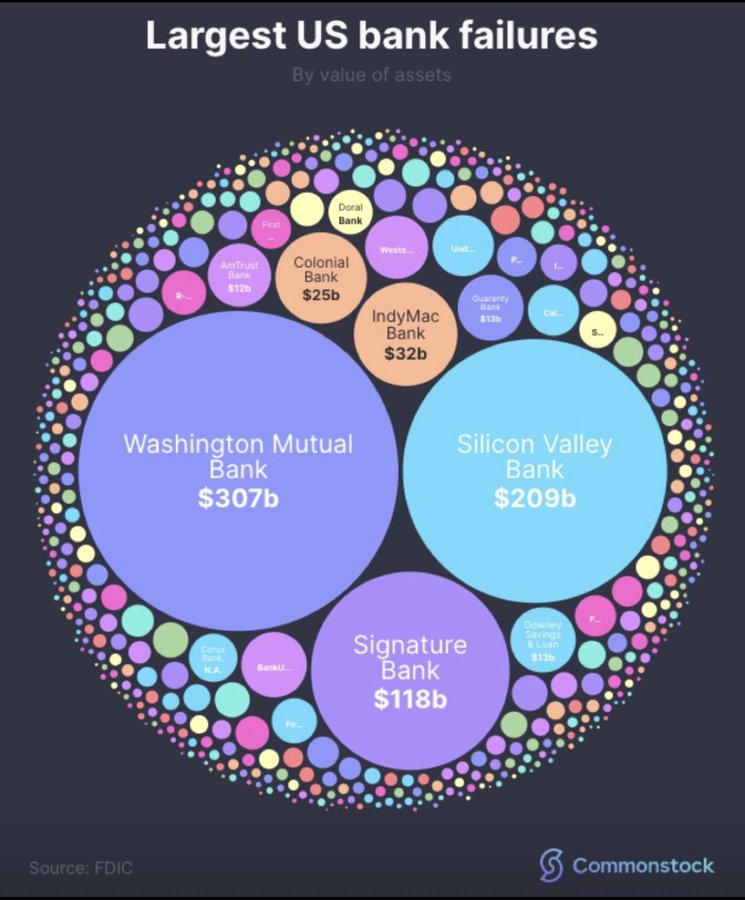

Amerika’daki en büyük banka iflaslarına bakıldığında SVB ve SB’ın hatırı sayılır bir pay aldıklarını görmekteyiz.

ABD’de En Büyük Banka İflasları (bilanço değeri olarak)

Amerika’da yerel banka sayısının çok olması sebebi ile küçük bankalardan çekilen mevduatların büyük bankalara doğru hızla yığılması gibi bir durumun yaşanması doğal olarak küçük ve orta ölçekli bankalardaki likidite krizini de beraberinde getirmiş oldu.

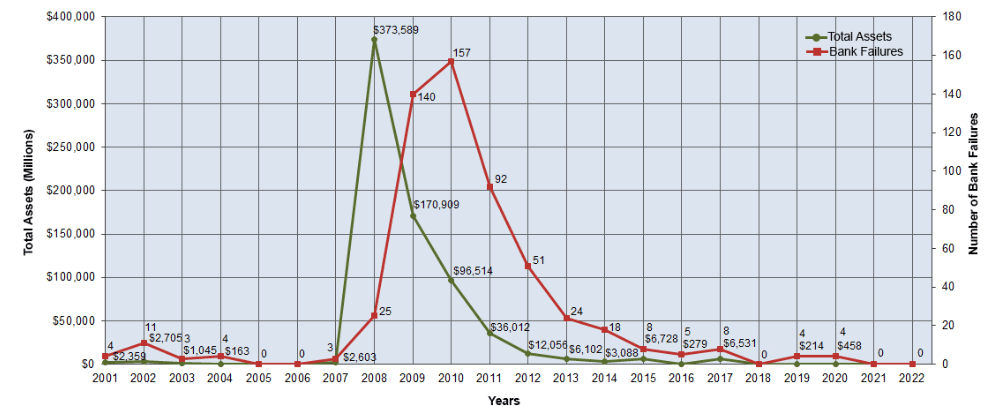

ABD’de Banka İflasları ve Bilanço Büyüklükleri

2008-2012 döneminde Amerika’da yıl içerisinde “25-157” arasında banka iflası yaşanırken özellikle sonra yıllarda bu sayı “0” düzeyine inmişti. Son 2 haftada yaşanan ve muhtemelen önümüzdeki bir kaç hafta daha yaşanması mümkün olacak olan küçük/orta ölçekli bankalara yönelik nakit varlık çekiliş talebi buradaki sayıyı epeyce yukarıya çekecektir.

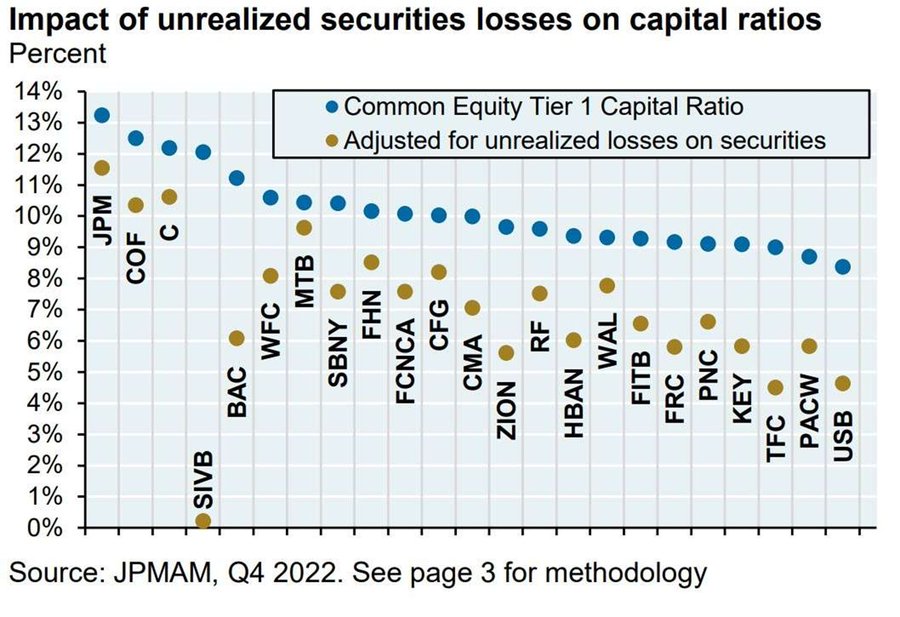

Gerçekleşmemiş Menkul Kıymet Zararlarının SYR’na Olası Etkisi

Bankaların bilançolarında gerçekleşmemiş menkul kıymet zararlarının (vade sonuna kadar elde tutulması şeklindeki tercih sebebi ile) sermaye yeterliliği üzerinde oluşturduğu hasar gerçekleri çok net bir şekilde göstermektedir.

Amerika’da FED ile fitili ateşlenen kısa vadeli faiz yükseltim sürecinin bu bankalardaki risk sermayesi şirketlerinin mevcut yatırımlarını da azaltmalarına neden olmuştur.

Yatırımcıların bankalardan nakitlerini çekmeleri ile başlayan süreç karşısında, SVB gibi bankalar portföylerinde yer alan orta/uzun vadeli Amerikan tahvillerini satarak mudilerinin taleplerini karşılamaları gibi bir hareketi ortaya çıkartmıştır.

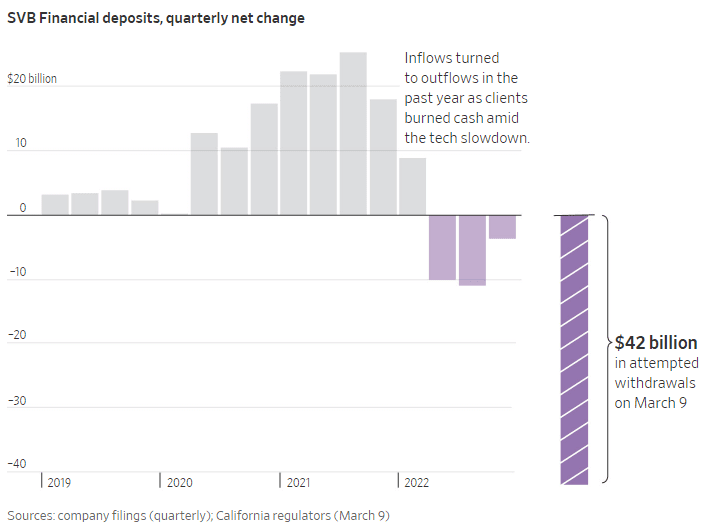

SVB Mevduat Tabanı (% çeyreklik değişim)

3 Mart 2023 günü SVB bankasından “$42 Milyar” tutarında bir mevduat çekiliş talebinin gelmesi klasik finans kitaplarında yazdığı şeklinde hiç bir bankanın önünde duramayacağı “Likidite Krizi ve İflas” hareketini tetiklemiş oldu. Bankanın bu hareketin öncesinde bilançosunda hazine tahvilleri ve ipotek teminatlı menkul kıymetleri (MBS) satış yapmasından dolayı “$1.8 Milyar” tutarında bir zarar yazdığını açıklamasının da büyük bir etkisinin olduğu çok açıktır. Ancak hayatta cehenneme gidilen yolun da iyiniyet taşları ile döşenmiş olduğuna dair söylemi her zaman akılda tutmakta yarar bulunmaktadır.

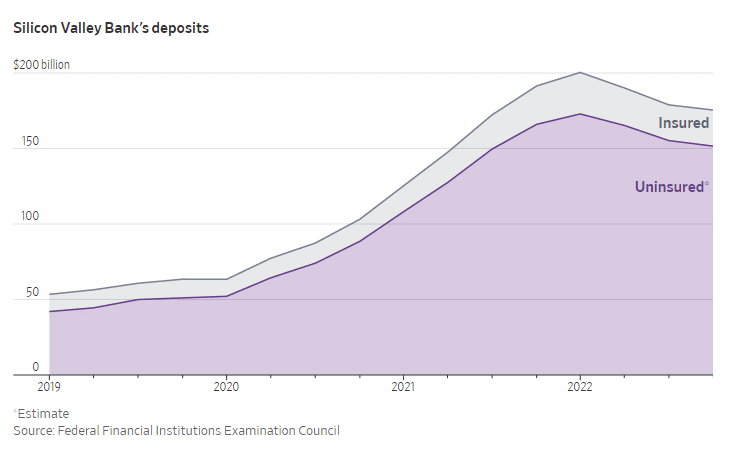

Geçtiğimiz haftasonu FED ve FDIC kurumlarının ortaklaşa bir şekilde her 2 bankadaki mevduatların tamamına garanti getirdiklerini açıklamasının arkasında, SVB bankasındaki mevcut mevduatların “%90’ının” sigorta kapsamı dışında olması bulunmaktadır.

SVB’ın Mevduat Yapısı

FED haliyle akut bir şekilde yaşanan krizin daha da büyümemesi için yeni kararlar almak durumunda kalmıştır. Kısaca banka vadeli fonlama programı şeklinde tercüme edebileceğim “Bank Term Funding Program/BTFP” imkanı bankalara sunmuştur. Bu imkan ile bankalar likidite ihtiyaçları doğrultusunda FED üzerinden 1 yıl vadeli bir kredi imkanına kavuşmuş oldular. Buradaki esas önemli nokta ise, teminat karşılığında FED’den likitidite talebinde bulunacak olan ilgili bankaların SVB gibi ellerindeki menkul kıymetleri piyasa değeri üzerinden satarak bir zarar ile karşılaşmayacak olmaları, tam aksine vade sonuna kadar nominal değer üzerinden menkul kıymetlerini bilançolarında taşıyabilecek olmalarıdır. Tabi hayatta her tercih bir vazgeçişi içerir söyleminde olduğu gibi likidite krizinden kaçınmak için bu imkan üzerinden FED’e başvuracak olan bankaların piyasadaki hisse fiyatlamalarının kısa vadede olumsuz biçimde gerçekleşecek olmasıdır. (demek ki zor durumdalar görüşü)

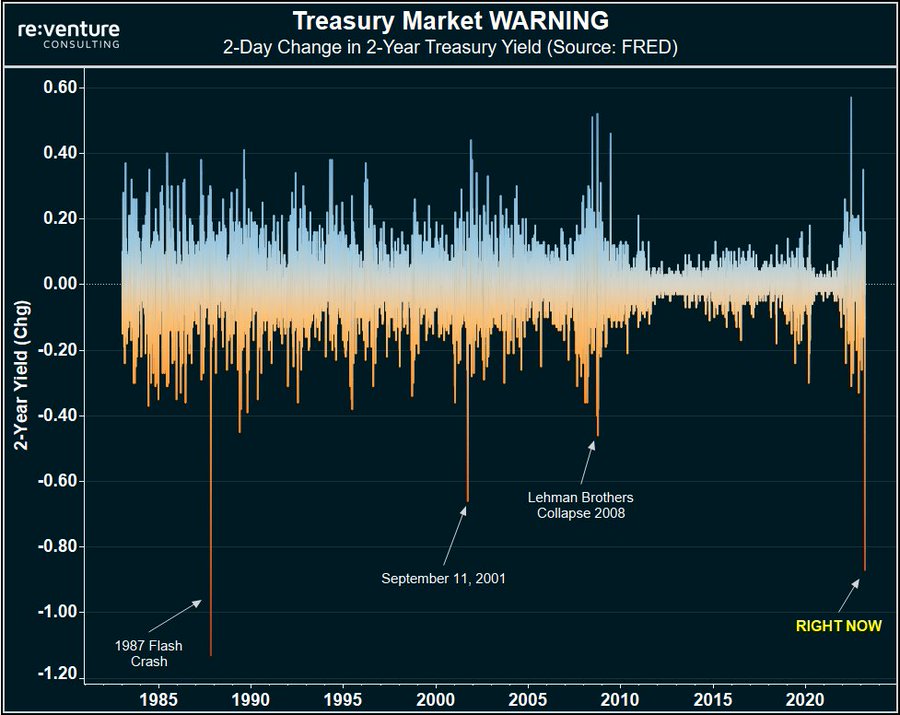

2 yıl vadeli Amerikan tahvilinin faizindeki 2 günlük değişim miktarı “100 baz puana” yaklaştığını ve bu düzeydeki bir hareketin daha önce 1987 Amerikan Borsa Krizi döneminde yaşanmış olduğunu göz önüne aldığımızda hadisenin ne kadar yüksek şiddette olduğunu bizlere göstermektedir.

A.B.D. 2 Yıllık Tahvil Faizinin 2 Günlük Değişimi

Amerika’da yaşanan bankacılık krizinde banka mevduat sahiplerinin iflas karşısında kurtarılmış olmaları ileriye yönelik ayrı bir etik problem de beraberinde getirecektir. Finans piyasalarının serbest biçimde risk/getiri fiyatlamasına yönelik olarak önemli soru işaretleri de zamanla ortaya çıkacaktır.

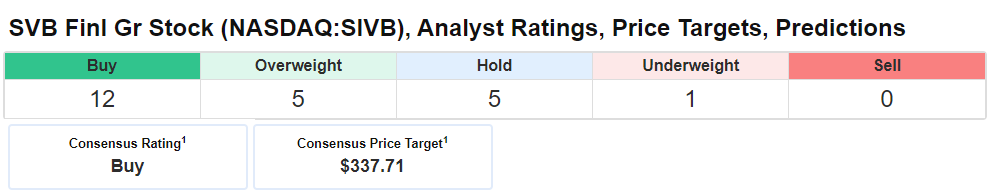

Kasım 2021 tarihinde “$44 Milyar” piyasa değerine sahip olan SVB bankası, en son işlem gördüğü günkü kapanış fiyatı üzerinden piyasa değeri “$6.3 Milyar” düzeyine kadar gerilemişti. Ancak burada daha enteresan olan nokta, Wall Street’de çalışan hisse analistlerinden “12” tanesinin en son raporlarında hisseye “AL” tavsiyesi vererek banka hisse fiyat hedefini “$337.71” şeklinde ifade etmiş olmalarıdır. “Analistlerin tüm değerlendirmelerine bak, ancak her zaman da onlara inanma!” şeklinde özetleyebileceğim trajikomik bu durum karşısında sektörde çalışan herkes

kendisine artık bir çeki düzen vermek durumundadır.

SVB Hisse Analist Değerlendirmeleri ve Fiyat Hedefi

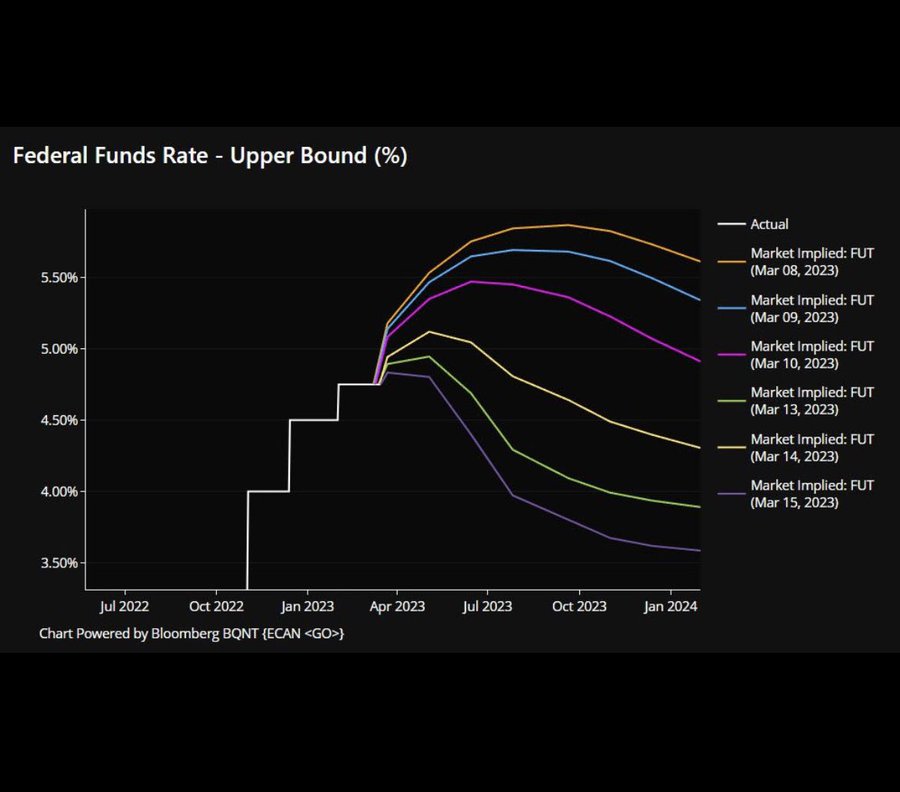

Haftalık bir süre içerisinde hızlandırılmış ölçekte küresel bankalar üzerinde yaşamakta olduğumuz “Kusursuz Fırtına” ortamı doğal olarak FED’in 22 Mart tarihinde yapacağı toplantısındaki faiz beklentilerini de aşağıya çekmiş oldu. Kriz öncesinde büyük ölçüde “%0.50” baz puan düzeyinde yapılması beklenen faiz artışı hızla “%0.25” seviyesine çekilmiş oldu. Hatta FED’in önümüzdeki toplantıdan sonrasında faizleri yıl sonuna kadar “%3.50” seviyesine doğru geri çekeceğine yönelik beklentiler de oluştu. Ancak piyasalardaki beklentilerin “1 gün” içerisinde ters yönde değişime uğrayabildiğini de herkese hatırlatmak isterim.

FED Kısa Vadeli Fonlama Faizi (üst bant,%)

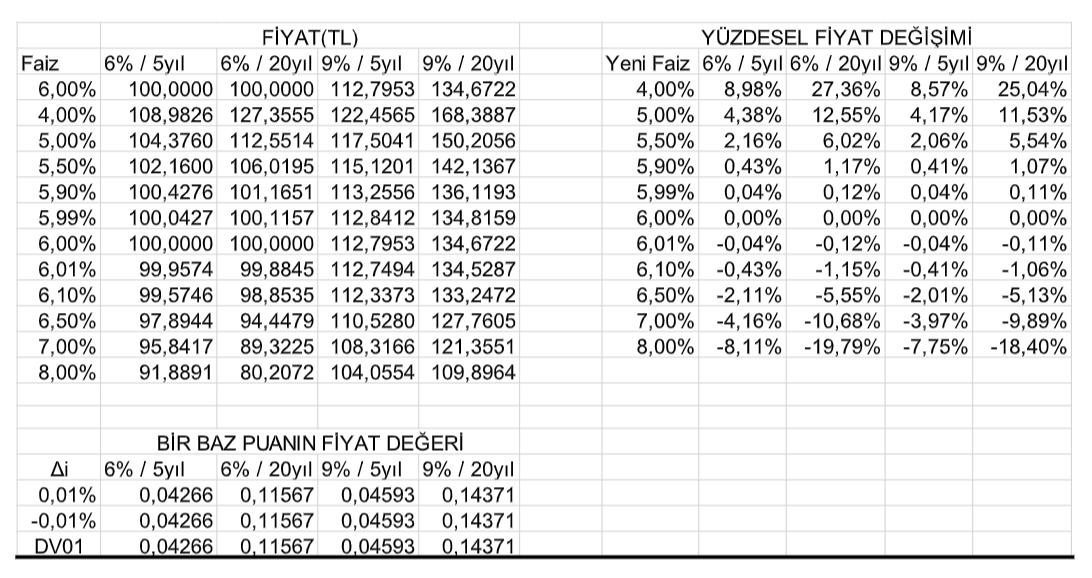

Bu haftaki yazımın sonunu çok temel bir finans argümanı ile tamamlamak istiyorum. “Faiz oranlarındaki aynı mutlak değişim tahvil fiyatlarında simetrik bir değişime yol açmaz.” Faiz oranındaki bir azalmanın fiyat üzerindeki etkisi, faiz oranındaki aynı mutlak artış sonucu ortaya çıkacak fiyat düşüşünden daha fazla olur. Tahvilin faiz oranı riski, kupon faizi ile ters yönde ilişkilidir. Faiz oranındaki belli bir değişime yüksek kupon faizli tahviller daha az tepki verir.”

Tahvillerde Fiyat ve Faiz Hassasiyeti Durumu

Son Söz: “Durasyon ve Konveksite’yi Bilmeyen Bankacılar Mesleklerini Bıraksınlar”

Prof.Dr.Evren Bolgün | Beykoz Üniversitesi Öğretim Üyesi