Ekonomi

Dr. Tuğberk Çitilci: Dikkat Tarım Dışı Çıkabilir!

Fed Başkanı Powell’ın mart toplantısı için istihdam ve enflasyon verilerine bakacağız, faiz artışının şiddetine bunlara göre karar vereceğiz söyleminde 25 vs 50 tartışmaları fiyatlamalara yansıyacaktır...

Fed Başkanı Powell’ın mart toplantısı için istihdam ve enflasyon verilerine bakacağız, faiz artışının şiddetine bunlara göre karar vereceğiz söyleminde 25 vs 50 tartışmaları fiyatlamalara yansıyacaktır. Resesyon tartışmaları sürerken ılımlı resesyona geçiş durumunda güçlü istihdam piyasası ve ücret katılığı ekonomide işlerin iyi gittiğini net olarak göstermektedir. Fed’in elini zorlayan kısım burada başlayarak güçlü istihdama karşı kısa dönemde ne yapabileceği konusunda yetersiz kalmaktadır. Ekonomik aktiviteyi soğutmak için faiz artışlarına devam edilirken, güçlü istihdam piyasasının devamlılığı alışık olunan faiz artınca enflasyon düşer / ekonomi soğumaya geçer yaklaşımına karşı tartışmaları getirmektedir. ABD tarafında M2 para arzı düşerken bile enflasyonun yüksek olması paracı yaklaşımı ilginç kılmaktadır.

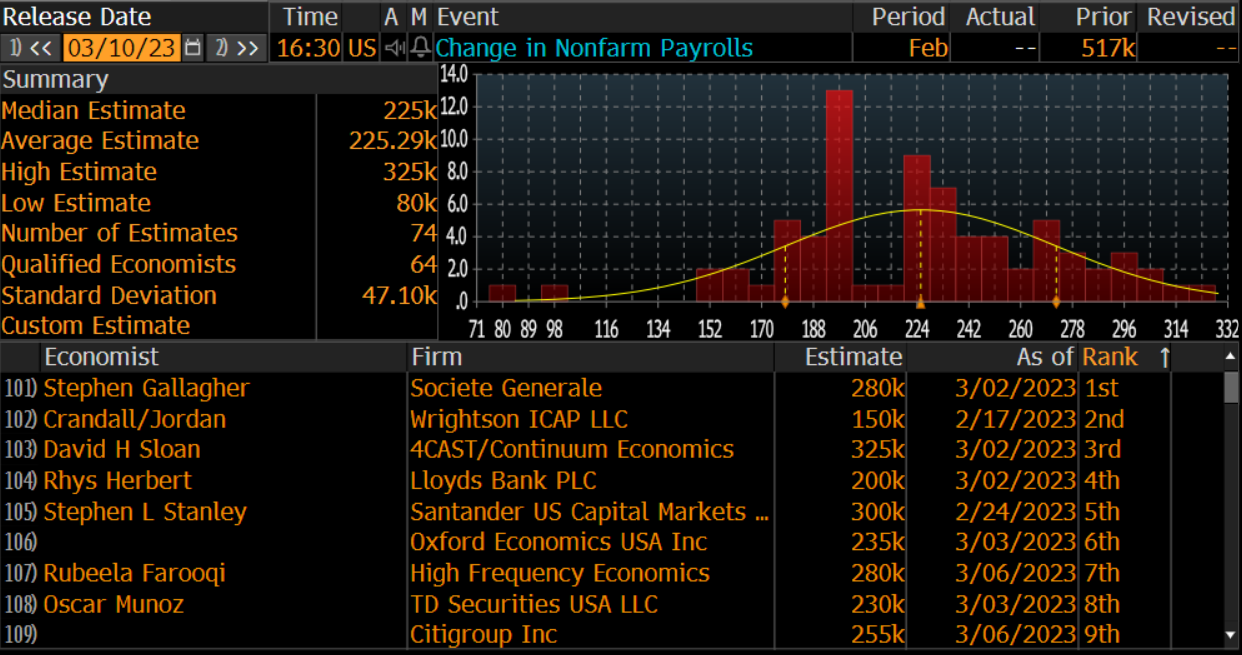

Bugün açıklanan (TSİ 16.30) tarım dışı istihdam verisinde beklenti 225K – Max Beklenti: 325K – Min Beklenti: 80K olarak yer almaktadır.

Analistler arasında tahmin aralığı oldukça geniş olurken, en düşük beklenti olan 80K seviyesi dikkate alınınca acaba “SIFIR” istihdam beklentisi devreye girer mi sorusunu devreye almaktadır.

ABD tarım dışı istihdam verisinde referans 300K olurken, üzerinde veri güçlü istihdam Fed 50 baz puan faiz artışı yapar, altında yumuşak iniş temasına bağlı 25 baz puan faiz artışı senaryoları devreye girebilir. 25 baz puan senaryosunda göreceli güçsüz $ temasına bağlı $’a karşı diğer varlıklar (başta altın ve ABD endeksleri) yukarı yönlü hareket edebilir. Aksi durumda 50 baz puan temasında piyasanın ne kadar hazır olduğu net olmadığı için bu olası senaryoya daha sert reaksiyon vererek güçlü $ temasına bağlı $’a karşı diğer varlıklarda sert aşağı yönlü hareketler devreye girebilir. En optimal çözüm ise ne piyasası ne Fed’i üzecek 100-200K arasında gerçekleşecek tarım dışı istihdam verisi gibi durmaktadır.

Veri açıklanırken ilk etap olarak gözler bir önceki veri olan 517K seviyesinin aşağı yönlü revize edilip edilmeyeceğidir. Eğer aşağı yönlü revize edilirse pozitif edilmezse negatif olarak yorumlanabilir. İkinci aşama olarak veri beklentinin üzerinde/altında ne kadar sapma gösterdiği fiyatlamaları oluşturacaktır.

Şunu unutmamak gerekiyor, bugün teknik analiz değil önce temel analiz çalışacak, veri gelecek ona göre teknik analiz çalışmaya başlayacaktır.

Tarım Dışı İstihdam verisi sonrasında ise 14 Mart Salı günü açıklanacak enflasyon verilerine odaklanılacaktır. Enflasyon tarafında beklentiler çekirdek enflasyon yıllık %5.5 – manşet yıllık %6.00 şeklinde yer almaktadır.

Fed’in tepe faiz tartışmalarında %5.25-%5.50 adaptasyonu sürerken, manşet enflasyonun bu seviyenin altına yakınsaması zamanlaması kritik olmaktadır. Piyasada zaten tüm beklentilerini buna göre adapte etmektedir.

Fed politikasına karşı en net reaksiyonu veren ABD 2 yıllık tahvil getirisinde %5 psikolojik eşik altında hareket hız kazanarak, %4.75 seviyesine kadar geri çekilmiştir. TDİ verisine bağlı %5 altı/üstü kalıcı olup olmayacağı netleşecektir.

$ endeksi 233 günlük ortalaması 106.05 seviyesinden aşağı yönlü sınırlanırken, 21 günlük ortalama 104.48 aşağı yönde izlenmektedir. Tarım dışı istihdam verisine bağlı yön 14 Mart enflasyon verisine kadar netleşmiş olacaktır. EURUSD paritesinde 1.05 seviyesi üzerinde kalma çabası sürmektedir.

SP500 endeksinde banka hisse senetlerine bağlı aşağı yön etkin olurken, 3900 altında hareket öne çıkmaktadır. Endeks için 3850/900 bölgesi önemli destek olurken, veriye bağlı durum izlenecektir.

Özetle, tüm yollara tarım dışı istihdam verisine çıkmaktadır.

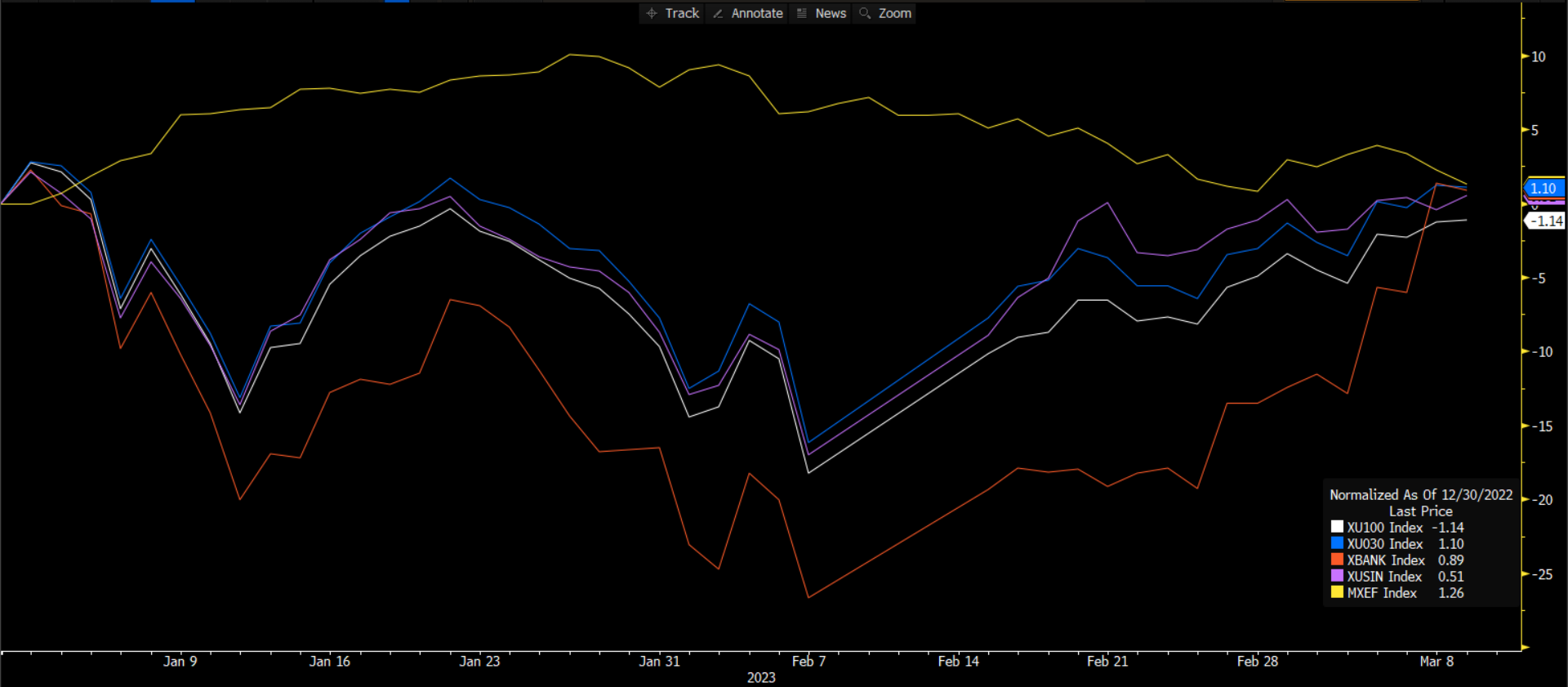

Borsa İstanbul 100 endeksinde 5500 seviyesi aşılmakta zorlanırken, risk algısının pozitif olduğu belirtilebilir. BU hafta bankacılık sektöründe yaşanan pozitif fiyatlamalar öne çıkarken, endeks ağırlığı matematiği kaynaklı olarak XBANK hareketinin pozitif etkileri endekse yeni zirve olarak yansımamıştır. Hesaplama kaynaklı bu durum normal olurken, XBANK sektörüne bakılması gerektiğini düşünüyoruz. Endeks için 6500 hedef potansiyeli yüksek bir ihtimal olurken, ultra negatif reel faize karşı getiri/enflasyon korunma noktasında Borsa’nın alternatifsiz yatırım aracı olduğunu düşünüyoruz.

Yılbaşından itibaren normalize getirilere baktığımızda;

XBANK %0,89 – XU100 -%1,14 – XU030 %1,10 – XUSIN %0,51 – MSCI EM %1,26 getiri sağlamıştır.

Piyasalara ilişkin güncel analizlerimizden “Kararsız Powell ve Bankalar” videomuzu izlemek için tıklayınız.