Prof.Dr. Evren Bolgün

Doç Dr Evren Bolgün: Yüksek Negatif Faiz Ortamında Tasarruf & Yatırım Kararlarımız

Ağustos ayına ilişkin olarak TUİK tarafından aylık TÜFE enflasyonu oranı açıklanmamakla birlikte, resmi enflasyonun yılsonuna kadar %85-%90 aralığına kadar yükseliş…

Ağustos ayına ilişkin olarak TUİK tarafından aylık TÜFE enflasyonu oranı açıklanmamakla birlikte, resmi enflasyonun yılsonuna kadar %85-%90 aralığına kadar yükseliş göstereceği çok aşikar bir durumdur. Malum Aralık 2022 ve Ocak 2023 aylarında bir önceki yılın döviz kurunun yaratmış olduğu şok çift haneli aylık TÜFE rakamlarının enflasyon serisinden çıkacağından dolayı bu 2 ay özelinde geçtiğimiz yıldan gelecek olan olumlu baz etkisi gerçekleşecektir. Böylece tüketici enflasyonu oranında hızlı bir şekilde %10 civarında bir düşüşü göreceğiz. Yılsonu resmi tüketici enflasyonunun en iyimser tahmin ile %75-%77 aralığında gerçekleşeceğini (ENAG: Enflasyon Araştırma Grubu %176) gözönüne aldığımızda hanehalkının bu haftaki başlıkta ifade ettiğim şekilde %67 derin negatif reel faiz ortamında tasarruflarının değerini koruyabilmesi imkansıza yakın bir durumdur.

TUİK tarafından her ay yayınlanan “Finansal Yatırım Araçlarının Reel Getiri Oranları” bülteninin en son elimizdeki Temmuz 2022 sayısına göre finansal yatırım araçlarının 1 yıllık reel getiri oranı sıralamasında (pardon esasında götürü dememiz gerekiyordu!) 1.ve 2. sırayı eksi %35 ile Mevduat Faizi ile Devlet İç Borçlanma Senetleri (DİBS) almaktadır. Avro’ya yatırım yapanlar 1 yılın sonunda eksi %2 ile kayıp sıralamasında 3.sırayı almaktadır. BİST yatırımcı ise, Temmuz ayında %0.52 civarında bir reel getiri ile karşılaşmış olmasına rağmenAğustos ayında BİST’ın %22 civarında bir getiri sağladığını göz önüne aldığımızda son 1 yıl içerisindeki reel getiri oranları sıralamasında BİST yatırımcının Amerikan Doları yatırımcısının mevcut %13’ler düzeyindeki reel getirisini aşarak kazanç sıralamasında ilk sıraya yerleşeceğini önümüzdeki hafta yayınlanacak olan raporda göreceğiz.

Hatırlanacağı gibi 2011 yılından bugüne kadar 3 ayda bir ING Bankası ve IPSOS araştırma şirketi birlikteliğinde “Türkiye’nin Tasarruf Eğilimleri” araştırması yapılmaktadır. Yapılan Araştırmaya göre, tasarrufu olanların tasarruf araçları tercihlerine bakıldığında 2022 ikinci çeyrekte Bireysel Emeklilik Sistemi (BES) 8 puanlık artışla yüzde 24’e ulaşarak ilk sırayı aldığını görüyoruz. Araştırmasının sonuçlarına göre, tasarruf sahipliği oranı yüzde 19’a çıkarak 2021’in üçüncü çeyreğinden bu yana yükseliş trendini sürdürmüştür. Ayrıca tasarruf sahibi olmayan, ancak yakın gelecekte tasarruf yapmayı planlayanların arasında ise, önümüzdeki 3 ay içerisinde tasarruf edeceğini belirtenlerin oranı 4 puanlık artış ile yüzde 20’ye yükseldiği açıklanmıştır. Düzenli tasarruf yapanların oranı 7 puan yükselerek yüzde 67’ye ulaşmıştır. Açıkcası çok yüksek enflasyon ortamı altında tasarruf oranlarındaki bu artışların kalıcı ve sürdürülebilir bir eğilim sergilemesinin oldukça zor olduğunu düşünüyorum. Gelir dağılımında yaşanan adaletsizliklerin, Kur Korumalı Mevduat (KKM) gibi geliştirilen tasarruf ürününün hanehalkı arasında önemli bir servet transferine neden olduğunu düşünüyorum. Dolayısı ile bu araştırma kapsamında seçilen örneklem kütlesinin 2022 genelinde eski yıllardan farklı olarak tekrar çeşitlendirilmesinin ve kütle sayısının genişletilmesinin araştırma sonuçlarında önemli farklılıklara yol açabileceğini tahmin ediyorum.

Tasarruf Eğilimleri Araştırması (2022.2.Çeyrek)

Kaynak: Dünya Gazetesi, ING & Ipsos Araştırma

Tasarrufu Olmayanların Tasarruf Edememe Gerekçeleri

Yeterli gelirin olmaması bu dönemde de tasarruf yapamamanın en önemli sebebi olarak gösterilmektedir.

Kaynak: ING & Ipsos Tasarruf Eğilimleri Araştırması (2022.2.Çeyrek)

Araştırma kapsamında tasarrufu olanların tasarruf araçları tercihlerine bakıldığında ise, 2022 ikinci çeyrekte Bireysel Emeklilik Sistemi (BES) 8 puanlık artışla yüzde 24’e ulaşarak ilk sırayı almıştır. BES’i yüzde 22 ile yastık altı altın ve nakit, yüzde 13 ile sistem içi altın ve yüzde 11 ile TL Vadeli Hesap takip etti. Kripto para ise, 2022 yılı ikinci çeyreğinde bir önceki döneme göre 4 puanlık düşüş ile yüzde 6 seviyesine gerilemiştir.

BDDK tarafından her ay yayınlanan bankacılık sektörü verileri raporunun Temmuz ayı rakamlarına göre Türkiye’de toplam 3.175.162 (milyon TL) tutarında TL Cinsi Mevduat bulunmaktadır. Bu miktarın 1.635.125 (milyon TL) kadarı gerçek kişilere aittir. Gerçek kişilere ait olan TL Cinsi toplam mevduatın 327.6 milyar TL’si Vadesiz Mevduat şeklinde %80’e dayanan resmi enflasyon altında hızla eritilmektedir. Geri kalan 1.307 trilyon TL tutarındaki Vadeli Mevduat ise, vade yapısına göre faiz oranları değişmekle birlikte %17-%21 arasında değişen faiz oranları üzerinden enflasyona karşı hızla eritilmektedir. Neticede gerçek kişilere ait TL Cinsi Vadeli Mevduat sahiplerinin enflasyona karşı getirileri ortalama %32-%35 arasında, TL Cinsi Vadesiz Mevduat sahiplerinin ise, %80 düzeyinde eritilmiştir. (enflasyona eritilen miktar minimum 700 Milyar TL’dir!) Ağustos ayı sonu itibarıyla Kur Korumalı Mevduat bakiyesinin 1.3 Trilyon TL’ye yaklaştığını ($69 Milyar) gözönüne alacak olursak sistem içerisinde bulunan yatırımcıların %75’e yakın bir kısmının dövize endeksli getiri beklentisi içerisinde hareket ettiğini görmekteyiz. 1 yıl içerisinde %120 yükselen $/TL ve %85 yükselen €/TL karşısında yatırımcıları yüksek enflasyon karşısında koruyabilecek sabit duran varlıklar ve borsa dışında pek fazla bir yatırım aracı seçeneği kalmamış durumdadır. (kesinlikle herhangi bir yatırım tavsiyesi değildir.) Kaldı ki sabit duran varlıklarda son 2 yıl içerisinde yaşanan talep patlaması karşısında gelen kamu düzenlemeleri ile birlikte oluşan balonun köpüğü alınmaya başlanmıştır. Dolayısı ile enflasyondan korunmak amacıyla geriye yatırımcıların genel tercihleri olarak sadece döviz ve borsanın kaldığını görmekteyiz.

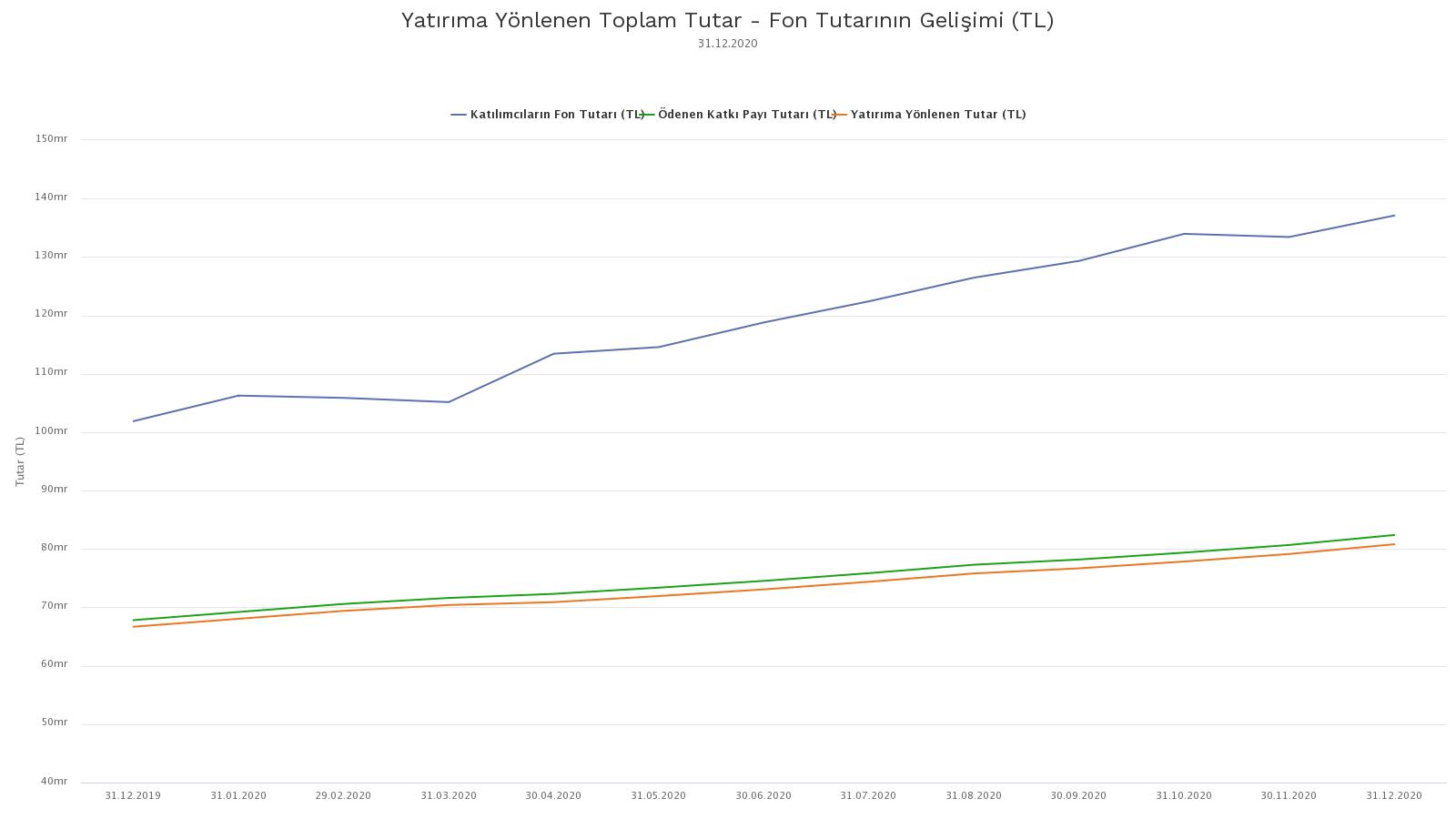

Tasarruf araştırmasında yatırımcıların tercihlerinde ilk sırayı alan Bireysel Emeklilik Sistemindeki (BES) katılımcı sayısının 7.5 Milyon kişiye ulaştığını görüyoruz. Toplam fon büyüklüğünün de 316 Milyar TL’ye ulaştığını söyleyebiliriz. Aynı zamanda 6.5 Milyon kişinin de Otomatik Katılım Sistemi üzerinden 25 Milyar TL tutarında toplam emeklilik fon tasarrrufu bulunmaktadır.

Yatırıma Yönlenen Toplam Tutar (TL)

Kaynak: Emeklilik Gözetim Merkezi

Yatırımcıların bireysel emeklilik sistemi içerisinde enflasyon üzerinde uzun vadede sürdürülebilir ve istikrarlı (düşük volatilitede) bir getiri sağlayabilmesi için ilgili emeklilik şirketlerinde düzenli olarak yatırım danışmanlığı hizmetini alarak ilerlemeleri gerekmektedir. Aksi taktirde uzun vadede ciddi mutsuzluklar ile karşı karşıya kalınması çok mümkün olmaktadır.

Yatırımcıların finansal piyasalarda rasyonel kararlar alıp almadıkları davranışsal finans alanında son 20 yıldır oldukça kapsamlı biçimde tartışılmaktadır. Yapılan çalışmaların yatırımcıların finansal kararlarındaki rolü, diğer eğilimler ile ilişkisi ve risk alma tercihlerine olan etkisi noktasında incelemeler gerçekleştirilmektedir. Bu kapsamda sizlere akademik bir makaleden yararlanarak özetlemeye çalışacağım demir atma, aşırı güven, doğrulama, bulunabilirlik ve pişmanlıktan kaçınma eğilimlerinden bahsetmek isterim.

Demir Atma

İlk olarak Tversky ve Kahneman (1974) tarafından ifade edilen bu bilişsel eğilime göre insanlar başlangıçtaki değere bağlı kalarak tahminde bulunurlar. Bir başka ifadeyle demir atma eğilimi; bireylerin karar verirken belirli bir değere yeterli dayanaktan yoksun bağlılıklarıdır. İki bileşenden oluşur. Değerlendirmeler için temel alınan değer (referans noktası) ve bu değere olan bağlılık (demir atma). Schinckus (2011) bireylerin karar alırken referans noktalarından faydalandığını belirtir. Ancak referans noktasının varlığı kimi zaman aşırı, kimi zaman da yetersiz ayarlama yapılmasına sebep olur. (Furnham ve Boo, 2011)

Farklı bireylerin farklı referans değerlerini kabul etmesi verilen kararların da farklılaşmasına sebep (Costa vd, 2017) olur. Başlangıçta doğru da olabilen ancak zaman içerisinde gerekli düzeltmeler yapılmadığı için doğruluğu kalmayan bu değerlere sadakat, geçmiş kararlara yüksek bağlılığa ve yeni bilgiye düşük tepkiye yol açar. (Mitroi ve Stancu, 2014)

Demir atma ile ilgili önemli bir diğer unsur da bilgidir. Sınırlı bilgiye veya sınırlı değerlendirme yeteneğine sahip olmak, hem ayarlamaların olması gereken seviyede yapılmasına engel olur hem de kimi ilgisiz bilgilerin değerlendirmeye alınmasına (Tversky ve Kahneman, 1974) yol açar. Ayrıca referans noktası olarak kabul edilen değer karar vericinin bilgisini doğruladıkça bağlanma güçlenir. (Furnham ve Boo, 2011)

Referans noktasının sahip olunan özel bilgi olarak değerlendirildiği durumlarda referans bilgi (information) karar vericinin yetkinliği, bilgeliği knowledge) ile tutarlı ise, daha güçlü bir etki yaratır. Kişinin yetkinliği (knowledge) sınırlı ise, bu defa da ilgisiz kimi bilgiler (gürültü, noise) demir atma etkisi yaratabilir.

Aşırı Güven

Aşırı güven (overconfident) sıkça çalışılan bir eğilim olmakla birlikte sınıflandırması, sebepleri ve etkileri konusunda fikir birliğine ulaşılamamıştır. Ayrıca kimi araştırmacılar bilişsel (cognitive) olarak kabul ederken (Hilary ve Hsu, 2011) kimi araştırmacılar da hem bilişsel hem sezgisel (intuitive) (Pompain, 2012) olarak değerlendirmektedir.

Aşırı güven bireyin bilgi ve yeteneğini olduğundan daha fazla değerlemesidir (Aren ve Canikli, 2018). Bilginin abartılması veya fazla ağırlıklandırılması, bilginin sayısal fazlalığı ile kalitesinin bireyin değerlendirmesinde iç içe geçmesinden kaynaklanır.

Schaefer vd. (2004) kişilerin kararlarının doğruluğunu (accuracy) abartma ve aşırı güvenme eğiliminde olduğunu ve bunun yargısal bir hata oluşturduğunu bildirir. Pek çok araştırmacıya göre aşırı güven; güven ile doğruluk (accuracy) arasındaki farktır. (Schaefer vd.; 2004; Michailova vd., 2017)

Shefrin bireylerin kavrayışlarının ortalamanın üzerinde olduğuna inandığına ve bu sebeple hata yaptıklarına işaret eder. (Mota vd. 2015). Mesela gereğinden daha fazla risk alan yatırımcı, gerçekte olduğundan daha yetkin olduğuna ve gerçekte bildiğinden daha fazlasını bildiğine inanır. Elbette bu tarz yatırımcılar bilgisiz veya yeteneksiz değildir. Sadece kendi yetenek ve bilgisine aşırı güvenirken piyasaların doğasında var olan belirsizliği göz ardı ederler. (Mota vd., 2015)

Belirsizlik ortamındaki yatırımcı karar verebilmek için kendi bilgi ve hislerine güvenir. Piyasada çok sayıda bilgi vardır. Ancak bunların hepsini aynı anda değerlendirmek mümkün olmadığı gibi birbiriyle çelişen bilgilerin yatırımcının zihninde ağırlıklandırılması da oldukça karmaşık bir süreci gerektirir. İşte bu noktada aşırı güven devreye girer ve yatırımcının neye dikkat edeceğini, neyi göz ardı edeceğini belirler. Bu çerçeveden bakınca aşırı güven hatalı değerlendirmelere, gerçekçi olmayan beklentilere ve riskli kararlara yol açabilir. Ancak aynı zamanda başarının da temel bileşeni olabilir. (Johnson ve Fowler, 2011)

Doğrulama Eğilimi

Belirsizlik ortamındaki yatırımcı karar verebilmek için kendi bilgi ve hislerine güvenir. Piyasada çok sayıda bilgi vardır. Ancak bunların hepsini aynı anda değerlendirmek mümkün olmadığı gibi birbiriyle çelişen bilgilerin yatırımcının zihninde ağırlıklandırılması da oldukça karmaşık bir süreci gerektirir. İşte bu noktada aşırı güven devreye girer ve yatırımcının neye dikkat edeceğini, neyi göz ardı edeceğini belirler. Bu çerçeveden bakınca aşırı güven hatalı değerlendirmelere, gerçekçi olmayan beklentilere ve riskli kararlara yol açabilir. Ancak aynı zamanda başarının da temel bileşeni olabilir. (Johnson ve Fowler, 2011)

İnsanların geçmiş yargılarına inanma arzusu vardır ve bu onları bilinçli veya bilinçsiz bir şekilde doğrulama eğilimine götürür (Nickerson, 1998). Bu süreçte bilişsel ve duygusal özellikler etkilidir. Doğrulamak genellikle yanlışlamaktan daha kolaydır, bir olguyu değerlendirirken hem olumlu hem olumsuz yönlerini bir arada değerlendirmek oldukça güçtür, yeni bilgiler sıra dışı olmadıkça genellikle doğrulamak için kullanılır ve kişilerden mevcut görüşlerini gerekçelendirmekten ziyade yeni görüşlerini gerekçelendirmesi istenir (Nickerson, 1998) ki gerekçelendirmek oldukça zordur. Bu sebeple kişiler var olan yargılarını doğrulamaya daha yatkındırlar.

Lehman vd. (1992) doğrulama eğiliminin iki temel belirleyicisinden bahseder: Önyargı ve Bilgi Düzeyi. Kişiler konu hakkında önyargılı ise, bu eğilime daha yatkındır. Çünkü yeni gelen bilgileri önyargılarına göre algılar ve değerlendirirler. Bilgili kişiler sahip oldukları bilgi ile güçlü bir inanç oluştururlar ve bu da eğilimden daha fazla etkilenmelerine yol açar. Bilgisiz kişiler ise, güçlü inanç oluşturamaz ve daha az etkilenirler. Dolayısıyla önyargısız ve düşük bilgili kişilerde bu eğilim daha az görülür.

Duonga vd. (2014) iyimser ve kötümser yatırımcıların bu eğilim sebebiyle bilgiye yaklaşımlarının ve tepkilerinin farklı olduğunu belirtir. Genel olarak kötümser yatırımcılar olumlu bilgiye, iyimser yatırımcılar ise, olumsuz bilgiye zayıf tepki ve düşük ağırlık verir. Ch’ng (2010) da aşırı güveni bu eğilimin önemli bir belirleyici olarak görür. Aşırı güven gerek bilginin seçilmesinde gerekse ağırlıklandırılmasında kendini gösterir. Aşırı güvenli yatırımcılar inançları ile örtüşmeyen bilgileri kolaylıkla yok farz ederken örtüşenlere yüksek önem atfederler

Bulunabilirlik

Bulunabilirlik eğilimi bir olayın meydana gelme olasılığının hatırlanabilme kolaylığına göre tahmin edilmesidir. Bilişsel veya sezgisel olsun oldukça yaygındır. İnsanlar çoğu zaman karmaşık veri kümeleri içinden ilgili bilgiyi bularak hızlı ve rahatlatıcı kararlar almak ister. Yargıya ilişkin şüphe rahatsız edicidir. Bu sebeple değerlendirme süreci hızlı olmalı, gerekçelendirilmeli ve içsel tutarlılığa sahip olmalıdır.

Bu çerçevede bireyler bir probleme ilişkin çözüm üretmeleri gerektiğinde, problemin benzerlerini hatırlamaya, hatırlayamazlarsa da hayal etmeye çalışırlar. Kolay hatırlayabildikleri, hayal edebildikleri veya yakın zamanda meydana gelen olayları yüksek gerçekleşme ihtimali ile değerlendirirler ve sıkça karşılaştıklarına inanırlar.

Yapılan araştırmalar bulunabilirlik eğilimine sebep olan veya etkisini arttıran çeşitli faktörlerin varlığından bahseder. Bunlardan biri hatırlanabilir olmaktır. Hatırlanabilirlik kolay ve hızlı şekilde hatırlanan olayların meydana gelme sıklığını ve olasılığını fazla ağırlıklandırmaktır.

Çok sayıda bilgiye sahip yatırımcılar karar almak zorunda kaldığında kompleksliği azaltmak için çeşitli kısa yollara başvurur. Bazı bilgilerin seçilmesi ve yüksek ağırlıklandırılması kolaylık sağlar. Bu süreç bilinçli olacağı gibi tamamen bilinçsiz bir şekilde de gelişebilir. Yatırımcı çok sayıda veri içinde boğulduğunda strese girer. Stres genellikle eylemsizliğe sebep olur. İşlem yapmak isteyen yatırımcı bunu kırabilmek için veriyi azaltmaya çalışır. Azaltmanın pratik bir yolu veriyi önemli ve önemsiz şeklinde ayırmak ve sadece önemli olanları analiz etmektir. Bu süreç rasyonel işlediğinde bir problem yoktur. Ancak hangi bilginin ne kadar önemli olduğunu bilmeyen yatırımcı, hafızasından kolay çağırabildiği olayların sıkça meydana geldiğini ve bu sebeple de olma ihtimalinin fazla olduğunu düşünür.

Dimara vd. (2014) tarafından ifade edilen bir başka faktör yakın zamanda meydana gelen olaylar veya bilgilerdir. Bunlar da bulunabilirlik eğilimini arttırır. Yakın zamanda borsa krizi yaşayan yatırımcılar krizlerin yaşanma sıklığını olduğundan fazla değerlendirir. Yahut yakın tarihte döviz kurlarındaki oynaklığa şahit olan yatırımcılar tarafından bu oldukça yüksek olasılıklı bir risk olarak kabul edilir.

Sonuç olarak uzun zamana yayılan çok sayıda bilgi varsa bu hatırlama işlemi eğilimsiz olamaz. Bu noktada Tversky ve Kahneman’ın (1973) belirttiği gibi olayların gücü güvenirliğin önüne geçer.

Pişmanlıktan Kaçınma

Pişmanlık, kişinin alternatifler arasından yaptığı seçimin en iyi olmadığını anladığında yaşadığı duygudur. Başka bir deyişle pişmanlık, farklı bir seçim yapılsa idi mevcut durumun daha iyi olacağı fark edildiğinde ortaya çıkar.

Pişmanlık kuramına göre insanlar seçtikleri alternatifin seçmediklerinden daha olumsuz olduğunu gördüğünde pişmanlık yaşar, aksi durumda ise mutlu olurlar. (Zeelenberg ve Beattie, 1997). Bu sebeple bütün kararlar pişmanlıktan kaçınma ile ilişkili değildir, kimi kararlar mutluluk için verilir.

Pişmanlık literatürü incelendiğinde pişmanlığın; iki farklı dönemde (karar öncesi ve karar sonrası), iki farklı durumda (tecrübe edilmiş ve beklenen) ve iki farklı davranış (eylem ve atalet) seçiminden kaynaklandığı görülür.

Pişmanlık acı veren bir duygudur. Bu sebeple bireyler ve yatırımcılar pişmanlıktan kaçınma eğilimindedir. İnsanlar genel olarak iki farklı davranış seçiminden pişmanlık duyarlar: (1) eylem pişmanlığı ve (2) eylemsizlik (atalet) pişmanlığı

Genel olarak insanların riskten kaçındıkları ve bilinen riskleri bilinmeyen risklere tercih ettikleri öngörülür. Pişmanlıktan kaçınma eğiliminde de, eylem hatasının atalet hatasından daha fazla pişmanlık verdiği ve kişilerin kararlarında pişmanlıktan kaçındığı kabul edilir. Bu sebeple bireyler ataleti yani statükoyu korumayı tercih eder

Davranışsal finansın temel aldığı normal insan, hızlı karar almak isteyen ve bu amaçla da zaman zaman sezgilerine başvuran kişidir. Sezgiler ve duygular neoklasik finansın öngördüğü gibi her zaman hatalı karara sebep olmasa da kimi eğilimlere yol açar. Eğilim bireylerin karar alma sürecinde kullandığı hissi (affective) kısayollardır.

Bu haftaki yazımın davranışsal finans alanındaki güncel bulgularından yararlandığım Selim Aren’in “Davranışsal Finansın Psikolojik Eğilimlerinin Kavramsal Değerlendirilmesi” başlıklı makalesinden oldukça yararlandım. Kendisine finans literatüre yaptığı katkılar için çok teşekkür ederim.

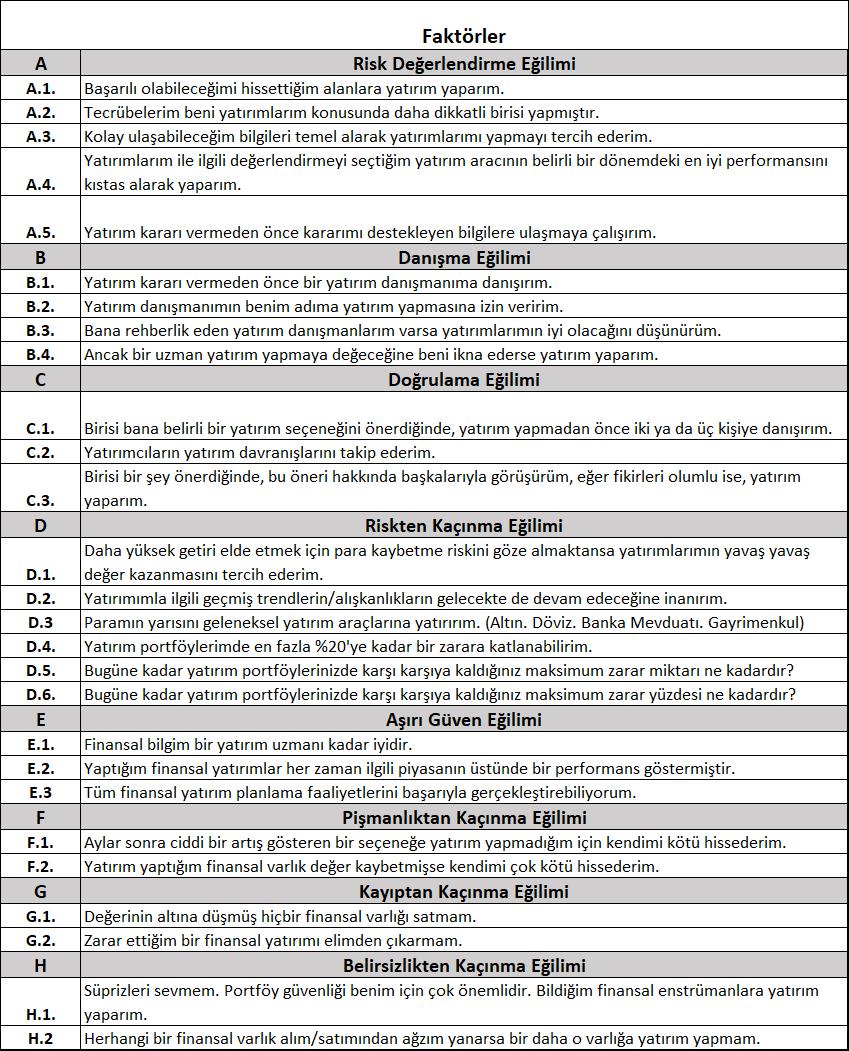

Son olarak yatırımcıların yatırım kararı almadan öncesinde davranışsal finans eğilimlerine yönelik olarak aşağıdaki tablo içerisinde örneklendirdiğim şekilde çeşitli faktörlere bağlı soru setini samimi bir şekilde yanıtlamalarında büyük yarar bulunmaktadır. Her bir soruya ait faktörlere yönelik sayısal olarak verilebilecek olan bir ölçeklendirme değerlerinin sonucunda yatırımcının elde edeceği puana göre davranışsal finans yönünden kendi risk iştahlarını da tespit edebilmiş olacaktır.

Davranışsal Finans Eğilimi Analizi

Kaynak: Onur Atak, Doğan Kutukız; Davranışsal Finans Eğilimlerinin, Bireysel Yatırımcılarn Yatırım Tercihlerine ve Yatırımlarında Yararlandıkları Bilgi Kaynaklarına Göre Karşılaştırılması,2021, Turizm Akademik Dergisi,231-248

Kaynaklar:

Selim Aren; Davranışsal Finansın Psikolojik Eğilimlerinin Kavramsal Değerlendirilmesi, İşletme Ekonomi ve Yönetim Araştırmaları Dergisi, 2019, Sayı:2/127-160