Prof.Dr. Evren Bolgün

Doç.Dr. Evren Bolgün: Portföy Yönetiminde Seçtiğimiz Stratejiler Performansımızı Etkilemektedir

Son haftalarda özellikle portföy yönetimi, risk/getiri dengesi kavramları üzerinden yola çıkarak sizlere detaylı bir şekilde konuyu detaylı bir şekilde anlatmaya…

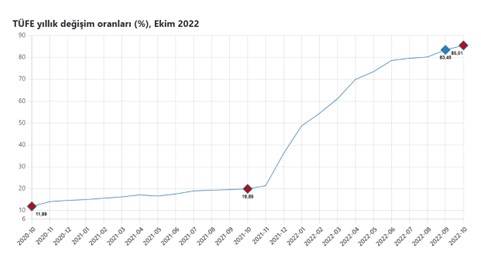

Son haftalarda özellikle portföy yönetimi, risk/getiri dengesi kavramları üzerinden yola çıkarak sizlere detaylı bir şekilde konuyu detaylı bir şekilde anlatmaya çalışıyorum. Zira yıllar boyunca sabahtan akşama kadar deli gibi çalışarak kıt kanaat biriktirdiğimiz tasarruflarımızı özellikle son 1 yıldır yaşadığımız aşırı yüksek enflasyona bir yandan ezdirirken, diğer taraftan da ölçemediğimiz finansal riskleri alarak olağanüstü portföy zararları etmekten yatırımcıları olabildiğince alıkoymaya çalışıyorum. Resmi TUİK enflasyonunun 3 Kasım itibarıyla %85.51 seviyesine yükseldiği, bağımsız enflasyon araştırma grubunun açıkladığı E-TÜFE oranının da Kasım ayında %185.34 seviyesine yükseldiği bir ortamda hocam nasıl portföy yönetimi işi yapılır ki? dediğinizi de şimdiden duyuyorum ve kesinlikle bu serzenişlerinize çok hak veriyorum. Olağanüstü absürt bir şekilde hızla ilerleyerek seçime kadar 216 sayısını aşacak olan makro ihtiyati tedbirler neticesinde finansal sistemimiz tamamiyle sırat köprüsü üzerinde ilerlemektedir. Piyasacıların tabiri ile gerçek piyasa fiyatlamalarına göre yapılması gereken değerlemelere göre (MtM) önümüzdeki dönemde finansal kuruluşların menkul kıymet portföylerinde ve TL cinsi krediler portföylerinde önemli düzeylerde zararlar yazılacaktır. Sadece bankalardaki menkul kıymet portföy büyüklüğününün Eylül 2022 itibarıyla 2.1 Trilyon TL tutarında olduğunu ifade etmem herhalde yeterli olacaktır. Malum manşet resmi enflasyonun %85, TCMB politika faizinin Aralık ayında %9 olacağı geçen ayki PPK toplantısında ilan edildi. Hazinenin 2 yıllık gösterge tahvil faizi %14.64, 5 yıllık hazine tahvil faizi %9.82 ve 10 yıllık hazine tahvil faizi %14.53 seviyesinden işlem görmektedir!

TÜFE Yıllık Değişim Oranı (%), Ekim 2022

T.C.Hazine 5 Yıllık Devlet Tahvil Faizi (%)

Kaynak:Matriks

Kaynak:Matriks

Fatih Özatay hocamın 1 Kasım tarihinde Dünya Gazetesinde detaylı bir şekilde açıkladığı Türkiye’nin uzun dönemli enflasyon ile mücadelesindeki başarısızlıklar özellikle 2016 yılından itibaren artık tamamiyle kontrolden çıkmış bir vaziyet içerisinde ilerlemekte olduğumuzun net bir resmidir. 2004-2016 yılları arasındaki enflasyon ortalaması %8.3 seviyesinde iken, bugün manşet resmi enflasyon 3 haneye yaklaşmış, gayri resmi ancak daha daha çok itibar görmekte olan ENAG enflasyonu %200 seviyesine yaklaşmış bulunmaktadır. Türkiye’nin bugüne kadar ekonomi tarihinde hiç yaşamadığı bir ölçüde, çok hızlı bir şekilde ve çok kısa bir süre içerisinde hanehalkının satın alma gücü önemli ölçüde bilinçli bir tercih şeklinde izlenen ekonomi politikası neticesinde eritilmiş bulunmaktadır.

Yıllık Ortalama Tüketici Enflasyonu (%)

Kaynak: https://www.dunya.com/kose-yazisi/enflasyon-ciddiye-alinmayinca/673243

Oldukça önemli olduğu için enflasyon konusuna uzunca bir giriş yaptıktan sonra sizlere mevcut izlenen heterodoks, neo klasik ekonomik ortamda 😊 çok zor olduğunu gayet iyi bildiğimi baştan söyleyerek portföy yönetimi stratejilerinden bahsetmek istiyorum. Buradaki stratejileri uygulamak noktasında kendinizi şayet hazır hissetmiyor ve/veya finansal okuryazarlığınızın henüz yeterli olmadığını düşünüyorsanız kendinizi bir portföy yönetimi şirketine veya risk iştahınıza uygun oaln yatırım fonlarına emanet etmek durumundasınız.

Portföy yönetiminde 2 yönetim yaklaşımı önerilmektedir. Bunlar, pasif ve aktif portföy yönetimi yaklaşımlarıdır.

Pasif portföy yönetimi, genel olarak etkin piyasa hipotezine dayanır. Bu hipoteze göre, menkul kıymet piyasaları etkindir. Her türlü bilgi piyasaya çok çabuk ulaştırılır ve piyasa tarafından değerlendirilerek fiyatlara yansıtılır. Fiyatlar yeni bilgiye göre oluşur ve gelecek bilgiler tahmin edilemez. Dolayısıyla pasif portföy yönetiminde temel, teknik ve trend analizlerine de hiç gerek yoktur. Pasif portföy yönetiminde çok iyi çeşitlendirilmiş menkul kıymet portföyü oluşturularak belirli bir süre elde tutma stratejisi izlenmektedir.

Aktif portföy yönetiminde ise, temel, teknik ve trend analizlerinin piyasadaki diğer yatırımcılara göre daha iyi yapılması durumunda iyi firmaların portföye dahil edilebileceğine inanılmaktadır. Böylece piyasa getirisinin üzerinde bir kazanç sağlanabileceği varsayılır. Aktif portföy yönetimi; uzmanlık, yüksek maliyet ve çok ciddi bir araştırma gerektirdiğinden genellikle büyük yatırımcılar tarafından kullanılmaktadır.

Portföy yönetiminde kullanılan önemli bir strateji de portföy sigortasıdır. Portföy sigortası stratejisinde, portföyün hedeflenen getirisini gerçekleştirmek ya da olası kayıpların önlenmesi amaçlanır. Bunun için bir dizi farklı finansal varlıklara yatırım yapılır. En yaygın kullanılan sigortalama stratejisi vadeli işlem (futures) ve opsiyon sözleşmeleri üzerinde gerçekleştirilir.

Portföy yönetim stratejilerinin belirlenmesinde birçok faktör bulunmaktadır. Bunlar; yatırımcının amacı, portföyün büyüklüğü, elde tutma süresi, yatırımcının kişi veya kurum olması, vergi durumları, yasal sınırlamalar, yatırımcının risk alma seviyesi ile gelecekte ihtiyaç duyacağı para miktarı, piyasadaki beklentiler, yatırımdan beklenen getiri oranı, yatırımcılarla ilgili bilgiler ve yatırımcıların özel talepleri olarak sayılabilir.

Yatırımcı, kısa sürede fiyatları artma potansiyeli olan riskli varlıklara yatırım yapılmasını talep ederse, portföy yöneticisi hızlı büyüme stratejisini oluşturacaktır. Yatırımcı servetinin korunmasına öncelik veren bir talepte bulunursa portföy yöneticisi bu kez güvenli yatırım stratejisini oluşturacaktır.

Pasif portföy yönetiminde, genel olarak, satın al ve elde tut stratejisi izlenir. Bu stratejide, bir portföy oluşturulur ve elde tutma dönemi boyunca, küçük düzeltmeler dışında portföyün içeriği değiştirilmez.

Pasif portföy yönetimi stratejileri genellikle işlem maliyetlerini minimize etmek için kullanılır. Bu stratejide sıkça kullanılan yöntemlerden birisi borsada işlem gören tüm menkul kıymetleri kapsayan bir “endeks fon” oluşturmaktır. Böyle bir fon oluşturma imkanı olmayan yatırımcılar, endeks fonlardan pay alarak küçük bir yatırım ile büyük bir çeşitlendirme imkânına kavuşmaktadırlar.

Pasif portföy yönetimi yaklaşımı etkin piyasalar hipotezini temel alır.

Etkin piyasalar hipotezine göre menkul kıymet piyasaları etkindir. Her türlü bilgi piyasaya çok çabuk yansır ve piyasa tarafından değerlendirilerek fiyatlara yansır. Dolayısıyla fiyatlar ancak yeni bilgiye göre artar ya da azalır. Yeni bilgi ise, tahmin edilemez.

Bu bakımdan etkin piyasalar hipotezine dayanan pasif yönetim yaklaşımına göre, temel ve teknik analizlere gerek olmamakla birlikte bu analizler için yapılacak olan harcamalar da bir fayda sağlamayacaktır.

Buna göre pasif yönetim yaklaşımında, portföy seçimi ve oluşturmada fiyatı düşecek ya da yükselecek menkul kıymet arayışına girmek yerine yapılabilecek en iyi davranış, iyi çeşitlendirilmiş bir portföy oluşturmak ve satın aldıktan sonra portföyü elde tutmak olmaktadır.

Aktif portföy yönetimi, piyasanın ortalamasının üzerinde bir getiri sağlamak amacıyla, sık aralıklarla menkul kıymetlerin değiştirilmesi ve daha riskli pozisyonlar alınarak portföyün yönetilmesidir.

Aktif portföy yönetimi yaklaşımı etkin piyasalar hipotezini desteklemesine karşılık, menkul kıymet fiyatlarının arz ve talep koşullarına gecikmeli olarak cevap verdiğini varsaymaktadır. Bu nedenle piyasa fiyatları dengesinin oluşumunun önünde olmaya çalışarak piyasa eğilimleri ile menkul kıymetleri piyasada işlem gören firmaların piyasanın tümü tarafından henüz bilinmeyen performanslarını belirlemeyi ve bunlardan yararlanmayı savunur.

Bu analizlerde amaç piyasada mevcut bilgiler çerçevesinde herkesin belirleyeceği iyi firmaları ya da onların menkul kıymetlerini tespit etmek değil, başkalarının tahminlerinden daha iyi tahminlerde bulunarak daha iyi firmaları belirlemektir. Ayrıca, aktif yönetimde piyasa getirisinin üzerinde getiri hedeflendiği için, temel ve teknik analiz yöntemleri de kullanılmaktadır.

Aktif portföy yönetiminin bazı temel özellikleri bulunmaktadır. Bunlar:

- Aktif portföy yönetiminde yüksek işlem maliyeti söz konusu olduğu için, daha çok büyük portföylerin yönetiminde kullanılmaktadır.

- Portföydeki menkul kıymetlerin sıklıkla değiştirilmesi ya da oranlarının artırılıp azaltılmasına bağlı olarak yüksek devir hızı söz konusudur.

- Aktif portföy yönetimi daha çok zaman, uzmanlık, yakın takip, hedefleri gerçekleştirme baskısı, performans ölçümü, raporların hazırlanması ve sunulması gibi çabalar gerektiğinden daha yüksek yönetim giderleri ortaya çıkarmaktadır.

- Aktif yönetimde, piyasa getirisinin üzerinde bir getiri elde etme amacı olduğundan portföye yüksek riskli menkul kıymetler alınabilmektedir. Tahminlerin veya beklentilerin karşılanmaması durumunda yüksek riskli varlıklar büyük kayıplara neden olabilmektedir.

Aktif portföy yönetiminde yaratılan katma değer aktif yönetim ve yönetici kabiliyetiyle oluşturulan “alfa’dan” kaynaklanıyor. Aktif yatırım fonlarında tek yönlü bir pozisyonun getirisi üzerine kurulan stratejilerden ziyade çok farklı stratejiler kullanılabiliyor. Yatırım fonlarında ise, pasif yönetim ve beta’nın yarattığı değer de kullanılabiliyor. Buradaki (Beta (ß); kavramı piyasa yönlü riski ifade etmektedir. Piyasanın 1 birim hareket etmesi durumunda, ilgili finansal varlığın kaç birimlik bir hareket edeceğini göstermektedir.

Satın Al ve Elde Tut Stratejisi

Bu strateji pasif portföy yönetimi olarak da adlandırılır. Satın al ve elde tut stratejisi, yatırım stratejilerinin en basitidir. Başlangıçta yatırımcının istek ve ihtiyaçlarına uygun bir kaç menkul kıymet seçilir ve yatırım süresi boyunca portföyde değişiklik yapılmaz. Başka bir ifadeyle, elde tutma süresince piyasa fiyatlarının değişmesine ve teknik göstergelere bakarak alış veya satış yapılmaz. Ayrıca, uzun vadeli olarak tutulan portföyler kısa vadeli olanlara göre vergi avantajı sağlamaktadır.

Bu stratejiye göre, menkul kıymetlerin seçimi ve alım-satım zamanlaması konusunda bir açıklık yoktur. Bu konular, yatırımcının bilgi ve becerisine bırakılmıştır. Ancak, alım ve satımın bir kez yapılması nedeniyle ödenen komisyonlar az olmaktadır.

Satın al ve elde tut stratejisinde, yatırımcı başlangıçta temettü, kupon faiz oranı, vade, kalite ve geri ödeme gibi ölçütlere bakarak kendisine uygun olan menkul kıymetleri seçmeye çalışmaktadır. Bu stratejiyi uygulayan yatırımcılar aktif olarak işlem yaparak elde edilebilecek cazip getiriler yerine, vadesi yaklaşan yatırım araçlarına yönelerek fiyat ve yeniden yatırım risklerini azaltmaktadırlar.

Satın al ve elde tut gibi pasif portföy yönetim stratejisinde ve aktif portföy yönetim stratejisinde piyasa zamanlaması kavramı oldukça önemli olmaktadır. Menkul kıymet fiyatlarının hızla arttığı ya da hızla düştüğü dönemlerin hemen öncesinde pozisyon almak her zaman mümkün olabilecek bir durum değildir.

Böyle durumlarda, genellikle satın al ve elde tut stratejisi gibi statik yöntemler daha iyi sonuç verebilir. Ancak, aktif portföy yöneticileri bu fırsatlardan yararlanarak portföyün getirilerini artırabilirler. Bazı durumlarda aktif ile pasif yönetimin arasında bir yerde oluşturulan portföy yönetim politikaları da gözlemlenmektedir.

Eğer aktif portföy yöneticisi piyasa zamanlaması yeteneği gösteremez ise, portföyün getirisi piyasa getirisinden daha düşük olacaktır. Portföy yöneticilerinin piyasa zamanlaması yeteneği göstermeleri oldukça zordur. Bunun nedeni olarak büyük fiyat değişmelerinin genellikle çok küçük zaman aralıklarında gerçekleşmesi gösterilebilir.

Aktif portföy yönetim stratejisinde esas olarak gerçekleştirilmek istenen unsur, portföyde yer alan riskli ve risksiz varlıkların ağırlıklarını gerekli koşullar oluştuğunda belirli kriterler dahilinde değiştirerek, portföy değerini fiyat düşüşlerine karşı korurken fiyat yükselişlerinden yararlanır bir yapıya kavuşturmaktır.

Aktif portföy yönetiminde piyasa zamanlaması ve portföye alınacak menkul kıymet seçimi iki önemli aşamayı oluşturur. Piyasa zamanlamasında, portföye ne zaman hisse senedi alınacağı veya portföyden ne zaman hisse senedi satılacağı kararı verilmeye çalışılır.

Aynı durum sabit getirili menkul kıymetler için de geçerlidir. Başarılı bir piyasa zamanlaması, en iyi tahmini yapmayı gerektirir. Bu tahmin hem düşük fiyatlandırılmış menkul kıymetleri portföye almayı, hem de portföydeki aşırı fiyatlandırılmış menkul kıymetleri satma kararını kapsamaktadır.

Maliyeti Ortalama Stratejisi

Geleneksel yatırım stratejilerinden birisi olan maliyeti ortalama stratejisi, yeterince bilgi sahibi olmayan ve analiz yöntemlerinden anlamayan yatırımcılara, piyasa zamanlaması konusunda yardımcı olmaktadır.

Yöntem «ne» alınması gerektiği değil, «ne zaman» alınması gerektiği sorusuna cevap vermektedir.

Özellikle bu strateji, yüksek fiyattan büyük miktarlarda satın alınmış olan finansal varlıkların riskini düşürmeye yardımcı olmaktadır. Yöntemin temeli, belirli aralıklarla (aylık, üç aylık, yıllık gibi), eşit tutarlı (her ay 10.000TL gibi), aynı finansal varlığa, uzun süreli yatırımlar yapılmasına dayanmaktadır.

Böylece, fiyatların ucuz olduğu zamanlarda, fiyatların pahalı olduğu zamanlara nazaran daha fazla finansal varlık satın alınmış olacak ve ortalama alış fiyatı, ortalama piyasa fiyatının altına düşürülecektir.

Diğer bir ifadeyle, yatırımcının portföyünde bulundurduğu hisse senedinin değeri düşmeye başlarsa, yatırımcı o hisse senedinden daha fazla alarak, ortalama maliyeti düşürecek ve portföyün dengesini sağlamış olacaktır. Maliyeti ortalama stratejisi uygulandığı zaman, hem düşük fiyatlardan yararlanılmış olunur, hem de maliyetler düşürülerek, yüksek fiyattan alınan menkul kıymetin fiyatı düşürülür. Burada önemli olan konu ortalama maliyetin hafif bir şekilde düşeceği varsayımıdır.

Maliyeti ortalama stratejisinde satın alınan hisse senetlerinin ortalama maliyetlerinden daha fazla bir fiyatla satılacağı varsayılmaktadır. Bu strateji ile yönetilen portföylerde fiyatı çok dalgalanan hisse senetleri ile daha fazla kazanç elde edilebilir. Ancak, riskten kaçan yatırımcıların bu hisse senetlerini almaması ve çeşitlendirmelerini çok iyi yapmalarında yarar vardır.

Maliyeti ortalama yönteminin bazı üstün tarafları da vardır.

- Satın alınan hisse senetlerinin ortalama maliyeti, piyasada oluşan fiyatların ortalamasından düşük gerçekleşir.

- Küçük yatırımlarla büyük bir portföye sahip olunabilir.

- Yatırımcılar, fiyatlar yüksek iken, çok sayıda ve yüksek maliyetlerle hisse senedi alma tehlikesinden, bu stratejiyle korunabilirler.

- Hisse senedi piyasasında meydana gelebilecek düşüşler, hisse senedi satın alma zamanına denk düştüğünde portföye düşük maliyetli hisse senedi alma olanağı doğar.

Ayrıca yöntemin başarı şansı, yatırım yapılacak hisse senetlerinin iyi seçilmiş olmasına bağlıdır.

Öte yandan, strateji, yalnızca satın alma üzerinde yoğunlaşmakta, satın alınan menkul kıymetlerin ne zaman satılması gerektiğini açıklamamaktadır. Söz konusu yöntemde, piyasa hareketlerine karşı bir duyarsızlık da bulunmaktadır.

Buna göre portföy yöneticisi, yıl içinde fiyatlarda olabilecek değişiklikleri tahmin edebilse, maliyet ortalaması yönteminden çok daha fazla bir maliyet düşüşü sağlanabilir. Bu durumda sağlanacak kar çok daha fazla olabilir ya da zarar azaltılabilir.

Maliyeti ortalama stratejisi, yatırımcının yatırım yapacağı fonun yatırım zamanında hazır olmaması, hiç olmaması ya da fiyatları yüksek bularak stratejiye sadık kalmak istememesi gibi sebeplerle para yatırma kuralını düzenli olarak uygulaması açısından uyulması zor bir stratejidir. Yatırımcının uzun vadeli olarak oluşturduğu portföyü nakde çevirmesi gerektiğinde, hisse senedi fiyatları düşükse, istemediği sonuçlarla karşılaşması söz konusu olabilir. Bu nedenle, portföydeki hisse senedi satışlarına nakde ihtiyaç olmadan önce başlanılmalıdır.

Gelecekteki Yükümlülükleri Karşılama Stratejisi

Yatırımcılar, portföy oluştururken, gelecekteki bazı harcamalarının portföyden elde edilecek gelirlerle karşılanmasını isteyebilirler. Böyle bir durumda, belirli zamanlarda yerine getirilmesi gereken yükümlülüklere eşit tutarda nakdin elde edileceği bir portföy oluşturulmalıdır.

Bu şekilde oluşturulan portföyler, daha çok hazine bonosu ve tahvil gibi yatırım araçlarından oluşurlar. Buna göre bu stratejide, portföye alınacak yatırım araçlarının özellikle vadeleri üzerinde durulmalıdır.

Nakit akışları kesin, vadeleri ve getirileri belirli menkul kıymetlere yatırım yapılarak, gelecekte ihtiyaç duyulacak fonların sağlanması, portföy oluşturulurken garanti altına alınmış olmaktadır. Bu portföy stratejisi, daha çok sosyal güvenlik kuruluşları ve özel emeklilik fonları tarafından tercih edilmektedir.

Sabit Değer Stratejisi

Sabit değer stratejisi, yatırımcının sahip olduğu portföyün bir bölümünü, sabit getirili finansal varlıklara ayırmasını, ya da nakit olarak tutmasını öngörmektedir. Böylece, portföyün hisse senedine ayrılan ve piyasadaki dalgalanmalardan daha fazla etkilenen bölümünün değeri sabit tutulmaya çalışılır.

Bu strateji uygulandığında, hisse senetlerinin fiyatlarının yükseldiği dönemlerde, hisse senetlerinin bir kısmı satılarak, sabit getirili varlıklara yatırılır. Öte yandan, hisse senedi fiyatları düştüğünde, sabit getirili varlıkların bir kısmı satılarak, hisse senedi satın alınır.

Böylece, portföydeki hisse senetlerinin toplam değeri sabit tutulmaya çalışılır. Sonuç olarak, hisse senetleri fiyatları yükseldiğinde satış, düştüğünde alış söz konusu olmaktadır. Bu stratejinin izlenmesi, «satın al ve tut» politikasının izlenmesine nazaran daha iyi sonuç verebilir.

Bu stratejide portföydeki hisse senetlerine endekslenmiş bir alım veya satım işlemi söz konusudur.

Hisse senetlerinin değeri yükseldiğinde otomatik olarak satış yapılarak kar realize edilmektedir. Böylece, kâr yanında yatırımcının yüksek fiyattan hisse senedi de alması engellenmektedir.

Bu stratejinin sakıncaları da söz konusudur. Portföydeki hisse senetlerinin değer kazanmaması durumunda, kâr elde edilmeyecektir. Bu durum, portföye alınacak hisse senetlerinin seçiminin önemini arttırmaktadır.

Sabit değer stratejisini uygulayacak yatırımcıların aşağıdaki hususlara dikkat etmeleri gerekmektedir:

- Yatırıma başlamadan önce, seçilen ve daha sonraki aşamalarda sabit kalacak hisse senetlerinin toplam piyasa değeri önemli bir konudur. Bu stratejide fiyatlar makul bir seviyede iken portföy oluşturulmalıdır.

- Bu stratejinin olumlu sonuç vermesi için, fiyatların makul olarak kabul edilen seviyenin üstüne çıkması ve altına inmesi gerekmektedir. Başka bir deyişle, fiyatları sürekli artan veya azalan hisse senetlerinden oluşan portföylerde bu strateji iyi sonuç vermeyebilir.

- Yatırımcının hisse senetleri dışındaki menkul kıymetlere ne kadar pay ayıracağı önemli bir konudur.

- Portföyün belirli aralıklarla gözden geçirilmesi ve alım-satım zamanlarının belirli ölçütlere bağlanmasında yarar vardır.

Sabit Oran Stratejisi

Bu stratejide miktar yerine oran kullanılmaktadır. Sabit oran stratejisi, varlık tahsisi stratejisi olup, portföydeki değişik menkul kıymetlere yapılacak olan yatırımın oranlarının belirlenmesine dayanmaktadır.

Tipik bir sabit oran stratejisine, portföyün %45’inin hisse senedi, %45’inin tahvil ve %10’unun para piyasası araçlarına yatırılması örnek olarak verilebilir. Yatırımların değişik yüzdelerle değişik varlıklara bölümlendirilmesi, yatırımcının amacı ve risk toleransı ile belirlenmektedir.

Yatırımcının amacının, risk toleransının ya da piyasa şartlarının değişmesine bağlı olarak portföy içerisindeki varlıkların yüzde ağırlıkları da değişebilecektir. İhtiyatlı, riskten kaçınan, emekliliği yaklaşan ve ek gelir elde etme ihtiyacı olan bir kişi için portföy tahsisi %25 hisse senedi, %70 tahvil ve %5 para piyasası araçlarına yatırım şeklinde olabilir. Öte yandan, genç bir yatırımcı daha çok risk içeren beklenen getirisi yüksek olan varlıkları portföyüne dâhil etmek isteyebilir. Bu durumda %80 hisse senedi, %15 tahvil ve %5 para piyasası araçlarına yatırım söz konusu olabilir.

Portföyde %10 veya %20 gibi değişmelerin meydana gelmesiyle, oranın yeniden ayarlanması ya da yeniden dengelenmesi (rebalancing) durumu gerekmektedir. Yeniden dengeleme portföylerde haftalık, aylık, üç aylık, altı aylık veya yıllık bazda yapılabilmektedir.

Sabit oran stratejisinde, hisse senetlerinin değerlerinde artış olduğunda, hisse senetlerinin artan kısmı satılarak, daha ihtiyatlı yatırım aracı olan tahvile yatırım yapılmakta ve başta belirlenen oransal denge yeniden sağlanmaktadır. Ancak, tersi durum söz konusu olduğunda, hisse senetlerinin değerinin düşmesi ve tahvillerin değerinin artması durumunda, tahvillerin artan kısmı satılarak ilave hisse senedi satın alınmaktadır. Bu durumda hisse senetlerinin değer kaybettiği bir ortamda zararı azaltmak mümkün olabilmektedir.

Bu stratejide yatırım yapıldıktan sonra, elde edilecek ek parayı yatırıma ilave etmek kolaydır. Bu nedenle, yönetimsel sorunlarla karşılaşılmaz. Çünkü bu stratejide miktar yerine hisse senedinin tahvile oranı kullanılmaktadır.

Bu stratejiyi uygulayacaklar için en önemli konu, yatırımın başlangıç zamanıdır. Hisse senedi fiyatları, elde edilecek getiriyi etkileyeceğinden ilk yatırım ve alım-satım işlemlerinin yapılma zamanı bu stratejide önemli bir unsurdur. Alım için uygun zaman bulunmuş ise, karlılığın daha yüksek olması söz konusu olmaktadır.

Değişken Oran Stratejisi

Sabit oran stratejisine benzeyen değişken oran stratejisinde, %50-%50 gibi sabit bir oran belirlenmeyip, yükseliş ve düşüşlerde farklı oranlar belirlenmektedir.

Bu stratejiye göre, hisse senedi fiyatları arttığında, hisse senetlerinin bir kısmı satılarak, sabit getirili varlıklara yatırım yapılır. Böylece, portföydeki hisse senetlerinin oranı düşürülür. Ayrıca hisse sentlerinin bir kısmı yüksek fiyattan satılmış olur. Örneğin hisse senedi endeksi %10 arttığında hisse senedinin portföy içerisindeki oranı %40, tahvilin oranı %60’a çıkartılabilir. Benzer şekilde piyasa endeksi %20 arttığında portföy kompozisyonu %30 hisse %70 tahvil şeklinde olabilir.

Öte yandan, hisse senedi fiyatları düştüğünde, sabit getirili varlıkların bir kısmı satılarak hisse senetlerinin portföy içindeki oranı arttırılır. Bu uygulamanın amacı, düşük fiyatlardan daha çok hisse senedi satın alabilmektir. Örneğin piyasa endeksi %10 düştüğünde portföy içeriği %60 hisse %40 tahvil şeklinde olabilir. Benzer şekilde piyasa endeksi %20 düştüğünde portföy kompozisyonu %70 hisse %30 tahvil şeklinde olabilir.

Değişken oran stratejisinin sakıncası, fiyatlar sürekli aşağı doğru inerken, hisse senetlerinin portföy içindeki payının da sürekli olarak artmasına olanak tanınması ve böylece önemli sermaye kayıplarıyla karşılaşılabilmesidir.

Endeks İçerikli Fon Stratejisi

Bu stratejiye göre, endeks kapsamındaki hisse senetlerine endeks içindeki ağırlıkları korunarak yatırım yapılabilir. Böylece, piyasayı temsil ettiği varsayılan endekse eşit bir getiri sağlanabilir. Bu stratejide belirli bir süre alım-satım işlemi yapılmaması benimsediğinden, «pasif portföy yönetimlerinden» biri olarak kabul edilir.

Bu strateji, genellikle, etkin piyasa teorisine inanan kurumsal yatırımcılar tarafından uygulanmaktadır. Eğer piyasa gerçekten etkinse bir menkul kıymetin en iyi tahmin edilen fiyatı yine kendi fiyatı olmaktadır.

Buna göre hisse senedi seçmenin hiçbir anlamı yoktur. Strateji, uzun dönemde endekslerden daha iyi getiri elde edilemeyeceğini ve endekslerin tüm piyasayı aynen yansıttığı varsayımına dayanır.

Burada amaç, özellikle portföy oluşturulurken ödenen komisyonlar ile sonraki yönetim giderlerini azaltmaktır. Kısmen temsil yönteminin 2 türü bulunmaktadır.

- Endeksi temsil edeceği düşünülen hisse senetleri, çoğunlukla sektör ve piyasa değerleri dikkate alınarak seçilmektedir.

- Endeksi genel olarak temsil edecek hisse senetleri, geçmişteki kârları, büyüme oranları göz önüne alınarak seçilmektedir.

Portföy Sigortalama Stratejisi

İsminden de anlaşılacağı gibi, bu strateji, yatırımcıyı gelecekte oluşabilecek getiri belirsizliklerinden korumaya yönelik bir çeşit sigortadır. Başka bir ifadeyle, portföy sigortası yatırımcının potansiyel kayıplarını ortadan kaldırmak amacıyla oluşturulmuş yatırım stratejisidir.

Portföy sigortası, «çeşitli menkul kıymetlerden oluşan bir portföyü belirli bir süre değer düşüklüğüne karşı koruyan veya bu portföye başlangıçta belirlenen asgari getiri oranını sağlayan bir yatırım stratejisi» olarak tanımlanabilir. Ayrıca, portföy sigortası, kontrol edilebilir bir risk düzeyinde, en yüksek getirinin elde edilebilmesi için, portföy bileşiminin hisse senedi ve nakit arasında nasıl ve ne zaman yapılacağını gösteren bir strateji olarak da ifade edilebilir.

Portföy sigortası tekniği, piyasanın yönü hakkında net bir tahminin olmadığı ve volatilitenin yoğun olduğu dönemlerde genellikle kurumsal fon yönetim şirketleri tarafından kullanılmaktadır. Portföy yönetiminde genel kabul görmüş kurala göre, portföyün performansının artırılması ne kadar önemliyse, portföyün değerinin korunması da bir o kadar önemlidir.

Portföy yöneticileri, bireysel yatırımcılar ve firmalar maruz kaldıkları değişik risklere karşı sigortalama tekniklerini kullanırlar. Finansal piyasalarda uygulanan sigorta teknikleri diğer sigorta türlerine göre çok daha karmaşık yapıdadır.

Portföy sigortası, piyasadaki finansal enstrümanlar kullanılarak ters fiyat hareketlerinin yarattığı riskten korunma olarak da açıklanabilir. Diğer bir ifadeyle, bu stratejiyle, başka bir yatırım yapılarak, diğer bir yatırım korunmaktadır. Teknik olarak aralarında negatif korelasyon ilişkisi olan iki ayrı menkul kıymete yatırım yapılmasıyla sigortalama gerçekleştirilebilir. Ancak sigortalamanın bir maliyeti de olduğu da unutulmamalıdır.

Portföy riskini kontrol eden faktörlerden birisi, portföy sigortası diğeri ise, çeşitlendirmedir. Portföy sigortası, hisse senedi portföyünü piyasa riskine karşı, vadeli işlem (futures) piyasalarında hisse senedi endeks sözleşmelerinin satılması, hisse senedi endeksinin kısa satışının yapılması ya da put (satma opsiyonu) sözleşmesi satın alınması yöntemleriyle yapılmaktadır.

Portföy sigortası kullanmak isteyen yatırımcılar, geniş bir seçenek yelpazesi ile karşı karşıyadır. Portföyün değeri veya portföy sigortasının başarısı üzerinde etkili olan faktörlerden bazıları doğrudan yatırımcılar tarafından kontrol edilebilir. Bazıları ise, tamamen dışsal olarak belirlenir.

Bu nedenle, yatırımcıların kontrol edilebilir faktörlerle ilgili seçim yaparken, bunların muhtemel sonuçlarını ve kontrol edilemeyen faktörlerin alabileceği değerleri dikkate almaları gerekir. Portföy sigortasının maliyeti de temel de bu faktörlere bağlıdır.

Yatırımcının kontrol edebileceği faktörleri aşağıdaki gibi sıralamak mümkündür:

- Kabul edilebilecek asgari getiri oranı,

- Sigortaya tabi tutulacak portföy oranı,

- Sigorta edilecek portföyde yer alan menkul kıymetlerin riski,

- Sigortanın kapsayacağı zaman aralığı.

Kontrol edilemeyecek olan faktörler ise şunlardır:

- Risksiz faiz seviyesi,

- Riske karşı ödenen prim,

- Hisse senedi piyasasının değişkenliği.

Kontrol edilemeyen faktörler portföy sigortasının maliyetini önemli ölçüde etkilemektedir. Bu faktörler kısaca aşağıdaki şekilde açıklanabilir:

Risksiz Getiri Oranlarında Değişme: Eğer risksiz getiri oranı düşerse, portföyün sigorta edilen kısmının getirisi de düşer. Bu durum portföy sigortasının risksiz getiri oranının düşük olduğu ortamlarda daha maliyetli olacağı anlamına gelmektedir.

Risk Priminin Değişmesi: Portföy sigortasının uzun dönem maliyetini etkileyen faktörlerden biri de risk primidir. Yatırımın riski fazla ise, yüksek getiri elde etme olasılığı da fazladır. Yatırımcı riskten kaçınmakta ise, elde edebileceği kazanç da düşük olacaktır. Dolayısıyla, aynı mantık portföy sigortası içinde geçerlidir. Riski fazla olan yatırımlar için ödenen risk primi de fazla olacağından sigorta daha maliyetli olmaktadır.

Piyasanın Değişkenliği (Volatilite): Riskli kabul edilen varlıkların değerlerindeki değişkenliğin fazla olması, portföy sigortasının maliyetinin fazla olması anlamına gelmektedir.

Smart Beta Stratejileri

Son yıllardaki küresel piyasalardaki şiddetli dalgalanmalar ve belirsiz ekonomik durumlar yatırımcıları geleneksel yöntemlerin dışında yeni alternatiflere yöneltmiştir. Bu alternatifler arasında ön plana çıkan Smart Beta (Akıllı Beta) stratejilerdir.

Millet (2015) Smart Beta’yı piyasa değerine göre ağırlıklandırılmaya dayanmayan, hisse ağırlıklarının daha farklı kriterlere göre oluşturulduğu stratejiler olarak tanımlamıştır.

Smart Beta’lar aktif stratejilere göre; yönetici ücreti, işlem maliyetleri, devir hızı ve yönetici insiyatifi açısından daha düşük; şeffaflık, likidite ve kapasite bakımından daha yüksek özelliğe sahiptirler. Smart Beta stratejiler, aktif ve pasif stratejilerin ağırlıklı olarak pozitif özelliklerini alan bir bileşim stratejisi olarak ifade edilebilinir.

Smart Beta ve Aktif/Pasif Portföy Yönetim Strateji Özellikleri

Uluslararası piyasalarda çoğu yatırımcının kıyaslama ölçütü olarak aldıkları endeksler piyasa değeri ağırlıklı endekslerdir (Örneğin S&P 500, NASDAQ Composite, MSCI ACWI, FTSE 100, BİST 100/30).

Smart Beta stratejilerin amacı, belirli kurallar dahilinde piyasa değeri ağırlıklı endeks içindeki hisselerin ağırlığını değiştirerek risk-getiri açısından piyasa değeri ağırlıklı endekslerden daha iyi performans sergilemektir.

Temel mantalitesi alternatif ağırlıklandırma yöntemleri kullanarak piyasayı yenmek olan Smart Beta stratejilerde değişik kriterler baz alınarak çok sayıda portföy yapılabilir.

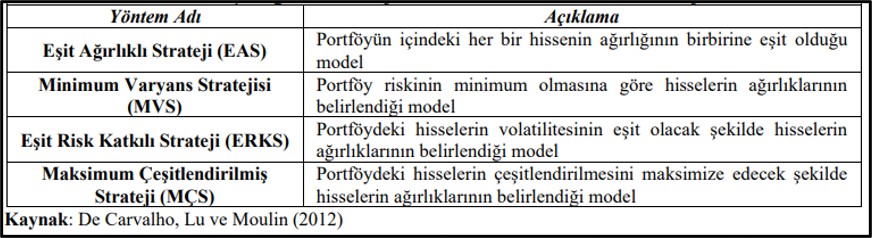

Bunlar arasında en yoğun olarak kullanılanlar 4 temel kategoriye ayrılabilir.

Birincisi hisse ağırlıklarının şirketin defter değeri, satışları, kar payı, kazancı veya nakit akışı gibi temel değerlerine göre belirlendiği stratejiler, ikincisi hisse senedi ağırlıklarının değişik faktörlere (değer, büyüklük, momentum, kalite vb.) göre ağırlıklandırıldığı stratejiler, üçüncüsü ise, risk tabanlı stratejiler ve sonuncusu eşit ağırlıklı stratejidir. Bunlar haricinde hisselerin getiri veya risk ölçütlerini kullanarak daha birçok strateji üretilebilir.

Bu stratejinin gelişmiş beta olarak adlandırılmasının sebebi ise, Sermaye Varlıkları Fiyatlama Modeli’nde yer alan piyasa toplam değeri ağırlıklı borsa endeksinden daha fazla getirinin sağlaması ve bu getiriyi de endeksin maruz kaldığı risk ile hemen hemen aynı risk düzeylerinde elde etmesi olarak gösterilebilir.

Eşit Ağırlıklı ve Risk Tabanlı Smart Beta Stratejileri

Geçmişi eskiye dayanan ve uygulaması basit olan eşit ağırlıklı stratejide her bir hisse senedinin ağırlığı, portföydeki toplam hisse senedi sayısına bağlı olarak aynı ağırlığa sahiptir. Bu stratejinin arkasındaki fikir, birkaç hisse senedi etrafında ağırlık konsantrasyonunu önlemektir.

Minimum varyans stratejisi etkin sınırın ucundaki tek bir noktadır ve burası portföyün riskinin minimum olduğu yerdir.

Sonuçta hiçbir modelin birbirine net bir üstünlüğünün olmadığını ve her bir modelin farklı yatırımcı tiplerine uygun olduğunu tespit edimiştir. Örneğin minimum risk modelinin riskten kaçan yatırımcılara uygun iken, sermaye çeşitlendirme modelinin riski seven yatırımcılara uygun olduğunu ve riske göre çeşitlendirilmiş modelin ise, ikisinin arasında ılımlı bir risk almayı seven yatırımcı tipine uygun olduğunu bulunmuştur.

Gelişmiş beta stratejisi oluşturmanın en önemli amaçlarından birisi Sermaye Varlıkları Fiyatlama Modeli’nde tanımlanan borsa endeks değeri ağırlıklı piyasa portföyünden (uygulamada ilgili borsa endeksi) farklı bir ağırlıklandırma metodolojisi izlemek yoluyla daha fazla getiri sağlayan bir endeks veya portföy oluşturmaktır.

Akıllı Beta Faktörleri

Değer Faktörü: Hisse senetleri değerlerinin altındaki fiyatlardan işlem görüyor. Ortak göstergeler arasında PB, PE, satış geliri, nakit geliri, net kar, nakit akışı vb. bulunur.

Küçük Piyasa Değeri Faktörü: Küçük piyasa değer şirketleri, aynı türden büyük piyasa değerine sahip şirketlere göre fazla getiriye sahiptir. Yaygın olarak kullanılan göstergeler arasında piyasa değeri katsayısı (tam piyasa değeri veya trafik piyasa değeri) bulunur.

Düşük Risklilik : Düşük oynaklığa sahip hisse senetleri yüksek oynaklığa sahip hisse senetlerinden daha iyi getirilere sahiptir. Ortak göstergeler: oynaklığın standart sapması, 1-3 yıl.

Yüksek Temettü Oranı: Yüksek temettü oranına sahip hisse senetleri portföylere dahil edilmektedir. Yaygın olarak kullanılan gösterge: ortalama tarihsel temettü getirisidir.

Kalite: Düşük borç, istikrarlı karlılık ve yüksek kaliteli şirketler fazla getiriye sahiptir. Ortak göstergeler: ROE, kar istikrarı, temettü istikrarı, bilanço kalitesi, finansal kaldıraç, yönetim yetenekleri, nakit akışı vb. şeklinde ifade edilebilir.

Momentum: Geçmişte iyi performans gösteren hisse senetleri portföy içerisinde yer almaya devam edebilir. Geçmiş 3-12 aydaki tarihi fazla getiriler üzerinden yakın takip yapılmaktadır.

Bu noktada akıllı Beta’nın en önemli işlevinin Alfa ve Beta’yı gerçekten ayırt edebilmekten geçmek olduğunu ifade etmem gerekiyor.

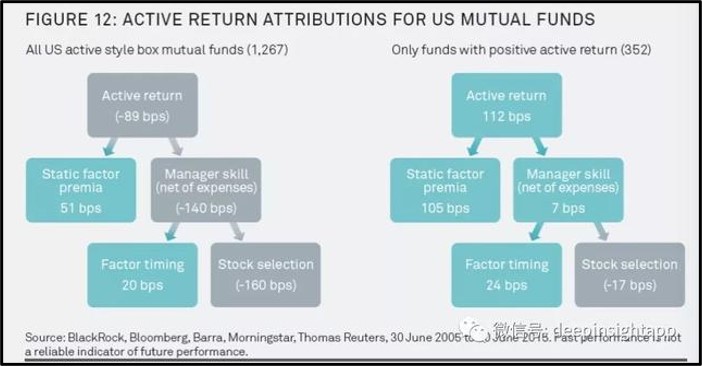

William Sharpe’ın ünlü bir raporunda, aktif olarak yönetilen fon yöneticilerinin getiri oranlarının, maliyetler düşüldükten sonra grup olarak piyasanın altında performans göstereceğini yazılmıştı.

Çoğu yatırımcı, portföylerindeki fazla getiriyi, temel performans ölçütlerini aştıkları yüzde miktarı olarak düşünür, ancak nadiren bu performansın kaynağını çıkarırlar.

Bir örnek vereyim: Bir fon yöneticisi, son derece esnek hisse senetlerini gereğinden fazla tahsis edebilir ve daha sonra bir boğa piyasasında, bu son derece esnek hisse senetleri daha yüksek getiriye sahip olur ve fazla getiriye dönüşebilir.

Ancak geri dönüş oranı Beta’nın yükseltilmesinden geliyorsa, bu aslında Akıllı Beta ürününde yapılabilir. Bu “fazla gelir” daha düşük bir maliyetle elde edilebilir. Aksine, bir fon yöneticisi Beta’da kaldıraç oranını artırmazsa ancak aslında hisse senedi seçimi yoluyla fazla getiri elde ederse, bunun ödüllendirilmesi gerekir. Akıllı Beta’nın değeri olan kantitatif verilerle bir ürünün Beta katsayısını aslında analiz edebiliriz.

Genel olarak, bir fon yöneticisinin fazla getiri elde etme yeteneği üç kısma ayrılabilir: belirli bir stil faktörünün yeteneği (değer stratejisi, momentum stratejisi gibi); hisse senedi seçimi; zamanlama. Yatırımcılar zamanlama ve hisse seçimi için daha yüksek fiyatlar ödemelidir, ancak stil faktörünün yeteneği daha düşük bir maliyetle elde edilebilir.

Burada özellikle portföy yöneticisinin performans üzerindeki önemi çok önemlidir!

Bu resim bize, 2005 ile 2015 arasında Amerika Birleşik Devletleri’nde aktif olarak yönetilen tüm yatırım fonların getirilerini ayrıştırarak göstermektedir.

Sonuç çok şok edicidir, özellikle portföy stil faktörünün fon yöneticilerinin fazla getirilerinin çoğuna katkıda bulunduğu anlamına gelmektedir.

Portföy Yöneticisinin Becerisi Portföy Performansını Belirler!

Fon yöneticilerinin hisse senedi seçmesi çok önemli bir aşamadır. “Boğa piyasası hayalleri satın alır, ayı piyasası performansı satın alır.” Pek çok insan, boğa piyasasında çok fazla hareket alanına sahip hisse senetlerine ihtiyaç olduğunu çok iyi bilir. Ancak ayı piyasasında istikrarlı ve sağlam bir performans satın almanız gerekir.

Ekonomik büyüme görece güçlü olduğunda değer, ivme ve piyasa değeri faktörlerinin iyi performans göstereceğini bilmekteyiz. Ekonomik büyüme nispeten zayıf olduğunda, yüksek bir temettü oranı, şirketin kalitesi ve düşük oynaklık daha iyi performans gösterecektir.

Örneğin, enflasyon yükseldiğinde, momentum ve küçük hisse senetleri daha iyi performans gösterecektir. Enflasyon sıkılaştığında, düşük volatilite daha iyi performans gösterecektir. Ekonomi güçlü olduğunda, yüksek risk faktörleri ve değer faktörleri daha iyi performans gösterecektir.

Daha da önemlisi, farklı faktörler ayrıldıktan sonra yatırımcıların ihtiyaçlarına göre bir portföy oluşturulabilir. Fon ürünlerinde sıklıkla karşılaşılan en büyük sorun, yatırımcıların ve ürünlerin ihtiyaçlarının karşılanmamasıdır. Akıllı Beta anlayışı ile ürün özelleştirilir.

Smart Beta Portföy Stratejilerinin Dezavantajları

Gelişmiş beta stratejileri ile kontrol altına alınabilen sistematik risk unsurlarının yanı sıra endeks oluşturma yönteminden kaynaklı başka bir riskin de ortaya çıkması mümkündür. Gelişmiş beta stratejilerinde endeks oluşturmak için belirlenen yöntemlerin sonucu, ilgili endekslerin sadece değeri yüksek şirketler üzerine yoğunlaşması durumu kapitalizasyon ağırlıklı endekse göre daha az olmasına rağmen küçük şirketler üzerine yoğunlaşması ve böylelikle likidite sorunlarının ortaya çıkması mümkün olabilmektedir.

Gelişmiş beta stratejileri kapitalizasyon ağırlıklı endekslere göre daha iyi getiri sağlamasına rağmen bu getiri hesaplamaları geçmiş testler yani gerçekleşmiş piyasa verilerinin hesaplanması sonucu ortaya çıkan bir durumdur. Bu nedenle gelişmiş beta stratejileri ile oluşturulan portföy ve endekslerin gelecek piyasa koşulları düşünüldüğünde kapitalizasyon ağırlıklı endekslere göre daha az getiri sağlama riski de bulunmaktadır.

Akıllı Beta Aktif Portföy Yönetimi mi? Yoksa Pasif Portföy Yönetimi mi?

Faktör yatırım stratejisi açısından Akıllı Beta, aktif bir yönetim stratejisidir.

Fon yöneticisi, uzun vadede en etkili olduğuna inandığı stratejiyi (değer stratejisi gibi) seçecektir. Ancak uygulamada, Akıllı Beta, çok net portföy uygulama koşulları ve çerçevesi ile daha çok pasif bir ürün gibidir. Dolayısıyla Akıllı Beta, aktif bir yönetim stratejisinden daha şeffaftır, ancak tamamen pasif değildir.

Esasen, aktif yönetim stratejileri ile pasif niceliksel portföy yönetme arasında bir üründür. Endeks ile karşılaştırıldığında, Smart Beta daha fazla getiriye sahiptir. Tamamen aktif yönetime kıyasla, Akıllı Beta yatırım stratejisi ise, daha şeffaftır.

Peki akıllı beta stratejisi neden önemlidir? Yatırım risklerinin ve getirilerinin beraber ilişkilendirme analizinin arkasında, en etkili faktörü bulmak için yapılan bu ilişkilendirme analizi sayesinde, portföyün eşleşen risk ve getiri derecesini büyük ölçüde iyileştirebilir ve maliyetleri düşürebilir.

ABD Faktör Performansları (2007-2022)

Global Varlık Sınıfı Tarihsel Getirileri (2007-2022)

Mesela son yıllarda ‘Düşük Oynaklık/Low Volatility’ stratejisi düşük risk (volatilite) gösteren şirketlere veya ‘Quality/Fundamental Indexing’ olarak sağlam ve sağlıklı veriler olan şirketlere daha yüksek ağırlık veren stratejiler yatırımcıların ilgisini çekip, yüksek miktarlarda Factor Investing BYF’lere yönelindiğini gözlemlemekteyiz.

Klasik aktif fon yönetimi, yatırımcılarına katma değer katmakta zorlanmakta olduğundan Smart Beta ve Factor Investing stratejileri sürdürülebilir Alfa (outperformance) potansiyeli ile yatırımcılara daha da cazip hale gelerek, portföy ve risk yönetim stratejilerinde gelecekte çok daha büyük bir ağırlık alacağını düşünebiliriz.

Son olarak Türkiye’de son yıllarda Temel (Değer Stratejisi), Teknik (Endikatörler, Formasyonlar, Algo’lar, Al/Sat Kahinleri..vs.) ve Karma portföy (Temel & Teknik) yönetimi stratejilerinin bir araya getirildiği portföy yönetimi hizmetlerinin de yatırımcılara sunulmakta olduğunu görmekteyiz.

Bu tür portföy yönetimi hizmetlerinde örnek olarak +20 adet üzerindeki borsadaki şirketten oluşan bir hisse portföyünü takip etmek, örneğin 10 şirketten oluşan bir hisse portföyünü takip etmekten çok daha zor ve riskli olması prensibinden hareket edilmekte olduğunu söyleyebilirim.

Değer Stratejisi

Bu strateji, borsadaki şirketlerin “Temel Analiz” verileri gözetilerek seçilmiş hisse senetlerinden oluşan bir portföye yatırım yapmak isteyen yatırımcılar için geliştirilmiştir. Bu hisse senedi portföyü, hisse fiyat performansı piyasa ortalamasının üzerinde seyretmesi beklenen ve güçlü bir performans ortaya koyan şirketlerin hisselerinden oluşmaktadır.

Değer Stratejisinde yer alacak hisse senetleri, BİST@100, S&P@500, DOW@30 ve Nasdaq@100, FTSE@100, EUROSTOXX@50, DAX, CAC@40 endeksleri içerisinden düzenli olarak hisse güncellemesi yapılarak seçilir. Yatırımcının risk iştahı ve beklenen getiri potansiyeline dayalı olarak portföyde yer almaya uygun olabilecek yaklaşık 200-250 civarındaki hisse senedinden bir havuz oluşturulmaktadır. Değer Stratejisi sıralama sürecinde herbir endeks içerisinde getiri potansiyeli en yüksek 10-15 hisseye kadar daraltarak yatırımcıya önerilen hisse portföyü oluşturulur.

Değer Stratejisi ile gerçekleştirilen tüm işlemlerin %100 kazanç getirmesi beklenmemelidir; ancak istatistikler incelendiğinde, portföyün performansının uzun vadede piyasanın üstünde bir getiri sağlayacak şekilde yatırımcıların lehine olması hedeflenmektedir.

Genel olarak piyasa ortalamasının üzerinde getiriyi daha düşük bir oynaklıkla elde etmek için uygulanan bu portföy stratejisi, hisse senedi seçimlerinde aşağıda sıralanan üç temel ilkeyi aramaktadır:

- Sürdürülebilir, yinelenen nakit akışları ve yüksek kazanç elde etme potansiyeli

- Yatırılan sermayeye karşılık yüksek getiri elde etme (yüksek sermaye getirisi)

- Mevcut hisse fiyatına göre yüksek bir kazanç sağlama (düşük fiyat/kazanç oranı)

Bu üç temel ilkenin birleştirilmesi, “getiriyi mümkün olan en düşük oynaklıkla maksimize etme” hedefine ulaşmak için gerekli kombinasyonu sağlar.

Değer Stratejisini takip etmek için yatırımcılar ilk olarak önerilen hisse senetlerini eşit ağırlıkta satın almalıdır. Hisse senetlerinin portföy içindeki ağırlıkları zaman içinde fiyat değişimlerine paralel olarak değişebilir; ancak hisse senedi ağırlıklarının yalnızca hedef ağırlıktan çok uzaklaşmaları (hisse senedi başına 10%-%15) durumunda yeniden dengelenmesi önerilmektedir.

Herhangi bir yılda eksi getiri olma olasılığı bulunduğundan, değer strateji’ne yatırım yaparken en az üç yıllık bir dönem için uzun vadeli yatırım yapılması önerilmektedir. Geriye dönük strateji testlerine göre bu stratejinin herhangi bir üç yıllık dönemde olumlu getiri sağlama olasılığı %96’dır. Bu nedenle yatırım döneminin en az 3 yıl olarak belirlenmesi olumlu sonuç elde etme olasılığını maksimuma çıkaracaktır. Bununla birlikte, yatırımcılar, geriye dönük testlerde stratejinin üç yıllık dönemlerde pozitif getiri sağladığının görülmesinin gelecek yıllar için de aynı sonucu garanti etmediğini bilmelidir.

Momentum Stratejisi

Momentum stratejisi, yükseliş eğilimi gösteren menkul kıymetlerini satın almayı veya düşüş eğilimi gösteren menkul kıymetlerini satmayı amaçlayan bir yatırım stratejisidir.

Momentum stratejisinin arkasındaki ana mantık, bir trend bir kez iyi bir şekilde yakalandığında, muhtemelen trendin devam edeceğine güveniliyor olunması yatmaktadır.

Momentum stratejisi kesinlikle “Teknik Analiz” tabanlı stratejidir. “Temel” veya “Değer” yatırımcılarının aksine, momentum yatırımcıları bir şirketin operasyonel performansıyla ilgilenmezler. Momentum yatırımcıları, trendleri belirlemek ve trendin gücünü ölçmek, diğer bir deyişle piyasadaki fiyat momentumu seviyesini belirlemek için bir menkul kıymetin analizine teknik göstergeler uygular.

Momentum yatırımcıları ayrıca piyasadaki diğer yatırımcıların davranışlarını analiz etmeye, anlamaya ve mümkünse tahmin etmeye çalışırlar. Davranışsal önyargıların ve yatırımcı duygularının farkındalığı, bir momentum yatırım stratejisinin etkinliğini önemli ölçüde artırabilir.

Robo Danışmanlık

“Robo” otomatikleşmiş ve dijitalleşmiş bir sürecin insan etkisi olmadan algoritmalarla yürütülmesi yoluyla finansal kararlara destek olunmasını ifade etmektedir. “Danışmanlık” ise, geleneksel varlık yönetimi faaliyetlerini kastetmektedir. Bu iki kavramın bir araya gelmesi, otomatik bir şekilde çevrimiçi portföy yönetiminin müşterilere sunulduğu bir hizmet modeline işaret etmektedir.

Robo Danışmanlık, insan gözetimi olmadan otomatik, algoritma odaklı finansal planlama hizmetleri sağlayan dijital platformlardır. Tipik bir Robo danışmanlık, müşterilerden finansal durumları ve gelecekteki hedefleri hakkında çevrimiçi bir anket aracılığıyla bilgi toplar ve ardından topladığı bilgileri kullanarak müşteri varlıklarını otomatik bir biçimde yatırımlara yönlendirme ve/veya müşteriye danışmanlık yapmak için kullanır.

Robo danışmanlık, yatırım danışmanlığı ve finansal tavsiye alanında yatırımcıya portföy servisinin iletilme şeklini önemli ölçüde değiştirme potansiyeline sahip bir yenilik olarak görülmektedir. Robo danışmanlık, finansal danışmanın yatırımlar ile ilgili yaptığı işleri algoritmalar kullanarak otomatik bir şekilde gerçekleştiren çevrimiçi servislerdir.

Yapılan tanımlardan hareketle, robo danışmanlığın, algoritma temelli olması, çevrimiçi bir hizmet sunması, varlık yönetimi alanında faaliyet göstermesi, insansız bir şekilde çalışıyor olması şeklinde dört farklı belirgin özelliği bulunduğu söylenebilir.

Robo danışmanlık hizmeti ile finansal danışmanların hizmetleri arasında doğal olarak çok sayıda farklılık bulunmaktadır. Öncelikle, robo danışmanlık, model yatırım portföyleri oluşturmak için çevrimiçi anketleri kullanırken yatırım danışmanı müşterinin talepleri doğrultusunda kişiye özel yatırım portföyleri oluşturmaktadır. Robo danışmanlık iletişim alanında yalnız çevrimiçi çözümler sunarken, finansal danışman genellikle yüz yüze görüşmeler yoluyla veya iletişim araçlarını kullanarak müşteri ile birebir iletişime geçerek ilgilenmektedir.

Robo danışmanlık hizmeti ile birlikte aktif ve agresif yatırım stratejilerini seçmek mümkün değildir, kişiselleştirilmiş yatırım tavsiyelerinin oluşturulmasının, bireysel yatırım danışmanı olmadan yapılması zor görülmektedir. Son olarak, robo danışmanlık çok düşük ücretlerle danışmanlık sunarken, yatırım danışmanın komisyonla veya yıllık ücretle daha yüksek ücretli bir hizmet sunduğu söylenebilir.

Bu farklılıklar nedeniyle, robo danışmanlık hizmeti belirli bir tutarın altında yatırım yapmak isteyen müşteriler için kullanılırken, finansal danışmanlar, daha yüksek tutarlarda yatırım yapmak isteyen müşterilere hizmet vermektedir.

Robo-danışmanlık uygulamaları söz konusu olduğunda iki farklı sistemden bahsedilebilir.

Tam Otomatik Robo-Danışmanlık: Müşterinin sisteme kolaylıkla üye olması ile başlayan ve risk profilini belirlemesinin ardından tüm süreci uygulamanın yönettiği robo- danışmanlık sistemleridir. Genellikle uzun vadeli yatırım yapmak isteyen küçük yatırımcı profilinin tercih ettiği yapılardır.

Robo Hibrit: Robo-danışmanlık hizmetlerinin hızından, objektifliğinden ve düşük maliyetinden faydalanırken, gerektiğinde bir insanla da iletişim kurabilmek isteyen müşteriler için uygulanan bir sistemdir. Gerekli olan insan kaynağı ve şube ağına sahip olmaları nedeniyle, aracı kurumlar ve portföy yönetim şirketleri tarafından uygulanabilir. Hibrit uygulamalar müşteri ile iletişim kurmanın yanı sıra, portföy dağılım hesaplamalarına finans profesyonellerinin görüşlerinin katılmasını da kapsar.

Günümüzde devam eden trend göstermektedir ki yakın zaman içerisinde robo danışmanlık yöntemi, varlık yönetimi alanında önümüzdeki 4-5 yıl içerisinde çok daha büyük bir alan kaplayacaktır.

Dünyada kuşaklar arası servet dağılımına baktığımızda, genç nüfusun varlıklarının nispeten daha küçük olduğunu ve varlıkların büyük bir bölümünün X jenerasyonuna ait bireylerde toplandığını görüyoruz.

PwC’nin 30 Ekim 2017’de yayınladığı bir araştırmasında, 2016 yılında 85 trilyon dolar olan toplam yönetilen varlık miktarının 2025 yılında 145 trilyon dolara ulaşacağı öngörülmektedir.

Önümüzdeki yıllarda X kuşağının mal varlığının, teknolojiyi ve dijital ortamları sıklıkla kullanan Y ve Z kuşaklarına aktarılacak olması da göz önünde bulundurulduğunda, 2025’te robo-danışmanlık sistemleri tarafından yönetilen varlık büyüklüğünün en mütevazı tahminle 20 trilyon dolar civarlarında olması beklenebilir.

Bu, robo-danışmanların 2017 sonundaki 200 milyar dolarlık büyüklüğünü 8 sene gibi bir sürede 100’e katlaması anlamına geliyor.

Son Sözler..

Bir hisseyi x, y, z sebepleriyle aldıysan ve bu sebepler artık geçerli değilse, kar zarara bakmadan hisseyi satmak gerekir. Alma nedenin bozulan bir hisseyi artık tutmamalısın. Hisse senedine aşık olmamalısın. Şayet yatırım stratejin bozulduysa tutmaya devam etmemelisin.

Şirketi araştırma yapmaya eğer fırsatın yoksa az bir miktarda almalısın. Süreç içinde araştırmalısın.

Bugüne yatırım yapmamalısın. Her zaman geleceğe ve gelecekte şirketleri etkileyecek değişimlere odaklanmalısın. Sonu görünen hikayelere girmemelisin. Tek seferlik kârı için bir hisseyi almamalısın. Piyasa sana o kârı tatma fırsatını hiçbir zaman vermeyebilir.

Ne olursa olsun bilançosu iyi olmayan bir şirketi satın almamalısın. 10 yıl boyunca tutmayı istemeyeceğin şirketlerde 10 dk’lığına bile büyük pozisyonlar açmamalısın.

Makro olayları tahmin etmeye çalışma. Sular yükselirken de alçalırken de yüzmeye çalış. Genel piyasa durumunu çok da fazla dikkate almamak gerekir.

Düşüşü bitmeyen, hikayesinde değişim emareleri olmayan hisseyi almamalısın. Satın almadan önce kesinlikle fiyat grafiğine bakmalısın.

Portföyde sürekli yeniden dengelenme (Rebalance) işlemi yapmamalısın. Sırf bu sebeple yükselenlerini satıp, düşenlerini almamalısın.

Kâr alırken acele etmemelisin. İşler iyi giderken satmak için yavaş hareket etmek gerekir. Gerekirse satış işlemini zamana yay ama tadını çıkarmadan aceleyle satma. Sana göre fiyat olması gereken noktasını geçtiyse bile kârda oturmasını bilmelisin.

Kaçırdığın trene üzülüp en son vagondan binmeye çalışmamalısın. Piyasada fırsatlar hiç bir zaman bitmez!

Doç.Dr.Evren Bolgün | Beykoz Üniversitesi Öğretim Üyesi