Borsa

Yataş: ‘Değerleme Çok Cazip’

Yataş hisseleri son 6 ayda endeksin %44 altında performans gösterdi. İç piyasada azalan alım gücü ve yüksek maliyet enflasyonu nedeniyle 2Y22'de zayıflayan operasyonel karlılıkla alakalı endişelerin zayıf hisse performansının temel sebepleri olduğunu düşünüyoruz...

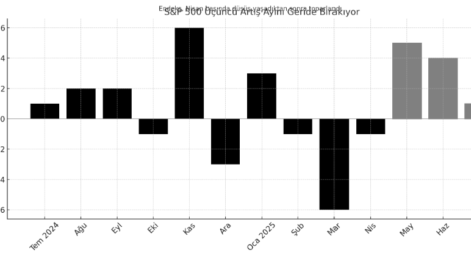

Yataş hisseleri son 6 ayda endeksin %44 altında performans gösterdi. İç piyasada azalan alım gücü ve yüksek maliyet enflasyonu nedeniyle 2Y22’de zayıflayan operasyonel karlılıkla alakalı endişelerin zayıf hisse performansının temel sebepleri olduğunu düşünüyoruz. Hisse TÜFE’ye kıyasla da ayını dönemde %26 reel düşüş gösterdi.

Şirketin mevcut değerlemesinin bahsettiğimiz riskleri fazlasıyla yansıttığını düşünüyoruz. Yataş, 2022 beklentilerimize göre 3,3x FD/FAVÖK ve 4,8x F/K ile son 3 yıllık ortalamalarına göre %38 ve %45 iskonto ile işlem görüyor.

Uzun vadeli büyüme dinamikleri değişmedi

Yataş’a ilişkin olumlu görüşümüzün nedenlerini: i) sektörde geleneksel satış kanalından modern satış kanalına geçişin devam etmesi, ii) şirketin ana faaliyet alanındaki güçlü pazar konumu, iii) halen olumlu demografik yapı, iv) Divanev formatının ölçeklenebilirlik potansiyeli ve v) şirketin e-ticaret kanalında artan varlığı olarak özetleyebiliriz. Yataş’ın, i) tüketicinin beğenilerine uygun, kanıtlanmış ürün portföyü ve ii) maliyet baskılarını rakiplerinin çoğundan daha iyi bir şekilde yönetmeye ve verimlilik yatırımı / kapasite artışı yapmaya olanak tanıyan güçlü bilançosu sayesinde Türkiye’deki pazar payını artırmaya devam edeceğini düşünüyoruz.

1Ç22’de güçlü büyüme bekliyoruz

Yataş’ın 1Ç22’de yıllık bazda %99 büyüme ile 1,05 milyar TL ciroya ulaşmasını bekliyoruz. Bu, nispeten zorlu faaliyet ortamında dolar bazında %6 büyüme işaret ediyor. Hammadde maliyet baskısı nedeniyle 1Ç22 FAVÖK marjının yıllık 1,2 puan düşüşle %13,0 seviyesine gerilemesini bekliyoruz. Güçlü büyüme sayesinde net kârın da 1Ç22’de %76 artışla 82mn TL’ye ulaşmasını bekliyoruz. Şirketin 1Ç22’de rekabetçi konumunu gözeterek fiyat ve hacim büyümesi arasında sağlıklı bir denge kurduğunu görüyoruz. 2022 yılının tamamında Yataş’ın 5,04 milyar TL gelir (yıllık +%76), 716mn TL FAVÖK (yıllık +%65) ve 420mn TL net kar (yıllık +%64) elde etmesini bekliyoruz.

Marjlara ilişkin riskler orta vadede yukarı yönlü

Şirketin için 2022’de öngördüğümüz %14’lük FAVÖK marjı, artan maliyet baskıları ve kademeli fiyat geçişleri nedeniyle son 5 yıllık ortalamaların (2017-2018’e göre UFRS 16 ile düzeltildi) yaklaşık %2,5-3,0 altında. 2022 sonrasında maliyet artışlarında normalleşme, kademeli fiyat artışları ve operasyonel kaldıraç nedeniyle marjlarda artış için alan olduğunu düşünüyoruz. 2025 sonrası öngördüğümüz uzun vadeli %15,5 FAVÖK marjı, şirketin tarihi ortamlarının hala altında. Dolayısıyla tahminlerimizin görece muhafazakâr olduğunu düşünüyoruz.

Değerleme

Yataş’ı INA analizi ile değerliyoruz. Şirket, 2022 beklentilerimize göre 3,3x FD/FAVÖK ve 4,8x F/K ile son 3 yıllık ortalamalarına göre %38 ve %45 iskonto ile işlem görüyor. Çarpanların oldukça cazip olduğunu ve şirketin orta vadeli büyüme potansiyelini yansıtmadığını düşünüyoruz. INA modelimizde, %21,0 risksiz orana ek olarak, %5,5 öz sermaye risk primi, 1,0x beta ve %15 ortalama borç/özkaynak oranı kullanıyoruz. Bu da ortalama %25,3’lük ağırlıklı ortalama sermaye maliyetine işaret ediyor. Öngörülerimizde, FAVÖK marjının 2025 yılında kademeli olarak %15,5 seviyesine

yükseleceğini ve projeksiyon döneminde sabit kalacağını varsayıyoruz. Bu raporla Yataş için Gözden Geçiriliyor olan tavsiyemizi Endeksi Üzerinde Getiri olarak revize ediyoruz.

Düzenli temettü ödeyen bir şirket haline geldi

Yatas 2020 sonrasında düzenli temettü ödeyen bir şirket haline geldi. Şirket bu yıl %39 dağıtım oranıyla hisse başına brüt 0,6676 TL temettü açıkladı (%5.0 temettü verimi). Şirketin önümüzdeki dönemde %30 dağıtım oranıyla düzenli temettü ödemelerine devam edeceğini öngörüyoruz. Beklentilerimiz 2023/204 yılları için %6,3/%9,5 temettü verimine işaret ediyor. Şirketin mevcut dağıtım oranı beklentilerimize yukarı yönlü riske işaret ediyor.

Mağaza açılışları pandemi etkisine rağmen güçlü seyretti

Yataş, pandeminin olumsuz etkisine rağmen son iki yılda franchise ağına 197 yeni yurt içi mağaza ekledi. Franchise mağaza ilavelerinin yaklaşık 1/3’ü Divanev formatından geldi (toplam 59 mağaza). Toplam mağaza sayısı (Yataş’ın sahip olduğu 84 mağaza dahil), 2019’daki 373’ten 2021’de 570’e yükseldi. Bu durum 2019-2021’de ortalama %42 alan büyümesine işaret ediyor. Yeni mağazaların olgunlaşmasının yaklaşık 2 yıl sürdüğü göz önüne alındığında bu durum, önümüzdeki iki yıl içinde gelir artışı için pozitif olduğunu düşünüyoruz. Dolayısıyla, talep yönlü riskleri göz önünde bulunduran gelir tahminimizin muhafazakâr olduğunu öngörüyoruz. Yataş’ın önümüzdeki üç yıl içinde her yıl ortalama 45 yeni mağaza açmasını ve toplam satış alanını %23 artırmasını bekliyoruz. Mağaza açılışlarına ilişkin öngörülerimiz de şirketin yıllık 70-80 mağaza açılışını öngören tahminlerine kıyasla muhafazakâr.

Nakit akışında iyileşme için alan var

Şirketin net işletme sermayesinin satışlara oranı, 2020’de düşük olan baz olan %8,5’den, 2022’de %14,5’e yükseldi. 2021’de zayıf nakit üretimi. Bu baz etkisine ek olarak, artan peşin ödenmiş giderler ve devletten KDV alacakları (2021’de 100 milyon TL nakit çıkışı getirdi) 2021’de zayıf nakit akışına yol açtı. Mevcut enflasyonist ortam ve tedarik sıkıntıları şirketleri daha yüksek stokla çalışmaya teşvik ediyor ve piyasada TL borç vadelerini kısmen kısaltıyor. Buna rağmen şirketin mevcut nakit döngüsü ile faaliyetlerinden nakit akışının kademeli olarak iyileşmesinin bekliyoruz.

Riskler

Başlıca risk faktörleri i) TL’de beklenenden yüksek değer kaybı, ii) ana hammadde fiyatlarında beklenenden yüksek artış, iii) tüketici güveninde uzun süreli zayıflık, iv) fiyatlama ve marjlar üzerinde baskı yaratacak yoğun rekabet ve v) beklenenden daha yüksek işletme sermayesi ihtiyacının nakit akışı üzerinde baskı oluşturması.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

AK Yatırım