Borsa

Oyak Yatırım’dan yeni hisse önerisi…

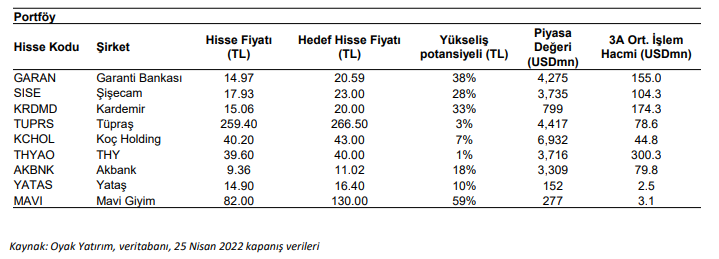

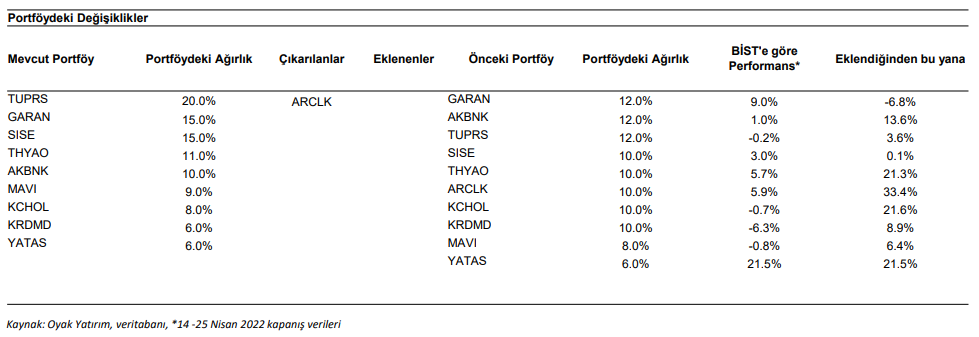

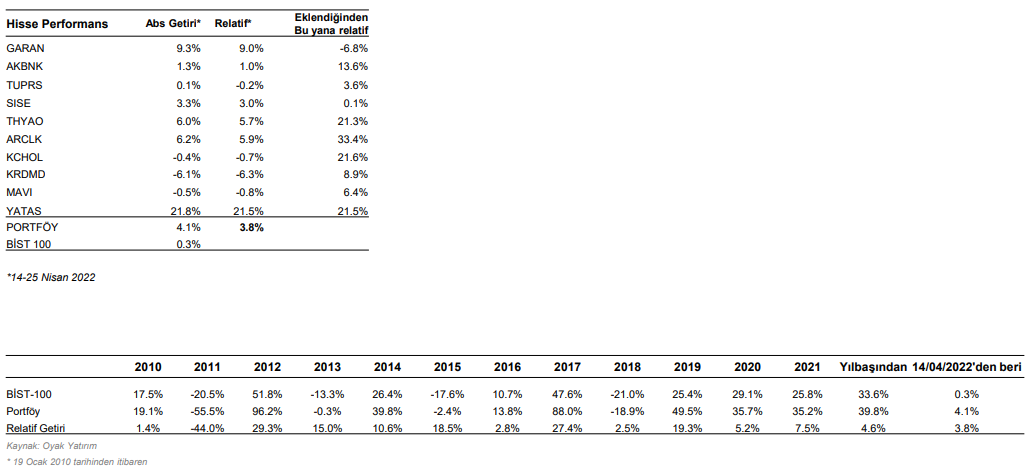

Model portföyümüzün performansı 14 Nisan kapanışlı son gözden geçirmemize göre endeksin %3,8 üzerindedir. Güncel model portföyümüz GARAN, SISE, KRDMD, TUPRS, KCHOL, THYAO, AKBNK, YATAS ve MAVI hisselerini içermektedir...

Piyasa Görüşü: Pozitif (Korunuyor)

ARCLK’i çıkarıyoruz

Arçelik’i model portföyümüze aldığımız 22 Mart 2021 tarihinden günümüze kadar %140’lık mutlak getirisi ve %33’lük endeks rölatif getirisi sonrasında model portföyümüzden çıkarıyoruz. Önümüzdeki birkaç çeyrekte; i) savaş sonrası yeniden artışa geçen hammadde maliyetlerinden ötürü marj baskısının artma ihtimali , ii) yüksek oranda işletme sermayesi ihtiyacı, iii) nakit akışı üzerindeki negatif etkinin devam etme ihtimali iv) net borç/FAVÖK rasyosu üzerinde geçici negatif etki gibi olası olumsuz gelişmeleri düşündüğümüzde Arçelik’in beklenen mutlak getirisinin kısıtlı kaldığını düşünüyoruz.

Model portföyümüzün performansı 14 Nisan kapanışlı son gözden geçirmemize göre endeksin %3,8 üzerindedir. Güncel model portföyümüz GARAN, SISE, KRDMD, TUPRS, KCHOL, THYAO, AKBNK, YATAS ve MAVI hisselerini içermektedir.

Değerleme Yaklaşımı

Değerleme yöntemi olarak çoğunlukla İndirgenmiş Nakit Akımı (İNA) ve Uluslararası Eş Grup Karşılaştırması yöntemleri kullanılırken, Temettü Verimi, Gordon Büyüme Modeli ve Yenileme Değeri metodu da uygun olan durumlarda kullanılmaktadır. Oyak Yatırım Menkul Değerler A.Ş.’nin Araştırma Bölümü analistleri, değerlemelerinde tek bir yönteme bağlı kalabilecekleri gibi; kendi yorumlarına göre, çeşitli ağırlıklandırmalar yaparak birden çok değerleme yöntemini de bir arada kullanabilmektedirler. BİST100’ün “Beklenen Piyasa Getirisi”, araştırma kapsamındaki şirketlerin, halka açıklık oranlarına karşılık gelen piyasa değerleri üzerinden bulunan hedef getirilere göre hesaplanmaktadır. Oyak Yatırım Menkul Değerler A.Ş.’nin araştırma kapsamındaki şirketlerin piyasa değeri, yaklaşık olarak BİST’nin toplam piyasa değerinin %80’ine karşılık gelmektedir.

Derecelendirme Metodolojisi

Oyak Yatırım Menkul Değerler A.Ş, araştırma kapsamındaki her şirketi aşağıdaki kriterlere göre derecelendirmektedir:

Bir hissenin hedef değeri, performans dönemimiz olan 12 aylık süre sonunda, analistin ulaşmasını beklediği değeri ifade eder. Hedef getirisi, 12 aylık dönem sonundaki “Beklenen Piyasa Getirisi”nin en az %10 üzerinde olan hisselere ENDEKSİN ÜZERİNDE GETİRİ tavsiyesi verilir. Hedef getirisi “Beklenen Piyasa Getirisi”nin %10’unundan az olan hisselere ENDEKSİN ALTINDA GETİRİ tavsiyesi verilirken; ENDEKSE PARALEL tavsiyesi ise, hedef getirisi ile Beklenen Piyasa Getirisi arasında +/- %10’luk bant içerisinde kalan hisselere verilen öneridir.

Oyak Yatırım Menkul Değerler A.Ş. analistleri, şirketlerle ilgili gelişmelere paralel olarak değerlemelerini gözden geçirir ve gerekli görüldüğü anlarda hisselerle ilgili tavsiyelerini değiştirebilirler. Bununla beraber, bazı zamanlarda, bir hissenin hedef getirisi, fiyatlardaki dalgalanmalara bağlı olarak, öngördüğümüz derecelendirme aralıklarının dışına çıkabilir. Bu gibi durumlarda, analist tavsiyesini değiştirmeyebilir.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

OYAK Yatırım