Borsa

Doç. Dr. Evren Bolgün : Tasarruf Sahipleri Cezalandırılarak Tasarruflar Nasıl Artacak?

Birkaç gün önce TÜİK finansal yatırım araçlarının reel getiri oranları başlıklı aylık bazda yayınlamakta olduğu bülteni kamuoyu ile paylaştı. Ocak…

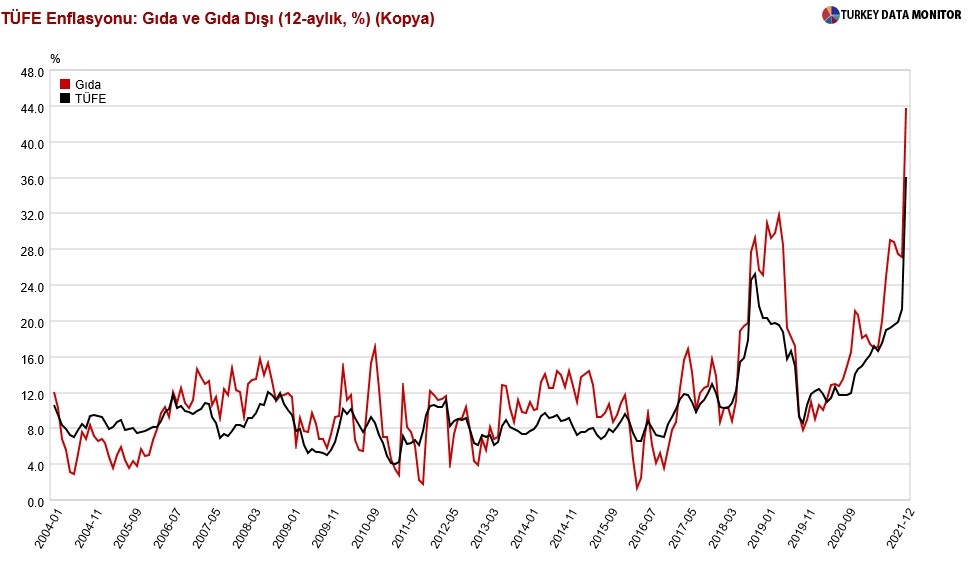

Birkaç gün önce TÜİK finansal yatırım araçlarının reel getiri oranları başlıklı aylık bazda yayınlamakta olduğu bülteni kamuoyu ile paylaştı. Ocak 2022 ay sonuna kadarki verileri içeren bülten, 1 yıl kadar geriye dönük bir şekilde finansal araçlarının enflasyondan arındırılmış bir şekilde performanslarını göstermektedir. Aralık 2021’de gerçekleşen %13.58’lik TÜFE’nin üzerine Ocak ayında da %11.10 seviyesinde bir TÜFE oranı ile karşı karşıya kalmıştık. Son 2 aydır devam eden çift haneli aylık enflasyon rakamlarının ardından doğal olarak yatırım enstrümanları da enflasyondan arındırıldığında reel bir getiri sağlamak imkansıza yakın bir hal almıştır.

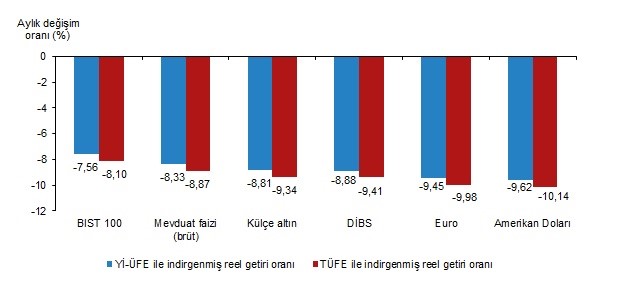

Yatırım araçlarının ocak ayı performanslarına baktığımızda, TÜFE ile indirgendiğinde Mevduat Faizi (brüt) %8,87, Külçe Altın %9,34, DİBS %9,41, Euro %9,98 ve Amerikan Doları %10,14 oranlarında yatırımcısına kaybettirmiş oldu. Geçtiğimiz ay Borsa, Mevduat Faizi, Külçe Altın, Devlet İç Borçlanma Senetleri, Euro ve Amerikan Doları şeklinde tüm finansal ürünlerde %8 ile %10 arasındaki kayıplar 1 aylık enflasyon karşısında ana para erimesinin uzun süre sürdürülebilir bir yatırım ortamı olmadığını işaret etmektedir.

Finansal Yatırım Araçlarınn Aylık Reel Getiri Oranları, Ocak 2022

Hadiseye sadece ocak ayı için bakarak canım 1 ay da nedir ki? Ertesi ay zaten geçecektir diyerek geçiştirilecek bir ekonomik durum içerisinde değiliz. 1980 darbesinden sonra 1983 yılında tek başına iktidarı askerlerden devr alarak 1991 yılına kadar tek başına iktidarda kalan ANAP partisinin lideri Özal’lı yıllarda tasarruf sahipleri açısından bizlere benzer hataların tekrar gündeme geldiğini göstermektedir.

DipNot: “1987 yılı sonunda enflasyonun hızlanması ile reel faiz oranları negatife dönüşmüş, mevduatların artış hızı düşmüş ve Türk Lirası’ndan kaçışla ile yabancı para talebi önemli ölçüde artmıştır. Bu gelişmeler sonucunda 1988 yılı başında para politikasının etkinliği önemli ölçüde azalmıştır. Söz konusu gelişmelerin bertaraf edilmesi amacıyla Şubat 1988’de bir dizi ekonomik tedbirler alınmış ve bu çerçevede vadeli ve vadesiz mevduata uygulanan faizler yükseltilerek tasarrufların tekrar bankacılık sistemine yönlendirilmesine çalışılmıştır. Negatif reel getirili banka mevduatlarının yüksek enflasyon karşısında erimesi neticesinde vatandaşlar hızlıca yüksek faiz vermeyi taahhüt eden bankerlere hücum etmiştir.” (Nadir İmamoğlu, Türkiye’de Faiz Politikası, Y.Lisans Tezi,1991)

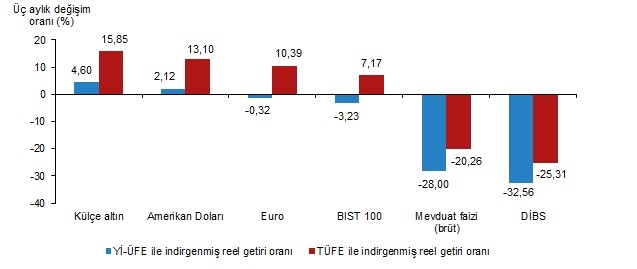

Yatırım araçlarının son 3 aylık reel getiri oranlarına da baktığımızda karşımıza TL cinsi yatırım enstrümanlarına yatırım yapanlar açısından benzer bir durum çıkmaktadır. Külçe altın, üç aylık değerlendirmede; TÜFE ile indirgendiğinde, %15,85 oranında yatırımcısına en yüksek reel getiri sağlayan yatırım aracı olurken; DİBS, TÜFE ile indirgendiğinde, %25,31 oranında yatırımcısına en çok kaybettiren yatırım aracı olmuştur. Böylece Mevduat yatırımcısı da son 3 aylık reel getiri de-%20,26 ile kayıp sıralamasında ikinci sırayı almış olmuştur.

Finansal Yatırım Araçlarının 3 Aylık Reel Getiri Oranları, Ocak 2022

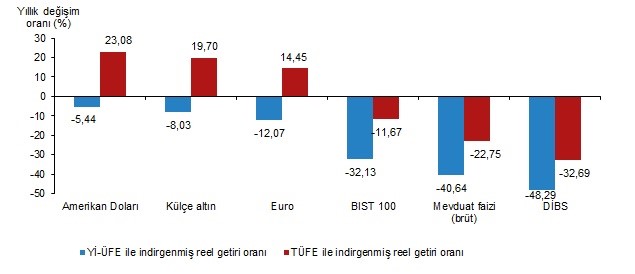

İktidarın izlemekte olduğu gayri iktisadi ekonomi politikaları neticesinde çıkan tüm bu resimler vade dilimini geriye dönük 6 ay veya 1 yıl şeklinde uzattığımızda da değişmemektedir. Özellikle geçmişe kayıt düşmek adına son 1 yıllık dönemde gerçekleşen yıllık reel getiri oranlarına bakmakta yarar var. Yıllık performans değerlendirmesinde TÜFE ile indirgendiğinde, Külçe Altın %19,70 ve Euro %14,45 oranlarında yatırımcısına kazandırırken; BIST 100 endeksi %11,67, Mevduat Faizi (brüt) %22,75 ve DİBS %32,69 oranlarında yatırımcısına kaybettirmiştir.

Finansal Yatırım Araçlarının 1 Yıllık Reel Getiri Oranları, Ocak 2022

BDDK’nın 4 Şubat itibarıyla yayınlamış olduğu haftalık bültenine göre Türkiye’de 1.908.677 (Milyon TL) tutarında toplam mevduat bulunmaktadır. Bu mevduat toplamının 1 Trilyon TL’si Gerçek Kişilerde, 613 Milyar TL’si Ticari Kuruluşlar yani şirketlerde, 208 Milyar TL’si de Resmi Kamu Kuruluşlarda bulunmaktadır. TUİK tarafından açıklanan veriler uyarınca son 1 yıl içerisinde TL cinsi mevduat yapmış olan yatırımcılar yükselen enflasyon karşısında anaparalarının yaklaşık dörtte birini kaybetmiş, devlet iç borçlanma senetleri üzerinden (iskontolu bono, sabit faizli tahviller) yatırım yapmış olanlar da anaparalarının üçte birinden fazlasını enflasyon vergisi şeklinde devlete geri vermiş durumdadır. İşin daha da dramatik olan tarafı ise, son 1 yıl içerisinde dövize yatırım yapmayarak TL Mevduat faizinde kalmış olan yatırımcıların anaparaları TL bazında %50’ye yakın erimiş durumdadır. Bu kadar kısa bir süre içerisinde bu kadar şiddetli enflasyon vergisini devletin vatandaşlarına sunmuş olmasının sonucu olarak da doğal olarak vatandaşlar yılın özellikle son çeyreğinde döviz ve döviz cinsi fiyatlanan altın, gayrimenkul, ithal araç gibi yatırım enstrümanlarına doğru tercihlerini değiştirmiş olmuştur.

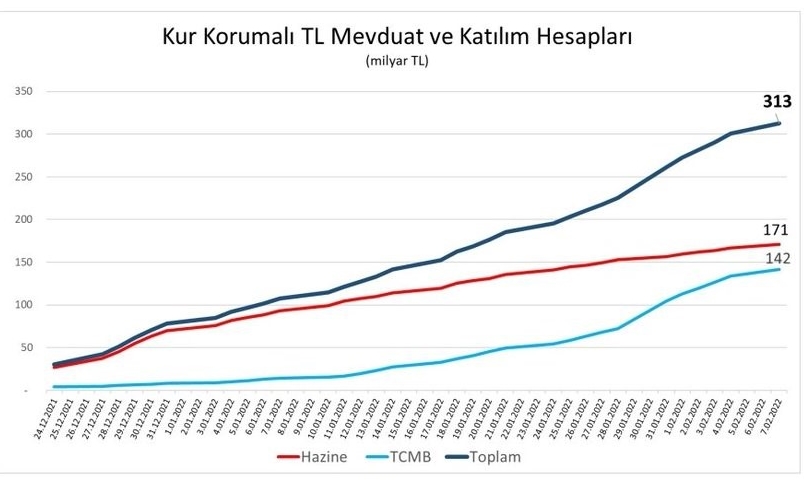

Malum hızla artan döviz kurları karşısında yaşadığımız kur-enflasyon sarmalından çıkabilmek üzere iktidar bu seferde 20 Aralık 2021 tarihinden itibaren geçerli olan şartlı dövize endeksli mevduat ürününü piyasa sürdü. Geçtiğimiz 7 hafta içerisinde kur oynaklığının %90’lardan %10 seviyelerine kadar tek yönde hızlı bir şekilde (burada da bir anomali söz konusudur!) düşürmekte başarılı olan yaklaşım sonrasında birkaç kritik noktaya dikkat çekmekte yarar var.

Öncelikle getirilen yaklaşım 11 Ocak’ta vatandaşların döviz tevdiat hesaplarından kur korumalı mevduat hesabına (KKM) geçiş noktasında beklenen bir talebi doğurmadığını göstermektedir. Ancak 11 Ocak günü itibarıyle sisteme şirketler ve kurumlar nezdinde KKM Vadeli TL hesabı açabileceğine dair TCMB tarafından getirilen vergi istisnası soslu açıklama neticesinde 7 Şubat itibarıyla toplamda $11 Milyara yakın bir tutarın DTH hesaplarından KKM hesaplarına (142 Milyar TL) geçtiğini göstermektedir. Mevcut TL Mevduat hesaplarından da KKM hesaplarına geçen 171 Milyar TL tutarındaki yatırımcının da potansiyel olarak $12,7 Milyara yakın bir miktarın bu sistem olmasaydı döviz yatırımına geçiş potansiyeli taşıdığını göstermektedir.

Döviz kurunu 20 Aralık sonrasında doğrudan veya dolaylı yöntemlerle 18.40 seviyesinden 10.25 seviyesine kadar (23 Aralık güniçi) düşürme başarısını göstermiş olmamıza karşılık ocak başından itibaren uyguladığımız örtük sabitimsi kur sistemi ile (%100 yerli ve milli bir uygulamadır!) $/TL kurunu 13,45-13,65 seviyelerinde tutmaya gayret etmekteyiz. Benzer uygulamayı Mayıs-Temmuz 2020 tarihleri arasında $/TL kurunu 6,80-6,90 arasında tutmaya çalışarak da vermiştik.

Mart sonundan itibaren KKM ürününü tercih eden bireysel mevduat yatırımcılarına döviz kurunu sabitimsi bir şekilde tutarak yıllık %17 mevduat faizi dışında cansiperane bir şekilde kur değerlenmesi getirisi sunmamaya gayret sarf ediyoruz. Peki yaşanan yüksek enflasyon karşısında hızla eriyen anapara ve mevduat faiz getirisi ne olacaktır?

Aralık ayında %13.58, ocak ayında %11,10 ve Şubat-Mayıs arasında aşacak olan TÜFE enflasyonu 2021 yılındaki toplamın üzerinde geleceği için enflasyon önümüzdeki aylarda yükselmeye devam edecektir. KKM ürünü tercih ederek parasını minimum 3 aylık %4.25 mevduat faiz getirisi ile bağlamış olan vatandaşların Mart sonundan itibaren vadeleri gelmeye başladıkça, Aralık 2021’den itibaren yaşanan ve daha da yaşanacak olan önümüzdeki aylardaki birikimli enflasyonun %35 (Aralık21-Mayıs22) seviyelerine yükselmesi ile mudiler çok ciddi ölçüde enflasyon karşısında ezildiklerini hissetmeye başlayacaktır. Ayrıca 20 Aralık tarihinden bugüne kadar $/TL ortalamasının 13,45 düzeyinde olması sebebiyle KKM yatırımcının dolar dönüşüm maliyetinin kendilerini 14,02 seviyelerine kadar korumakta olduğunu unutmamak gerekiyor.

Literatüre göz attığımızda, negatif faiz oranının ilk kez 19.y.y.’ın sonlarına doğru Alman İktisatçı Silvio Gessel tarafından öne sürülmüş olduğunu görüyoruz. Gessel’e göre negatif faiz oranı, parayı elde bulundurmaktan dolayı ödenen bir vergidir (Mankiw, 2009). Özellikle finansal sıkıntı ve stres dönemlerinde insanlar parayı borç vermek yerine ellerinde tutmayı tercih etmektedirler. Gessel, insanların nakdi ellerinde tutmalarını önlemek için, paranın belirli bir süre sonunda (vade) değersiz hale dönüşeceği bir senet veya değerli bir kâğıt olmasını önermiştir. John Maynard Keynes de, Gessel’e benzer şekilde negatif faiz oranını para taşımanın veya elde bulundurmanın bir vergisi olarak nitelemiştir. (Mankiw, 2009) Daha sonraları, FED (ABD Merkez Bankası) uzmanı ve akademisyen Marvin Goodfriend (1999), negatif faiz oranını para bulundurmanın bir vergisi olarak nitelemiş, paranın üzerine manyetik bir şerit geçirilerek, kişinin parayı taşıdığı süreye göre manyetik şeridin bir cihaz tarafından okutulduktan sonra taşıma vergisinin kesilmesini önermiştir. (McCullagh, 1999)

Negatif faiz oranı uygulaması ile ilgili verilen örnekler oldukça sıra dışı olması nedeniyle dikkat çekicidir. (European Central Bank, 2014) Bu konuda yapılan tartışmalarda iki sorun ortaya konmuştur. Bunlardan birincisi, negatif faiz oranı politikasının yalnızca ekonomik canlılığın oldukça zayıf ve daha önce faiz oranı seviyesini sıfır düzeye düşürmüş ekonomilerde olabileceği belirtilmiştir. Bu dönemlerde kredi talep edenlerin kredi değerliğinin ölçülmesi oldukça güç olacaktır. Ayrıca bu dönemlerde bankaların verecekleri kredi miktarını artırmaları da ayrı bir sorun haline gelmektedir. İkinci bir sorun da, negatif faiz oranı finansal durgunluğa çare olarak verilecek krediler yoluyla sağlanacak finansal genişleme dönemlerinde bankalarda uygulanan bir vergi olarak yorumlanmaktadır.

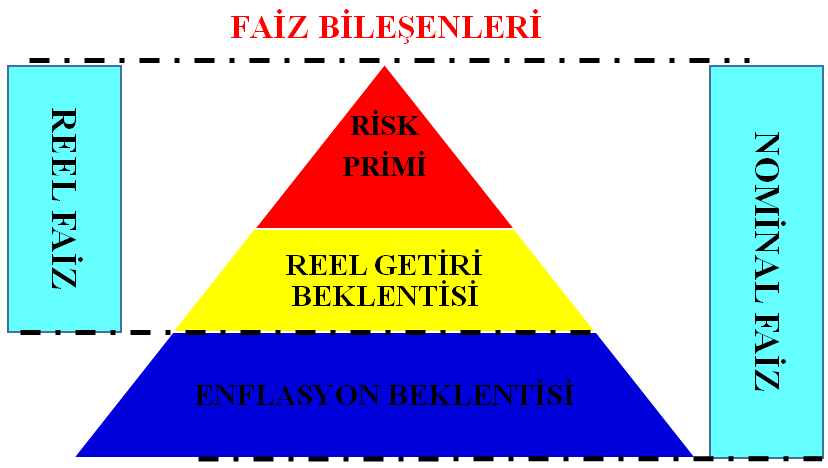

Bir ülkede faizin bileşenlerine baktığımızda karşımıza en temel düzeyde ileriye dönük enflasyon beklentisi (1 yıl-2 yıl), reel getiri beklentisi (GOÜ’lerde ortalama %2-%3) ve son olarak risk primin çıktığını görüyoruz. Risk primi de ülkelerin gelişmiş ve gelişmekte olan ülke ayrımı şeklinde kısa, orta, uzun vadeli kredi temerrüt takas primleri (CDS) üzerinden türetilerek oluşturulan bir miktarı bize vermektedir.

Faizin bileşenlerini bu şekilde ayrıştırdıktan sonra Türkiye açısından 1 yıla kadarlık dönem içerisinde faizin ne olması gerektiğini bulabiliriz. TCMB’nin en son Şubat 2022 döneminde yayınladığı piyasa katılımcıları anketine göre 12 ay sonrası TÜFE beklentisi %24,83 düzeyindedir. Reel getiri miktarı ise, çok değişmekle birlikte 2002-2022 yılları arasındaki 20 yıllık ortalama olan %2,40 değerini baz alabiliriz. (Maksimum Reel Faiz %17,88, Maksimum Negatif Reel Faiz -%22,08) Risk primi için ise, Türkiye’nin 1 yıllık ülke risk primi olan %4,66 değerini referans olarak alabiliriz. Tüm bu değerleri topladığımızda ise, %31,89 düzeyinde 1 yıllık faiz seviyesi karşımıza çıkmaktadır. Konuya bu perspektiften yaklaştığımızda bugün itibarıyla Türkiye’de 1 yıllık piyasa faizlerinin yaklaşık %32 seviyelerinde olması gerekmektedir. Peki piyasada 1 yıllık bono faizi nedir? “%18,84” Mevduat faizleri ortalama nedir? “%17-%18”

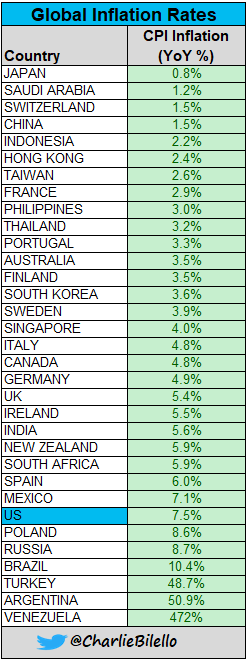

Son 20 yıldır yaşamadığımız bu resim iktidarın geçen sene bilinçli olarak yapmış olduğu düşük faiz, yüksek kur ve faiz sebep enflasyon sonuç söylemi ile izlediği geleneksel olmayan ekonomi politikaların bir sonucudur. Hiçbir başka yerde bir suçlu aramaya gerek yoktur. Artık 5-6 yıl geriye giderek aynı şeyleri yaparak farklı sonuçları beklemek düşüncesinin aptallıktır denilmesine de gerek yoktur. Zira hükümet geçen sene bilinçli bir tercih yapmıştır ve bu tercih doğrultusunda enflasyonumuz Venezüella ve Arjantin’den sonra Dünya’nın en yüksek 3.ülkesi sıralamasına yükselmiştir. Vatandaşların alım güçleri esasında yıllardır geriye gitmekteydi ancak son 6 ayda yaşanan hızda bir alım gücü gerilemesini 2002’den bugüne kadar hiç yaşamamıştık.

İktisat bilimi sosyal bir bilim olması sebebi ile kendi yaşantımda da birçok kez dile getirdiğim gibi, “Her Tercih Bir Vazgeçişi İçerir”. Geçen sene iktidar aldığı ekonomik kararlar ile vatandaşlarının alım güçlerini hızlı bir şekilde düşürmeyi tercih etmiştir. Yılbaşı’nda asgari ücrete yapılan %50 zam bu gerçeği değiştirmemektedir. Aralık-Mayıs döneminde yapılan zammın en az %35’i geri alınmış olacaktır. Yani yılın ikinci yarısında sabit gelirli çalışanlar, emekliler, memurlar, işçiler, öğrenciler, ev hanımları,.vs. Kısaca toplumun büyük bir çoğunluğunun satın alma gücü hızla erimeye devam edecektir.

Peki geçen seneden itibaren siyasi otorite tarafından ifade edilen düşüş faiz, yüksek kur, yüksek ihracat, düşük cari açık söylemlerinde tasarrufları nereye yerleştireceğiz? Faiz oranının temel bileşenlerini açıkladım. Faiz oranları enflasyon, Merkez bankası para politikası uygulamaları, FED, Avrupa Merkez Bankası,..vs para politikaları, Bütçe Açığı, Ödemeler Dengesi Açığı, Ekonomik Konjonktür gibi birçok değişkenden birlikte etkilenmektedir. Piyasada oluşacak olan şeffaf (müdahalesiz) faiz oranları Tasarruf Hacmini belirlemektedir. Ekonomide değişen tasarruf hacmi ise, Yatırım Hacmini etkilemektedir. Yatırım hacmi değişimi sayesinde de Ekonomi Büyümenin bir bölümü gerçekleşmektedir. Türkiye’nin 1923-2020 arasındaki ortalama %4,8’lik büyümesinin üzerine çıkabilmesi için tasarruf miktarını yükseltmesi gerektiği çok açıktır.

Sonuç olarak halihazırda uygulanan Kur Korumalı Mevduat sisteminin uzun dönemde sürdürülebilirliğinin olmadığını düşünüyorum. Seçime kadar ekonomik ortam izin verirse erken veya zamanında (18 Haziran 2023) sadece döviz kuru artışının önüne geçilmeye çalışılmaktadır. Ancak yaşanmakta olan enflasyon şoku sebebiyle sistemin sadece olası kur artışlarına karşılık vatandaşları koruduğunu fakat yaşanan şiddetli enflasyon ve bundan sonrasında yaşanacak olan daha az şiddetli enflasyon karşısında herhangi bir koruma aracının öne sürülmemiş olması sebebi ile kamu dengesi üzerine uzun dönemde belirgin bir yük getireceği çok açıktır.

Uzun dönemde negatif faiz oranı uygulanmasının tasarruflar üzerinde BELİRGİN ölçüde azaltıcı bir etki yaratması getirilerin çekiciliğini kaybetmesine sebep olabilecek ve TL mevduat artış hızında aşağı yönlü bir hareket etkisi oluşturabilecektir. TL Mevduat faizlerinin de düşmesi ile birlikte, mevduat sahibinin sürekli enflasyon karşısında kaybı olabilecektir. Bu durumda da negatif faizin yaygınlaşması yerli tasarruf sahiplerini yabancı para veya döviz ve dövize endeksli tahvillere, enflasyona endeksli tahvillere, kıymetli metallere yatırım yapmaya zorlayabilecektir.

Türk Lirası mevduat faizleri inerek uzun süre düşük seviyelerde kaldığında ve hatta bugünkü gibi negatif reel getiriye sahip olduğunda yatırımcılar, para dışı finansal varlıklara yönelerek hisse senedi ve menkul kıymetlere yatırım yapabileceklerdir. (Yıldırım, 2013:1) Böyle bir durumda gayrimenkul ve emlak sektörüne eğilimler artabilecek ve bu sektördeki fiyatların fiktif bir şekilde aşırı şişmesine sebep olabilecektir.

Türkiye gibi yabancı yatırımlara ve yabancı para akışına ihtiyaç duyan ülkelerde reel faizlerin gittikçe düşmesi, ülkeye gelebilecek portföy yatırımlarının bir süre sonra reel faizin daha yüksek olduğu başka ülkelere kaymasına yol açabilecektir.(Yıldız, 2014:1) Portföy yatırımları veya sıcak para olarak nitelenen; yüksek faiz ve yüksek getirilerden yararlanmak üzere o ülkeye gelen paranın, reel faiz yerine negatif faiz ile değerlenmesi, bu yatırımları caydırabilecek ve cari açığın finansmanında zorluklar yaratabilecektir.

TCMB tarafından uygulanan para politikası (2022 yılında para politikasını da rafa kaldırdığımızı açıkladık!) büyüme odaklı olup hedeflenen büyüme %5 civarlarındadır. İstikrarlı, sürdürülebilir bir büyümenin sağlanması ve hedefin tutturulması ise, çoğu zamanda gerçekleştirilememiştir. Büyümeyi yıllardır KGF’ler ile teşviklendirerek önceliklendirmemiz neticesinde diğer önemli hedef olan enflasyonla mücadele hep ikinci planda bırakılmıştır. Ayrıca geçtiğimiz yıl başından itibaren tasarruf sahiplerine negatif reel faiz verilmesi tasarrufların artmasının önünde büyük bir engel oluşturabilecektir. Ayrıca enflasyon oranı düşmeden faizler düşürüldüğü için, özellikle DTH, Altın, Gayrimenkul,.vs gibi varlıklara yatırım yapmış tüketiciler tasarruf yerine tüketimi tercih edeceğinden tüketim artacak ve yüksek enflasyon ve cari açık riski oluşabilecektir.

Negatif faiz oranının neden olabileceği diğer bir gelişme ise, piyasalarda spekülatif işlem yapma eğiliminin aratabileceğidir. Son dönemdeki BİST ve Vadeli İşlemler Borsasındaki işlemler bu kısma güzel bir örnek olarak verilebilir. Faize dayanan yatırım araçlarının enflasyona karşı yatırımcısını koruyamaması, yatırımcıları spekülasyon güdüsüyle işlem yapma eğilimlerini artabilecek ve portföylerin satın alma gücünün zayıflamaması amacıyla artan bir risk alma eğilimi söz konusu olabilecektir. Nitekim, piyasalarda artan risk iştahıyla vurgulanan spekülatif yatırım ortamının önemli bir potansiyel sonucu, ülkede finansal stabilizasyonun kaybolabileceği olasıdır (Ceylan, 2014).

Türkiye için negatif seviyede faiz oranının uygulanması; gelişmekte olan ülkelerde olduğu gibi orta/uzun dönemdeki ortalama enflasyonu %3-%4 seviyesine yaklaştıramadıkça (Örneğin Türkiye için %5-%6) uygulanması oldukça zordur. Yüksek negatif reel faizin yaşandığı ülkemizde, negatif veya sıfır seviyesinde nominal faiz oranının uygulanması; tasarrufların, yatırımların ve dolayısıyla büyümenin önünde engel olacak ve işsizlik oranı artacaktır. Bir taraftan tasarrufların ve yatırımların arttırılması gerekirken, diğer taraftan yüksek faiz oranı nedeniyle sıcak paranın yarattığı olumsuzlukları önlemek ciddi bir ikilem yaratmaktadır.

Kaynaklar

- Yaşar Köse, Murat Atik, Bülent Yılmaz, Türkiye’de Negatif Faiz Oranının Uygulanabilirliği ve Analitik Olarak İncelenmesi, Finansal Araştırmalar ve Çalışmalar Dergisi, Sayı:13,2015

- Yılmaz Aydın, Keynes’in Parasal Faiz Teorisi, Trakya Üniversitesi Sosyal Bilimler Dergisi, Haziran 2015