Borsa

Halk Yatırım’dan Erdemir için finansal görünüm değerlendirmesi

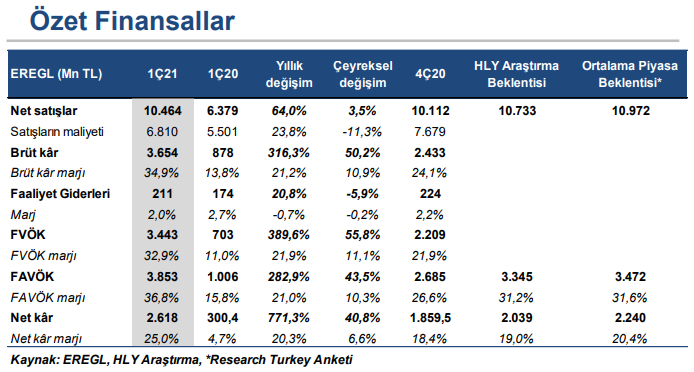

Erdemir, yılın ilk çeyreğinde, ortalama piyasa beklentisi olan 2.240 milyon TL’nin %16,9, bizim beklentimiz olan 2.039 milyon TL’nin de %28,4 üzerinde, yıllık bazda 7 kattan fazla artışla 2.618 milyon TL net kar açıkladı...

Beklentilerin üzerinde açıklanan net kar

Erdemir, yılın ilk çeyreğinde, ortalama piyasa beklentisi olan 2.240 milyon TL’nin %16,9, bizim beklentimiz olan 2.039 milyon TL’nin de %28,4 üzerinde, yıllık bazda 7 kattan fazla artışla 2.618 milyon TL net kar açıkladı. Beklentimizin üzerinde açıklanan net kârda, tahminimizin üzerinde gerçekleşen operasyonel kar etkili oldu.

Satış gelirleri yıllık bazda %64,0 artış gösterdi

Yılın ilk çeyreğinde net satış gelirleri, bizim beklentimizin %2,5, ortalama piyasa beklentisinin de %4,6 altında, yıllık %64,0 artış ile 10.464 milyon TL seviyesinde gerçekleşti. Yıllık bazda artış gösteren satış gelirlerinde, artan satış hacmi ve birim fiyatlar etkili oldu. Toplam ürün satışları yılın ilk çeyreğinde, yıllık %4,6 artış ile 2,01 milyon ton seviyesinde gerçekleşti. Alt kırılımında ise, yurt içi satışlar yıllık %5, yurt dışı satışlar da yıllık %2 artış gösterdi.

FAVÖK beklentilerin üzerinde

FAVÖK 1Ç21’de bizim beklentimiz olan 3.345 milyon TL’nin %15,2, ortalama piyasa beklentisi olan 3.472 milyon TL’nin de %11,0 üzerinde, yıllık %282,9 artışla 3.853 milyon TL seviyesinde gerçekleşti. FAVÖK marjı ise, yıllık 21,0 puan artış ile %36,8 olarak gerçekleşti. 1Ç20’de 95 dolar olan ton başına FAVÖK 1Ç21’de 250 dolar seviyesine yükseldi.

Net finansman geliri net karı destekledi

Operasyonel olmayan tarafta ise, 25,7 milyon TL’lik esas faaliyetlerden net diğer gelir, çoğunlukla kur farkı ve faiz geliri kaynaklı 581,3 milyon TL seviyesinde kaydedilen net finansman geliri ve geçen senenin aynı dönemine kıyasla gerileyen efektif vergi oranı net karı destekledi. 1Ç20’de %64,2 seviyesinde bulunan efektif vergi oranı 1Ç21’de %32,9’a geriledi.

Tavsiyemizi AL olarak sürdürüyoruz

İlk çeyrek finansal sonuçlarının operasyonel performansın beklentilerin üzerinde gelmesi dolayısıyla hisse performansı üzerinde etkisinin ‘pozitif’ olacağını düşünüyoruz. Sonuçların ardından, makro tahminlerimiz ile çelik ve ham madde fiyatlarına yönelik varsayımlarımızda değişikliğe ek olarak benzer şirket çarpanı modelimizi de güncellememiz neticesinde, Ereğli Demir Çelik için 12-aylık hedef fiyatımızı 19,45 TL’den 25,00 TL’ye yükseltiyor; tavsiyemizi de AL olarak sürdürüyoruz.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Halk Yatırım