Döviz

IMF: ABD uzun vadeli tahvil faizlerindeki yükselişi anlamak

Uzun vadeli ABD tahvil faiz oranlarındaki artış küresel makro-finansal endişelerin odağı haline geldi. Gösterge 10 yıllık tahvilin nominal getirisi yıl…

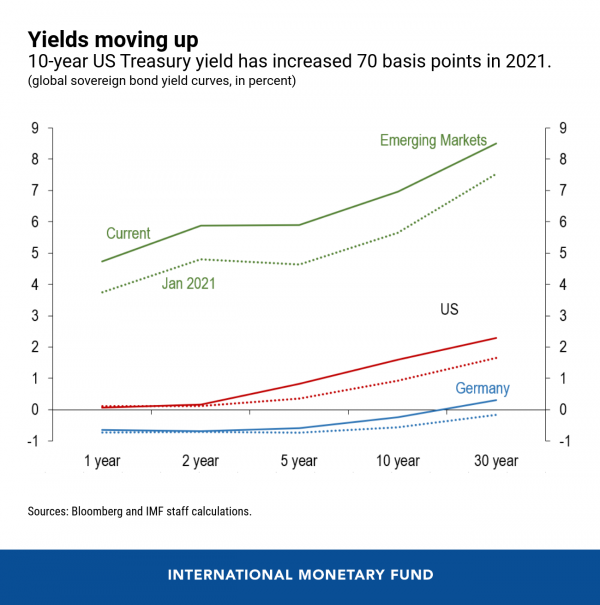

Uzun vadeli ABD tahvil faiz oranlarındaki artış küresel makro-finansal endişelerin odağı haline geldi. Gösterge 10 yıllık tahvilin nominal getirisi yıl başından bu yana yaklaşık 70 baz puan arttı. Bu, kısmen güçlü mali destek ve COVID-19 krizinden toparlanmanın ortasında iyileşen bir ABD ekonomik görünümünü yansıtıyor. Bu yüzden bir artış beklenebilir. Ancak yatırımcıların mali pozisyona ilişkin endişeleri ve ekonomi ve politika görünümüne ilişkin belirsizlik gibi diğer faktörler de hızlı artışta rol oynuyor.

ABD tahvilleri sabit getirili fiyatlamaların temelini oluşturduğundan ve dünyadaki hemen hemen her varlığı etkilediğinden, hızlı ve kalıcı bir verim artışı riskin yeniden fiyatlamasına ve finansal koşullarda daha geniş bir sıkılaşmaya neden olabilir, gelişmekte olan piyasalarda türbülansı tetikleyebilir ve devam eden ekonomik toparlanmayı sekteye uğratabilir. Bu blogda, politika yapıcıların ve piyasa katılımcılarının faiz oranı görünümünü ve katılımcı risklerini değerlendirmelerine yardımcı olmak için Hazine verimini yönlendiren temel faktörlere odaklanacağız.

Faiz yükselişini anlamak

10 yıllık ABD Hazinesi’nin getirisi farklı unsurları yansıtıyor. Beklenen ekonomik büyümeyi yansıtan reel Hazine getirisinin yanı sıra, yatırımcıların gelecekteki enflasyon beklentilerinin bir ölçüsü olan enflasyon başa baş oranı da faizin içinde. Reel getiri artı başa baş enflasyon bize nominal oranı veriyor.

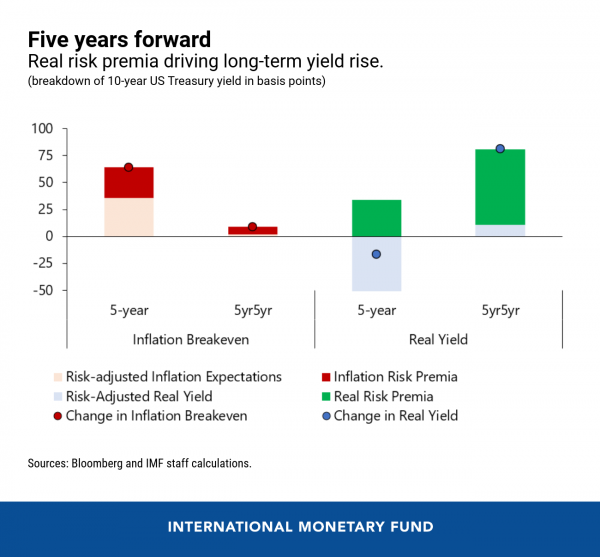

Daha da önemlisi, başa baş oranları ve reel getiriler sadece enflasyon ve büyümenin mevcut piyasa beklentilerini temsil etmiyor. Ayrıca, yatırımcıların her iki unsurla ilgili riskleri taşımaları için ihtiyaç duydukları tazminatı da içermekte. Enflasyon risk primi gelecekteki enflasyon belirsizliği ile ilgili. Ve reel getiri, faiz oranlarının gelecekteki yolu ve ekonomik görünüm hakkındaki belirsizliği yansıtan gerçek bir risk primi bileşeni içerir. Genellikle vade primi olarak adlandırılan ikilinin toplamı, yatırımcıların Hazine menkul kıymetlerine gömülü faiz oranı riskini taşımak için ihtiyaç duyduğu tazminatı temsil eder.

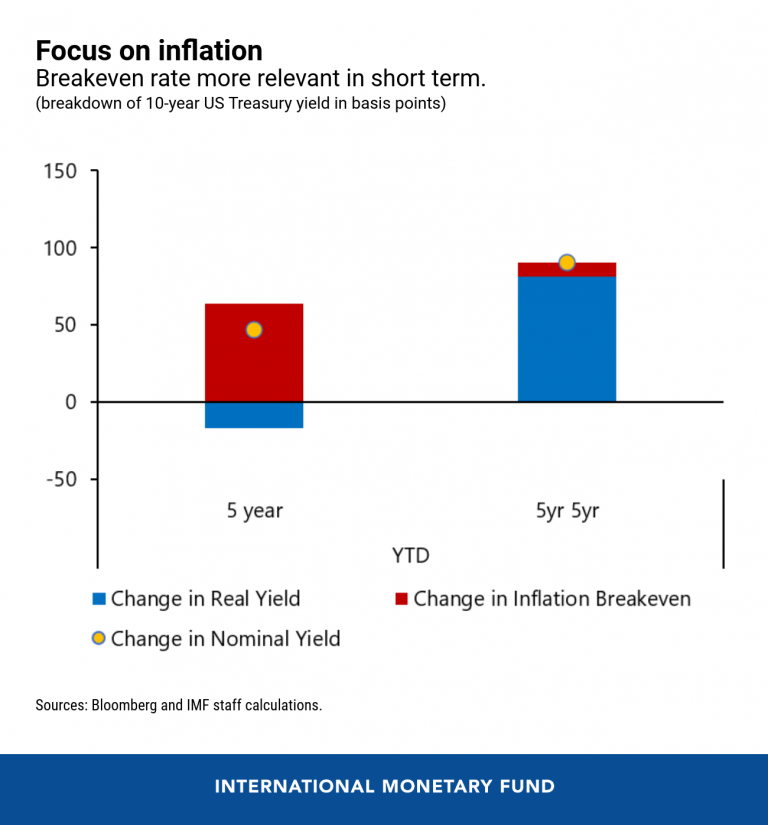

Buna ek olarak, 10 yıllık verim iki farklı zaman ufkuna ayrılabilir, çünkü kısa ve uzun vadede farklı faktörler iş başında olabilir: 5 yıllık verim ve piyasaların tahvilin 10 yıllık vadesinin ikinci yarısını kapsayan “5 yıllık-5 yıl vadeli” olarak adlandırdığı durum.

5 yıllık faizdeki son artış, kısa vadeli başa baş enflasyonundaki dik artıştan kaynaklanmakta. Bu durum, küresel ekonomik toparlanma sayesinde emtia fiyatlarındaki artışla ve Fed’in tam istihdam ve fiyat istikrarı hedeflerine ulaşmak için destekleyici para politikası duruşunu sürdürme niyetini açıklamasıyla paralel gelişmekte.

Buna karşın, 5 yıllık-5 yıl vadeli dönemdeki artış öncelikle reel getirideki keskin artışa bağlı olarak, daha uzun vadeli başa baş enflasyonlarının çıpalanmasıyla büyüme görünümünde bir iyileşmeye işaret ediyor.

Tüm bunları bir araya getirince, 5 yıllık enflasyon başa başındaki artış, hem beklenen enflasyon hem de enflasyon riski primindeki artışı yansıtıyor. Bu arada, uzun vadeli reel getirideki keskin artış öncelikle daha yüksek bir reel risk primi nedeniyle. Bu da, ekonomik ve mali görünümün yanı sıra demografi ve üretkenlik gibi daha uzun vadeli faktörlere ek olarak merkez bankasının varlık alımlarına ilişkin daha fazla belirsizliğe işaret ediyor.

Para politikasına etkileri

ABD merkez bankası bu dinamikleri kontrol etmeli mi yoksa en azından şekillendirmeye çalışmalı mı? Para politikası son derece destekleyici olmaya devam ederken, önümüzdeki yıllarda keskin bir şekilde negatif reel getiri bekleniyor. Esasen sıfırda duran gecelik politika faizi, Fed’in enflasyonun bir süre için enflasyon hedefini ılımlı bir şekilde aşmasına izin vereceğine dair açıklamasıyla birlikte, yatırımcıların politika oranında en az birkaç yıl boyunca bir artış öngörmemeleri nedeniyle ekonomiye önemli parasal teşvik sağlayacak. Kısa vadeli faiz oranlarının gelecekteki beklenen yolu hakkında dikkatli ve net iletişim, böylece verim eğrisini daha kısa uçta şekillendirmiş oluyor.

Bununla birlikte, verim eğrisinin daha uzun ucu da varlık alımlarından önemli ölçüde etkileniyor. Aslında, ABD’deki ana geleneksel olmayan para politikası aracı olarak varlık alımları, risk priminin sıkıştırılması yoluyla faaliyet göstermekte: riskli varlık fiyatlarını desteklemekte ve daha geniş finansal koşulları kolaylaştırmakta. Bu nedenle, 5 yıllık-5 yıl vadeli ileri ufukta reel risk priminin yükselişi, ABD’deki mali destekle ilgili Hazine arzında beklenen artış dikkate alınarak, varlık alımları için görünümün ve çevresindeki risklerin yeniden değerlendirilmesi olarak yorumlanabilir.

Para politikasının gelecekteki duruşu hakkında ileriye dönük rehberlik, salgın sırasında çok önemli bir rol oynadı. Yatırımcıların görüşünü şekillendiren ileriye dönük yönlendirmenin iki yönü vardır: politika oranlarının yolu ve varlık alımlarıyla ilgili strateji. Kısa vadeli faiz oranlarının yolu iyi anlaşılmış gibi görünse de, piyasa katılımcıları arasında varlık alımlarına ilişkin görünüm hakkında geniş bir görüş yelpazesi bulunuyor. Bu nedenle, politika normalleşme sürecinin başlangıcı yaklaştıktan sonra Fed’in, finansal piyasalarda gereksiz oynaklığı önlemek için gelecekteki varlık alımlarının hızı hakkında net ve iletişim sağlaması çok önemli.

Beklenen güçlü ABD toparlanmasının bir yansıması olan uzun vadeli ABD faizlerindeki kademeli artış sağlıklıdır ve memnuniyetle karşılanmalıdır. Ayrıca, salgının gerektirdiği benzeri görülmemiş politika desteğinin, yükselmiş varlık fiyatları ve artan finansal kırılganlıklar gibi istenmeyen sonuçlarının da kontrol altına alınmasını sağlayacaktır.

IMF’nin temel beklentisi, ABD faizleri daha da yükselse bile, devam eden destekleyici mali koşulların devam edeceği. Bununla birlikte, küresel finansal koşulların sıkılaştırılması bir risk olmaya devam ediyor. Küresel toparlanmanın dengesiz doğası göz önüne alındığında, ABD faizlerindeki hızlı ve ani artışlar dünya genelinde önemli taşmalara, gelişmekte olan piyasalar için finansal koşulların sıkılaşmasına ve toparlanma süreçlerinde düşüşlere neden olabilir.