Dr. Fulya Gürbüz

Vega Portföy: 16-20 Eylül haftasında FED, TCMB, BOE ve BOJ faiz kararlarına odaklanacağız

9-13 Eylül haftasında; Kaynak: tradingeconomics.com, TÜİK, TCMB, Turkey Data Monitor Türkiye’de ekonomi yavaşlamaya devam ediyor, fiyat baskıları sürüyor… Temmuzda perakende…

9-13 Eylül haftasında;

Kaynak: tradingeconomics.com, TÜİK, TCMB, Turkey Data Monitor

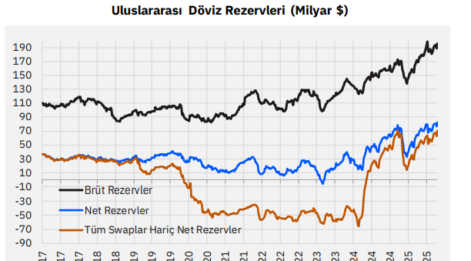

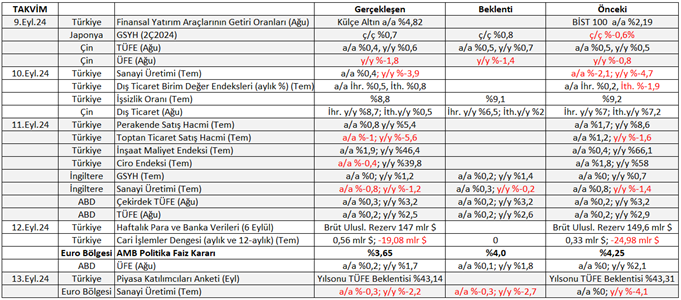

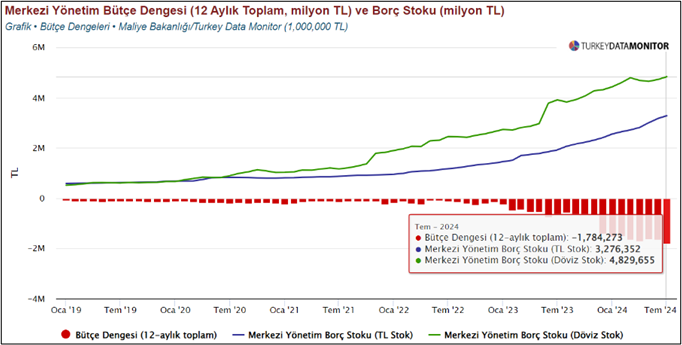

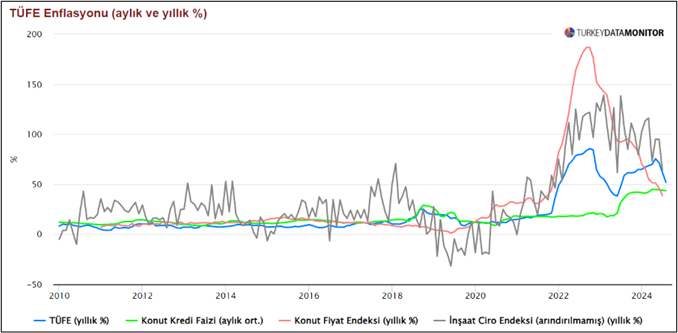

Türkiye’de ekonomi yavaşlamaya devam ediyor, fiyat baskıları sürüyor… Temmuzda perakende satışlar aylık %0,8’e yavaşladı, otomotiv sektörünün desteğiyle sanayi üretimi %0,4 büyüdü, turizmin desteğiyle cari işlemler dengesi 0,6 milyar $ fazla verdi, işsizlik oranı %8,8’e düştü, sanayi, inşaat, ticaret ve hizmet sektörleri toplamında ciro aylık %0,4 düştü, inşaat maliyetlerinde aylık artış %1,9’a hızlandı. 6 Eylül haftasında kredi hacmi ve kredi kart harcamaları yavaşladı. Eylül ayı Piyasa Katılımcıları Anketi sonuçlarına göre 2024 ve 2025 sonu için TÜFE beklentileri sırasıyla %43,14 ve %25,26’ya geriledi. Dolar/TL beklentisi 2024 sonu için 37,16’ya geriledi, 12 ay sonrası için 42,43’e yükseldi.

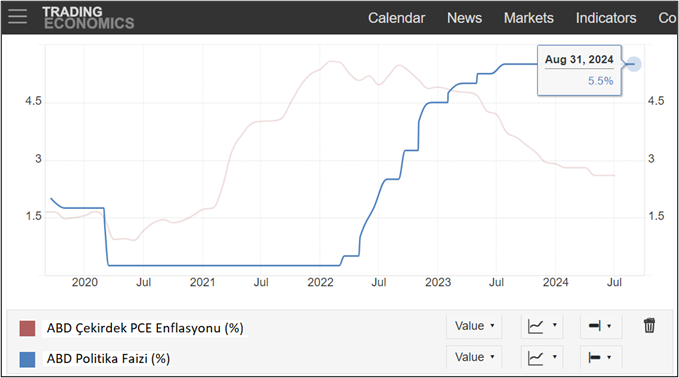

ABD’de enflasyonda karışık sinyaller FED’den 18 Eylül toplantısı için beklentileri ikiye böldü… Çekirdek TÜFE Ağustosta aylık %0,3’e hızlandı, yıllık %3,2 ile değişmedi; manşet TÜFE aylık %0,2 ile değişmedi, yıllık %2,5’e yavaşladı, ÜFE aylık %0,2 artışa hızlandı. Piyasa 25 ve 50 baz puanlık indirim olasılıklarını %50-%50 olarak fiyatlıyor.

Çin’de ekonomide yavaşlama sürdü… Ağustosta sanayi üretimi yıllık %4,5’e, perakende satışlar yıllık %2,1’e yavaşladı, işsizlik oranı %5,3’e yükseldi, konut fiyatlarında düşüş hızlandı.

Avrupa Merkez Bankası politika faizlerini beklenenden daha hızlı düşürdü… 1 hafta vadeli ECB borç verme faizini %3,65’e indirdi, GSYH büyüme tahminlerini 0,1’er yüzde puan aşağı çekti, enflasyon tahminlerini değiştirmedi.

Euro Bölgesinde zayıflık sürdü… Temmuzda sanayi üretimi aylık %0,3 düştü, yıllık daralma %2,2’ye yavaşladı. AMB’den gelen faiz indirimi ekonomiyi hareketlendirecektir.

Japonya ekonomisi hızlandı… 2Ç2024’te GSYH çeyrek bazda %0,7 büyüdü, 1Ç2024 GSYH daralması %0,5’ten %0,6 daralmaya revize edildi.

İngiltere ekonomisini Temmuzda hizmet sektörü destekledi… Temmuzda GSYH önceki aya göre değişmedi, sanayi üretimi aylık %0,8 düştü, işsizlik oranı %4,1’e geriledi, istihdamda artış sürdü.

———————————————————–

16-12 Eylül haftasında; ABD, Türkiye, İngiltere ve Japonya merkez bankaları faiz kararları en önemli başlığı oluşturuyor. Türkiye’de hizmet, enflasyon, bütçe, konut, borç verileri ön plana çıkarken; ABD’de perakende satışlar, sanayi üretimi, konut; Euro Bölgesinde enflasyon ve güven endeksleri ile İngiltere’de enflasyon verileri takip edilecek.

16.Eylül.2024, Pazartesi

Türkiye’de Temmuz ayı Hizmet Üretim Endeksi ve ücretli çalışan istatistikleri ile Ağustos ayı Tarım-ÜFE ve merkezi yönetim bütçe dengesi açıklanacak. Haziranda ücretli çalışan sayısı hafif gerilemiş, hizmet üretimi aylık %1,1 daralmıştı. Merkezi yönetim bütçe açığı Temmuzda 96,8 milyar TL’ye gerilemiş, Tarım-ÜFE aylık %1,7 düşmüştü. Ağustosta akaryakıt fiyatlarında sert artış Tarım-ÜFE’yi yukarı yönlü baskılayabilir.

Kaynak: Turkey Data Monitor

Euro Bölgesinde Temmuz ayı dış ticaret dengesi açıklanacak. Haziranda ithalatın ihracattan daha hızlı düşmesine bağlı olarak dış ticaret fazlası 22,3 milyar Euro’ya yükselmişti.

ABD’de Eylül ayı NY Empire State İmalat Endeksi (eşik 0) açıklanacak. Son 9 aydır aralıksız daralan endeksin Eylülde de gerilemesi bekleniyor.

17.Eylül.2024, Salı

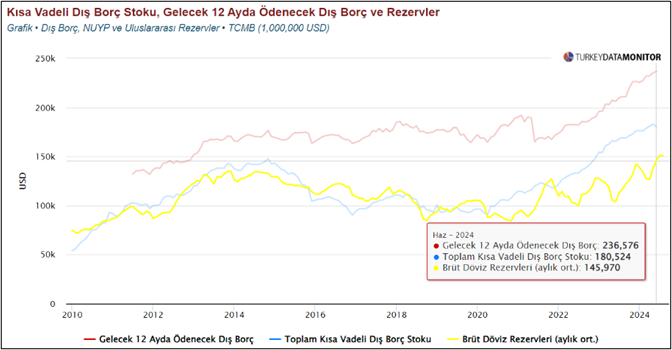

Türkiye’de Ağustos ayı konut satışları ve konut fiyat endeksi ile Temmuz ayı özel sektör yurtdışı kredi borcu açıklanacak. Temmuzda konut satışları son 7 ayın en yükseğini görmüş, konut fiyat artışlarında yavaşlama sürmüştü. Konut kredisi faiz oranlarında düşüşle birlikte yıllık konut fiyat artış hızı TÜFE’den daha hızlı yavaşlarken, maliyetlerin artmaya devam ettiği inşaat sektöründe cironun Temmuzda hızla gerilediğini ekleyelim. Özel sektörün yurtdışı kredi borcu Haziranda 171,1 milyar dolara yükselmişti; borcun %58’i finans dışı sektöre, %35’i bankacılık sektörüne ait.

Kaynak: Turkey Data Monitor

Euro Bölgesi ve Almanya’da ZEW Ekonomik Güven Endeksleri (eşik 0) Temmuz ve Ağustosta iyimser bölgede kalsalar da yüksek faiz oranlarının ve küresel talepte devam eden düşüşün etkisiyle iyimserlik zayıfladı. ECB’nin geçen haftaki faiz indirimi hamlesinin etkisini Ekim anketinde göreceğiz.

ABD’de Eylül ayı NAHB konut piyasası endeksi (eşik 50) Ağustos ayı perakende satışlar ve sanayi üretimi, Temmuz ayı stok büyüklüğü ve 13 Eylül haftası API ham petrol stokları açıklanacak.

18.Eylül.2024, Çarşamba

ABD’de FED faiz kararı açıklanacak. FED faizi düşürecek ancak beklentiler 25 baz puan mı 50 baz puan mı diye ikiye bölünmüş durumda. Karışık gelen veriler sebebiyle 25 baz puan kanadına daha yakınız. 13 Eylül haftasına ilişkin MBA 30-yıl vadeli mortgage faiz oranı (12 Temmuz haftasından bu yana aralıksız düşüyor), mortgage başvuruları (son 3 haftadır aralıksız yükseliyor), EIA ham petrol stok değişimi ile Ağustos ayı inşaat izinleri (zayıflık sürüyor) ve konut başlangıçları (zayıflık sürüyor) açıklanacak.

Kaynak: tradingeconomics.com

Türkiye’de Temmuz ayı kısa vadeli dış borç stoku ve gelecek 12 ayda ödenecek dış borç büyüklüğü açıklanacak. Haziranda kısa vadeli dış borç stoku 180,5 milyar dolara gerilemiş, gelecek 12 ayda ödenecek dış borç büyüklüğü 236,6 milyar dolara yükselmişti.

Kaynak: Turkey Data Monitor

İngiltere ve Euro Bölgesinde Ağustos ayı TÜFE nihai sonuçları açıklanacak.

19.Eylül.2024, Perşembe

Türkiye’de TCMB’nin %50 olan politika faizini değiştirmemesini, önümüzdeki döneme ilişkin faiz indirimi adına sinyaller verebileceğini düşünüyoruz. 13 Eylül haftası para ve banka verileri ile Temmuz ayı uluslararası yatırım pozisyonu açıklanacak.

İngiltere’de BOE’nin %5 olan politika faizini değiştirmeyeceğini tahmin ediyoruz.

ABD’de 14 Eylül haftası ilk işsizlik başvuruları ile Ağustos ayı ÜFE ve mevcut konut satışları açıklanacak.

20.Eylül.2024, Cuma

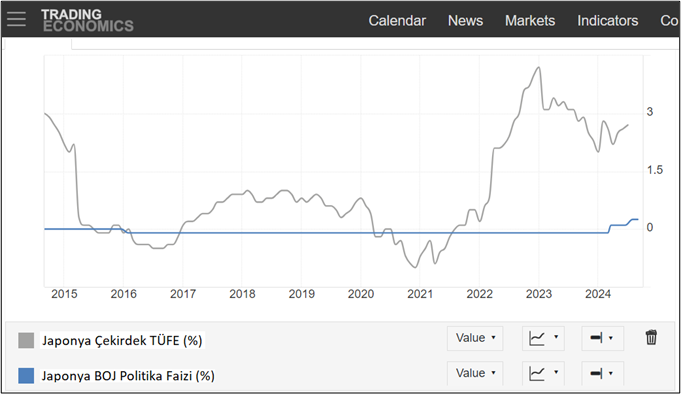

Japonya’da BOJ faiz kararı açıklanacak. %0,25 olan politika faizinde değişiklik beklenmiyor. Reuters 12 Eylül haberine göre BOJ yetkilisi Naoki Tamura %2 enflasyon hedefini tutturabilmek için politika faizinin 2025 yılı ikinci yarısında en az %1’e kadar yükseltilmesi gerektiğini savunmuştu. Çekirdek TÜFE’nin Ağustosta yıllık %2,8’e hızlanması tahmin ediliyor.

Kaynak: tradingeconomics.com

Çin’de 1 ve 5 yıl vadeli faiz oranlarında değişiklik beklenmiyor.

Türkiye’de Eylül ayı tüketici güven endeksi, Ağustos ayı yurt dışı üretici fiyat endeksi ve merkezi yönetim borç stoku ile Temmuz ayı tarımsal girdi fiyat endeksi açıklanacak.

Euro Bölgesinde Tüketici Güven Endeksinin (eşik 0) Eylülde -13 seviyesine hafif iyileşmesi bekleniyor.

Almanya’da ÜFE’nin Ağustosta aylık %0,1’e düşmesi, yıllık daralmanın %0,9’a hızlanması bekleniyor.

İngiltere’de Gfk Tüketici Güven Endeksinin (eşik 0) Eylülde -13 ile kötümser bölgede kalmasını, perakende satışların Ağustosta aylık %0,3’e yavaşlaması tahmin ediliyor.

Dr.Fulya Gürbüz, www.vegaportfoy.com