Genel

Vega Portföy’den Günlük Bülten

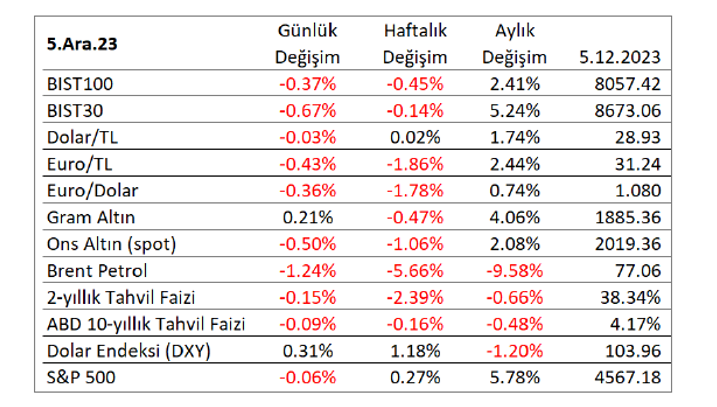

Dolar endeksi DXY değer kazandı, ABD 10 yıl vadeli tahvil faizi Eylül seviyelerine geriledi (fiyatı yükseldi). Spot ons altın 2020 seviyelerinde denge buldu, küresel talepte zayıflık Brent petrol, bakır ve çelik fiyatlarını aşağı çekti.

Bir Önceki İşlem Günü Ne Oldu?

Dün Asya düştü, İngiltere dışında öncü Avrupa borsaları yükseldi, ABD’de yükselen borsa Nasdaq oldu. Dolar endeksi DXY değer kazandı, ABD 10 yıl vadeli tahvil faizi Eylül seviyelerine geriledi (fiyatı yükseldi). Spot ons altın 2020 seviyelerinde denge buldu, küresel talepte zayıflık Brent petrol, bakır ve çelik fiyatlarını aşağı çekti.

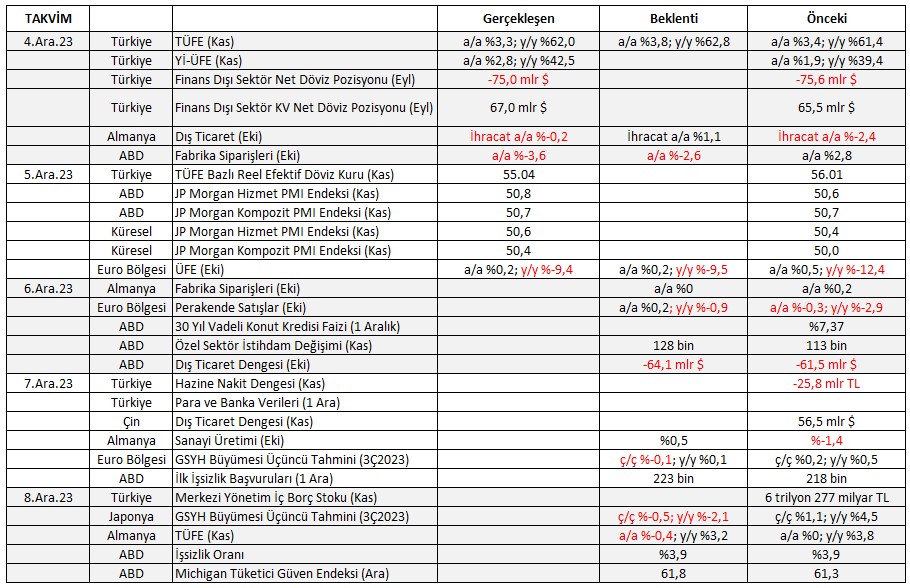

Türkiye’nin dış ticaret yaptığı ülkelerin para birimlerine göre Türk lirasının değerli/değersiz olduğunu gösteren reel efektif döviz kuru (REDK) (eşik değer 100) Kasımda aylık 0,7 puan düşüşle 55,04 seviyesine geriledi. REDK Temmuz 2023’te 48,7 ile tarihi en düşük seviyesine gerilemişti.

ABD’de hizmet sektörü Kasımda büyümeyi sürdürdü, iş fırsatlarını sunan JOLTS verileri Ekimde 2021 yılı seviyelerine geriledi. Veriler FED’in 13 Aralık toplantısında beklemede kalacağına işaret ediyor.

Euro Bölgesinde ÜFE Ekimde beklentilere paralel aylık %0,2 arttı, yıllık %9,4 düştü. Bölgede hizmet ve imalat sektörlerindeki daralma Kasımda sürdü. Zayıf veriler EURUSD’yi 1.08’in altına doğru baskılıyor.

Hizmet ve imalat sektörlerini kapsayan JP Morgan Küresel Bileşik PMI Endeksi Kasımda aylık 0,4 puan artışla 50,4’e (eşik değer 50) yükseldi.

Moody’s bölgesel ve yerel yönetimlerdeki finansal sıkıntılardan dolayı Çin’in kredi not görünümünü durağan’dan negatif’e düşürdü.

6 Aralık 2023 Makroekonomik Veri Gündemi

Yeni günde öncü Asya borsaları ve vadeli ABD borsaları yükseliyor. Dolar endeksi hafif düşerken, EURUSD hafif yükseliyor. Dolar/TL 28.92’nin hemen altında . ABD ham petrol stoklarındaki artışın da desteğiyle Brent petrolün varil fiyatı 78 doların altında işlem görüyor. Spot ons altın 2021 dolar ile dar bantta kalmaya çalışıyor. Gümüş ve bakır yükselirken, gösterge niteliğindeki ABD 10 yıl vadeli tahvil faizi %4,19 ile hafif yukarıda. ABD vadeli işlemlerde FED’in Mart 2024 toplantısında %56 ihtimalle faiz indireceği ihtimali fiyatlanıyor.

Yurt dışında Euro Bölgesinde Ekim ayı perakende satışlar, Almanya’da Ekim ayı fabrika siparişleri, ABD’de Kasım ayı özel sektör istihdam verileri ve Ekim ayı dış ticaret verileri takip edilecek. ABD özel sektör istihdamında Kasımda 130 bin kişi artış bekleniyor (Ekim 113 bin artış). Veri, cuma günü açıklanacak ABD işsizlik verileri öncesinde EURUSD’nin yönü açısından önemli.

Dr. Fulya Gürbüz / www.vegaportfoy.com

YASAL UYARI

Dışarıdan Temin Edilen Verilere İlişkin Yasal Uyarı

Bu bültende/e-postada yer alan her türlü fiyat, veri ve bilgi; kamu kuruluşları, sivil toplum örgütleri ve diğer piyasa koşullarına göre güvenilir olduğuna inanılan kaynaklardan temin edilmekte olup, bu bilgilerin tam ve eksiksiz şekilde doğru olduğu anlamına gelmemektedir. Bu bültende yer alan verilerle okuyuculara tarafsız genel bilgiler sunulmaktadır. Bu kaynaklardan temin edilen fiyat, veri ve bilginin kullanılması sebebiyle ortaya çıkabilecek zararlardan Vega Portföy Yönetimi A.Ş. sorumlu değildir.

Yatırım Tavsiyesi Olmadığına Dair Yasal Uyarı

Bu raporda/e-postada yer alan bilgi, analiz ve yorumlar yatırım danışmanlığı ve/veya yönlendirici ve taraflı bir nitelik taşımayıp okuyucuya dürüst ve objektif bakış açısıyla genel bir bilgilendirme yapılmaktadır. Bu raporda yer alan analiz, tavsiye ve yorumlar mali durumunuza, risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir. Burada yer alan bilgi, analiz ve yorumlara dayanılarak yapılacak yatırımların ve işlemlerin sonuçlarından ve oluşacak mali kayıplardan Vega Portföy Yönetimi A.Ş. sorumlu değildir.