Prof.Dr. Evren Bolgün

Prof. Dr. Evren Bolgün: Risk Yönetimini İçselleştirmiş Firmalar Pozitif Yönde Ayrışacaklar

23 yıl önce Türkiye’nin uygulamalı elektronik ortamda dosyaları ve bölüm sunumları şeklinde hazırladığımız ilk “Risk Yönetimi” kitabını yazmıştım. Oldukça kalın…

23 yıl önce Türkiye’nin uygulamalı elektronik ortamda dosyaları ve bölüm sunumları şeklinde hazırladığımız ilk “Risk Yönetimi” kitabını yazmıştım. Oldukça kalın sayılabilecek biçimde teorik ve pratik bir çok uygulamanın yer aldığı kitabın yazım hazırlıklarının öncesindeki 2-3 yılı da kapsadığını düşünecek olursak, minimum 25 yıl boyunca risk yönetimi konusu ile ilgilendiğimi söyleyebilirim.

Risk Yönetimi (Türk Finans Piyasalarında Entegre Risk Ölçüm & Yönetim Uygulamaları)

Yeni yılın ilk yazı konusu ne olsun şeklinde dün akşam düşünürken, düzenli olarak İstanbul Ticaret Odası Gazetesinde yazmakta olduğum yazılarımdan 2014 yılındakinin şu başlığı üzerinden tekrar bir hatırlatma yazısı yazmanın zamanı geldiğini düşünüyorum. “Risk Yönetimi Uygulayan Firmalar Pozitif Yönde Ayrışacaklar!” (İTO Gazetesi, 20 Ocak 2014) O günkü yazımın giriş paragrafından kısa bir alıntı yapmak isterim. Geçen 9 yıl neticesinde nereden nereye geldiğimizi daha iyi anlayacağınızı tahmin ediyorum.

“2014 yılının herhalde en önemli konularının başında Reel Sektörün yaşanan piyasa türbülansı neticesinde göstereceği mali performans durumu olacaktır. %20 seviyelerini aşan sepet kur artışı, geçtiğimiz yıl ortasında %4.65 seviyesi gördükten sonra bugünlerde %10 seviyesinin üzerine çıkan 2 yıl vadeli Hazine Gösterge Tahvil Faizi ile birlikte, reel sektör üzerindeki kur ve kredi riski problemi hızlı bir şekilde yükseliş kaydetmektedir. Bu yazımızın içerisinde şirketlerimizin Risk Yönetim Sistem ve Tekniklerine gereken önemi vermelerine yönelik olarak sektöre özel mevcut Kur Riski verileri üzerine kısa bir değerlendirme yapacağım.”

Bu alanda ülkeye bırakmış olduğum hatırı sayıda yazılı ve görsel materyallerin sonrasında Güldür Güldür Show’da kırmızı eşofmanı ile ekranlara çıkan Şevket Hoca gibi bir cevap vereceğim. Kardeşim biz bunları yıllar önce yazılı anlattık, görsel bir şekilde anlattık, uygulamasını konferanslarda gösterdik,..vs. Sen yıllardır neredeydin? şeklinde yaklaşmak uygun olacaktır.

Profesyonel iş kariyerimin önemli bir bölümünü bu alanda harcayan bir kişi olarak yılın ilk haftasında ekonomim gazetesinde gördüğüm şu başlık açıkcası beni oldukça üzdü. “Tekstil ve hazır giyim sektörü durgunluğa karşı ‘özel kur’ koruması talep ediyor.”

Sağolsun 50 yıldır bu gözler buna benzer açıklamaları reel sektör temsilcilerinden görmeye halen devam ediyor. Emin olun mevcut iş yapma zihniyetimizde en ufak bir değişiklik olmayacağını çok iyi bildiğim için gelecek yıllarda da Allah sağlık verir ise, mutlaka görmeye devam edecektir. Haberin başlığı aynen şöyle devam ediyor, artan maliyetler ve daralan dış taleple rekabette zorlanan giyim ve tekstil sanayicileri, özel kur taleplerini Bakan Nebati’ye ilettiler. Haberin içeriğini merak edenler yukarıda verdiğim bağlantı üzerinden detayları okuyabilirler. Kısaca ilgili temsilciler bakandan sabit vadeli döviz talebinde bulunmuşlar! Malum bu toprakların iş dünyasında her zaman “Kar Özel”, “Zarar Toplumsal” olmalıdır anlayışı genel bir geçer kuraldır.

Bakan ile sektör temsilcilerinin yaptıkları görüşmede; iletilen teklife göre firmaların ihracat gelirlerinin işçilik ve enerji maliyetlerine denk gelen yüzde 50’lik kısmının yüksek kurdan faydalanması şeklinde olacakmış. Bakanlığın da bu konuda çalışma yapacağı ifade edilmiş.

Ne diyelim yolları açık olsun….

Ben 9 sene önce yaptığım gibi artık böyle saçma sapan resmi açıklamaların bir daha gelmemesi için sizlere kurumsal risk yönetimi prensiplerinden ve çözümlerinden kısaca bahsetmek istiyorum.

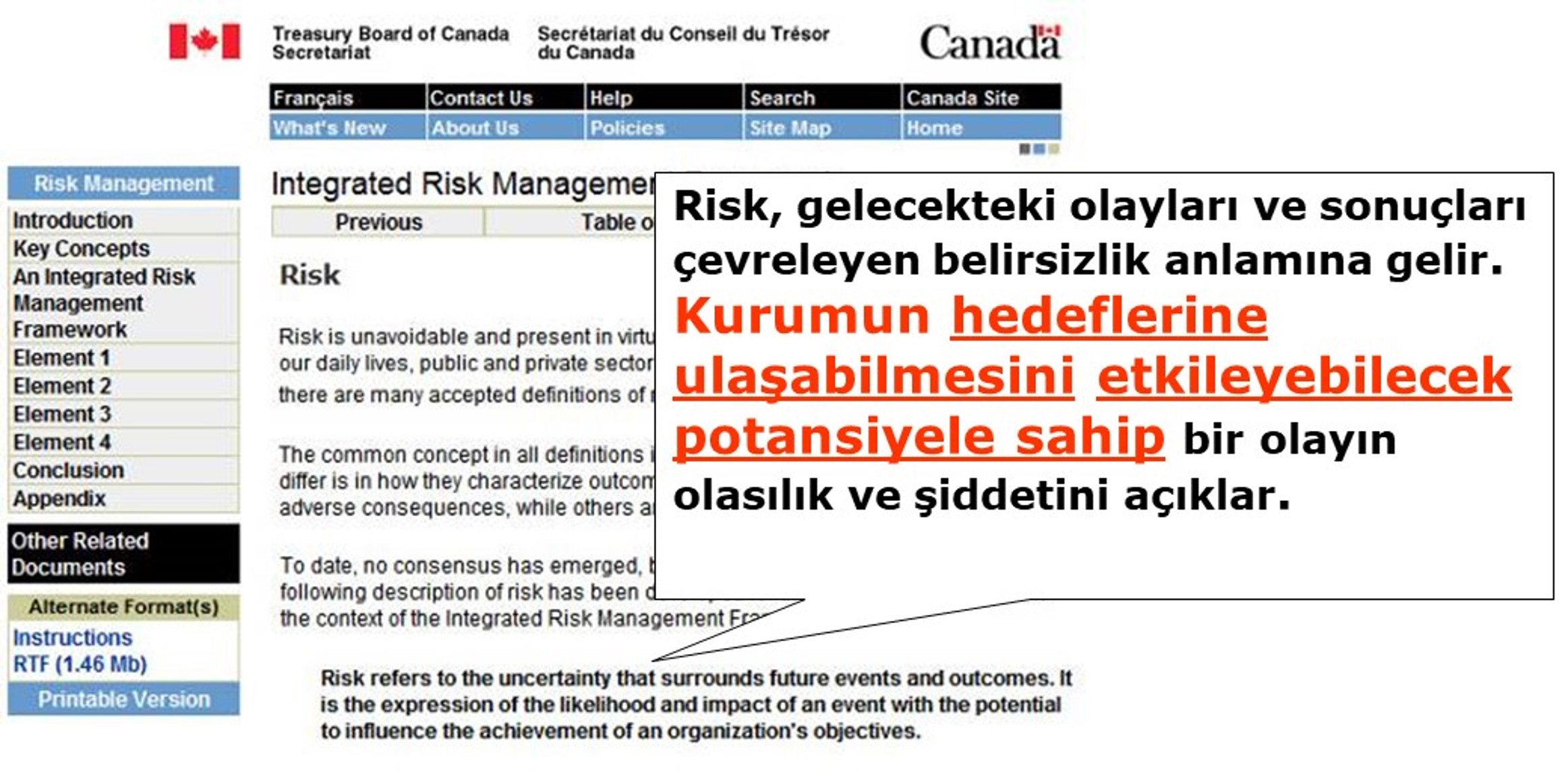

Kanada Hazinesi’nin Genel Sekreterlik ofisi yıllar önce “Risk” kavramını şu şekilde açıklamıştır.

Risk Nedir?

İş dünyasındaki olası tüm riskler ve kurumların risklere karşı olan tutumları ile hedefleri birbirini karşılıklı olarak etkilemektedir. Türk İş Dünyasında yer alan iş sahiplerinin genel iş yapma yöntemi ise, riskler gerçekleşinceye kadar ben olabildiği kadar maksimum kazanç elde edeyim de ters bir durum ortaya çıkarsa bir şekilde oluşacak zararı müşterilere, bayilere, devlete,..vs bir şekilde paylaştırırım anlayışı ile hareket etmek oluyor. Yani “Kervan Yolda Düzülür” anlayışı veya “Allah Büyüktür” şeklinde yüksek tevekkül duygusu içeren yaklaşımlara benzer bir minvalde ilerleyen iş yapma tarzımız söz konusu olmaktadır.

Öncelikle “Risk Yönetimi Ne Değildir?” sorusuna doğru bir cevap vererek yola başlamak gerekiyor. Rotasını doğru çizemeyen kaptana hiçbir pusula yardımcı olamaz! Hangi sektörde, hangi alanda iş yapıyorsak yapalım, önümüzdeki durumlara yönelik olarak mevcut olasılıkları arka arkaya sıralamak risk yönetimi yapmak değildir! Burada önemli olan konu olasılıklara yönelik olarak önceden gerekli aksiyonları alabilmeyi başarmaktır. Risk yönetimi risk almamak hiç değildir. Tam aksine risk yönetimi, ölçülebilir riskler almak ve alınan bu riskleri yönetebilmeyi başarmaktır. İş dünyasındaki her kurumun karşı karşıya kaldığı riskler farklı olduğu için kuruma özel butik bir şekilde dizayn edilecek olan kurumsal risk yönetimi çözümünün ivedilikle geliştirilmesi gerekmektedir.

Ülkemiz kültüründe “Kadercilik” anlayışının yaygın biçimde topluma egemen olmasının sonuçlarını, haliyle iş dünyasına da fazlasıyla etki etmiş olduğunu görmekteyiz. Özellikle son 30 yılda yaşadığımız çeşitli finansal krizler sonrasında fazlasıyla tecrübe ettik. Toplumun, iş insanlarındaki kaderci hayat anlayışının yaygınlığının yanında, diğer yandan da insanlarda “Aşırı Özgüven” durumu söz konusudur. Hani halk tabiriyle söylersek olaylara karşı bir “Cahil Cesareti” şeklinde yaklaşım eğiliminin de son yıllarda hızla artmakta olduğunu görmekteyim. Mesela 31/12/2023 yıl sonuna kadar $/TL kuru sizce en fazla ne kadar yükselebilir? şeklinde bir soru soracak olsam, davranışsal finans terminolojisi ile cevap verecek olduğumda, olabilecek olan en yüksek tahminde bulunduğunuzdan %98 ihtimal ile emin olmalısınız diyebilirim. Peki 31/12/2023 yıl sonuna kadar $/TL kuru sizce en fazla ne kadar düşebilir? şeklinde bir soru soracak olsam da aynı şekilde olabilecek olan en düşük tahminde bulunduğunuzdan %98 ihtimal ile emin olmalısınız diyebilirim. Bu kısa örnekte anlatılmak istenen temel bulgu, insanların gereğinden fazla özgüvene sahip olarak kararlar aldıkları gerçeğini göstermektir. Genellikle katılımcıların %20’sinin %2’lik sapmaya şaşırdıklarını söylemek mümkündür. Katılımcıların %10-15’i, “kesinlikle emin” olduklarını ifade etmelerine rağmen şaşırtıcı sonuçlarla karşılaşılmaktadır. Bunun sebebi ise, insanlardaki “kısıtlı hayal gücü’dür”. Hayatta her zaman süprizler tahmin edemediğiniz şekillerde karşımıza çıkabilmektedir. Neticede hayatta “belirsizlik faktörünü hafife alıyoruz” Belirsizlik ise, risk değildir. Bilinemediği için ölçülemez, ölçülemediği için de yönetilemez! Bu alanda çok değerli çalışmalar yaparak 2002 yılında Nobel Ekonomi Ödülünün sahibi olan Prof.Dr.Daniel Kahneman ile ödülünü aldıktan bir kaç sene sonra İş Yatırım aracılığı ile Türkiye’ye geldiğinde tanışma imkanı bulmuştum.

https://tr.wikipedia.org/wiki/Nobel_Ekonomi_%C3%96d%C3%BCl%C3%BC

Daniel Kahneman, yıllar öncesinde yapmış olduğu sunumda insanların düşünce kalıplarını ne güzel ifade etmişti. “Düşünce kalıpları çok geniş bir eksende oluşturulabilir, bireyler genellikle zihinlerinde dar kalıplar oluştururlar.” Hangi düşünce kalıbı daha doğal karşılanmaktadır? Yapılan araştırmalar göstermektedir ki genellikle kazanç/kayıp ekseni içerisinde düşünceler geliştiriyoruz. Peki hangi düşünce kalıbı sizce daha mantıklı olmalıdır? Mutlaka olaylara daha geniş bir bakış açısı sunan yaklaşım içerisinde hareket etmek daha mantıklı gözükmektedir. İnsaların düşünce kalıplarının etkileri açısından çoğunlukla “kazanç/kayıp” ekseninde kararlar almakta olan kişilerin riskten aşırı derecede çekindikleri anlaşılmıştır. Diğer taraftan “servet” ekseninde kararlar almakta olan kişilerin ise, risklere karşı daha az duyarlı olduklarını söylemek mümkündür.

Örneğin karşınıza şöyle bir durum çıktığını farzedelim; %50 olasılıkla $100 kaybetmek, %50 olasılıkla “X” $ kazanmak durumundasınız. Bu duruma iştirak etmenizi sağlaması için X TL’nin ne olması gerekir? Genellikle bu tür bir duruma verilen yanıtların “$200-$250” arasında dağıldığı ortaya çıkarılmıştır. Yani insanların riskten kaçınma katsayılarının genellikle “2.5” civarında dolaştığını söylemek mümkündür.

Davranışsal finans teorisi, dar anlamıyla hareket etmekte olan düşünce kalıplarını 2 tür peşin hüküm tarafından belirlendiğini açıklamaktadır.

- İyimser olarak peşin verilen kararlar, oldukça cesur tahminleri içerir.

- Riskten kaçınarak verilen kararlar ise, karar verirken oldukça çekingen davranışları içerir.

Konuya bu şekilde yaklaştığımızda insanların rahatlıkla hatalar yapabilecekleri ve kendilerine gereğinden fazla güvendiklerini söylememiz mümkündür. İnsanlar özellikle kontrol altında bulunurlerken riskten kaçındıklarını görmekteyiz. Şayet hayatımızda kaybetmek kaçınılmaz bir durum ise, risk almaktan korkmuyoruz. (yani tam olarak biz!)

Bu haftaki yazımın içeriğini çok iyi tamamladığı için Para Analiz sitesinde 2 Aralık 2022 tarihinde yazmış olduğum “Reel Sektörde Kurumsal Risk Yönetimi Adımları” başlıklı yazımı özellikle iş insanlarının okumasını tavsiye ederim. Bu alanda oluşturulan külliyat yaklaşık 35 yıl geriye kadar gitmektedir. 2023 Türkiye’sinde Ekonomi Bakanından iş insanlarının halen sabitlenmiş vadeli döviz kuru talebinde bulunmaları ile fazla trajikomik duruma düştüklerini üzülerek söylemek istiyorum.

Bakanın karşısında oturan değerli iş insanlarımıza kısaca şu soruları sormak istiyorum.

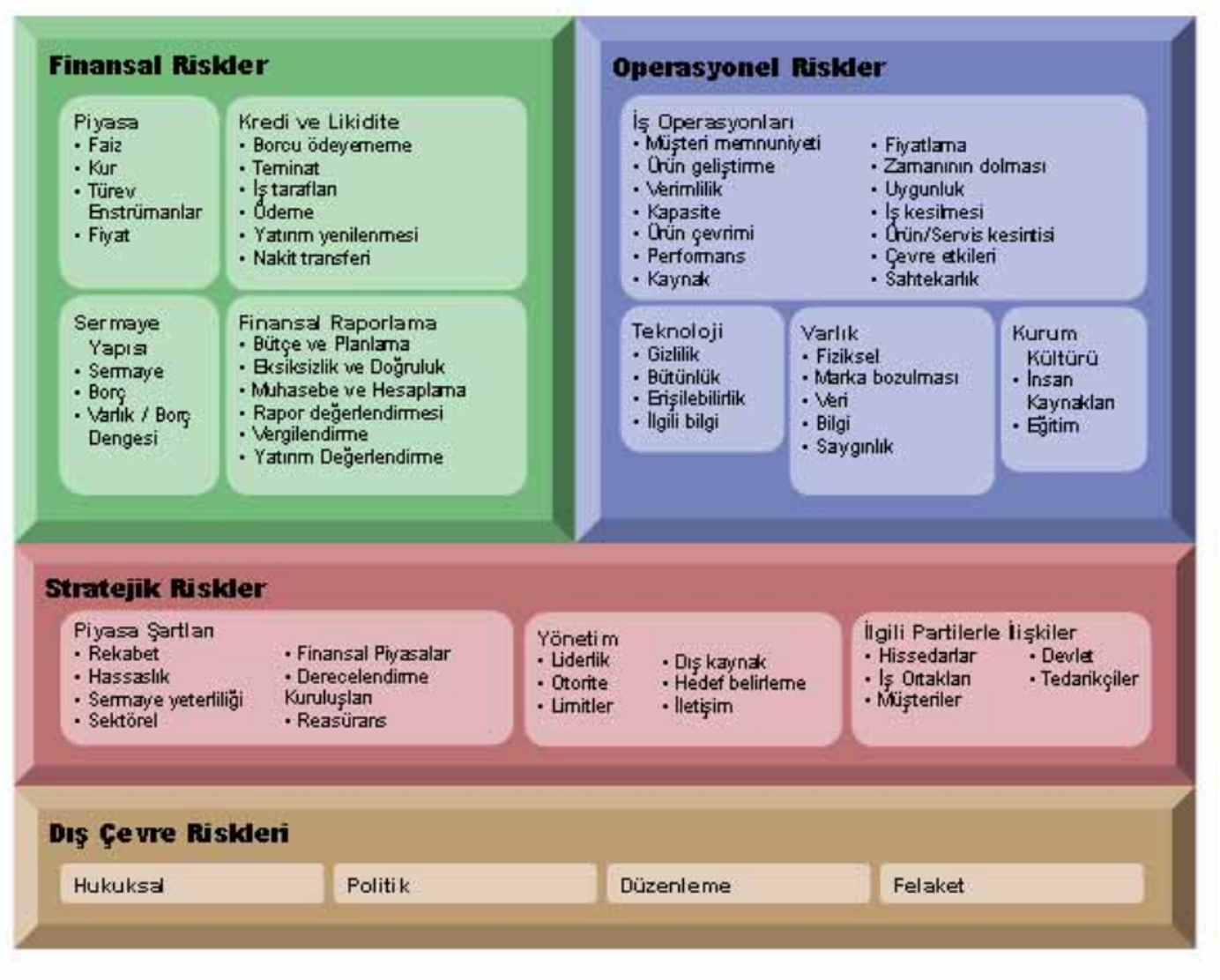

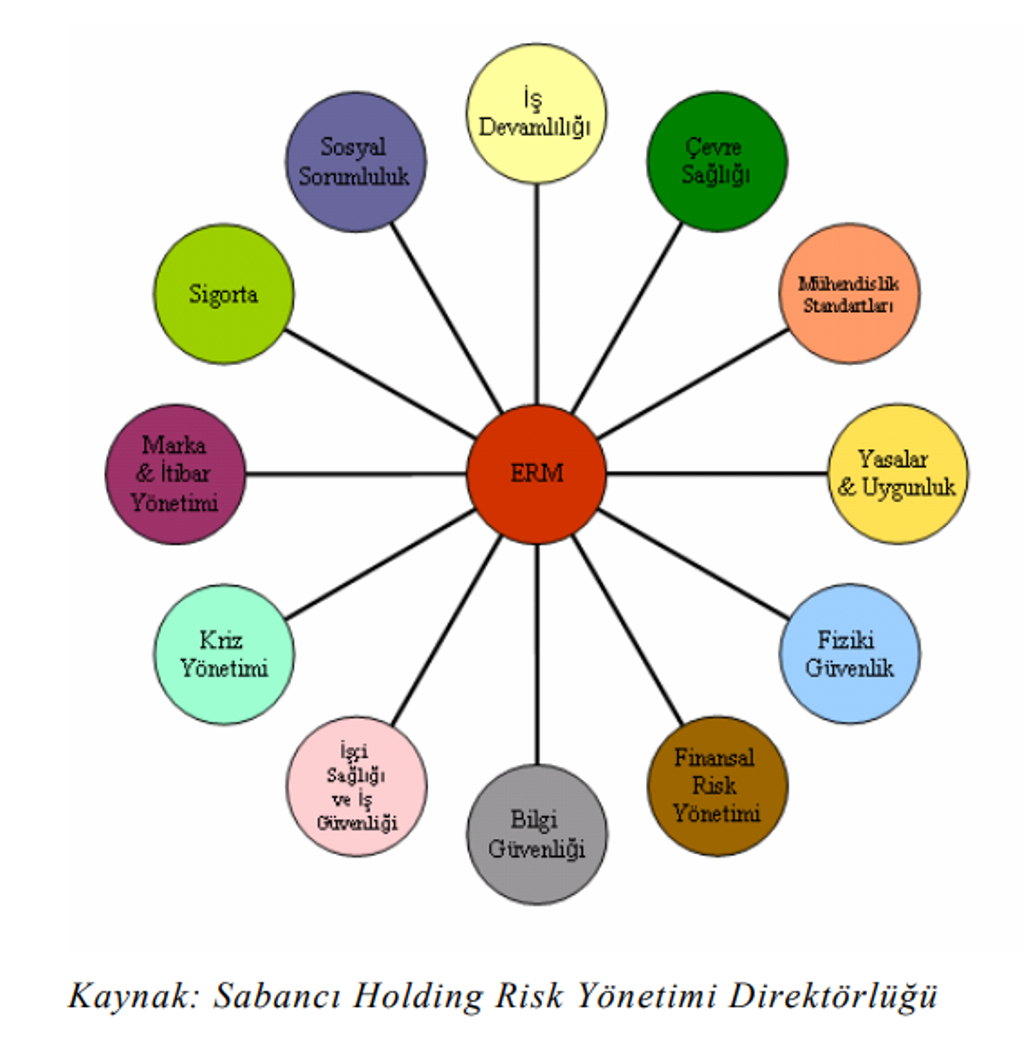

- Aşağıda basit bir şekilde özetlenen “Kurumsal Risk Yönetimi Modelini” kurumlarına entegre ederek düzenli bir şekilde ortaya çıkan sonuçları değerlendirmekte olduğunuz bir yapı mevcut mudur?

Kurumsal Risk Yönetimi Modeli

- Şirketlerinizde “Kurumsal Risk Yönetimi Süreçleri” tüm organizasyonu içerecek bir şekilde iş süreçleri içerisinde dahil edilmiş midir?

Kurumsal Risk Yönetimi Süreçleri

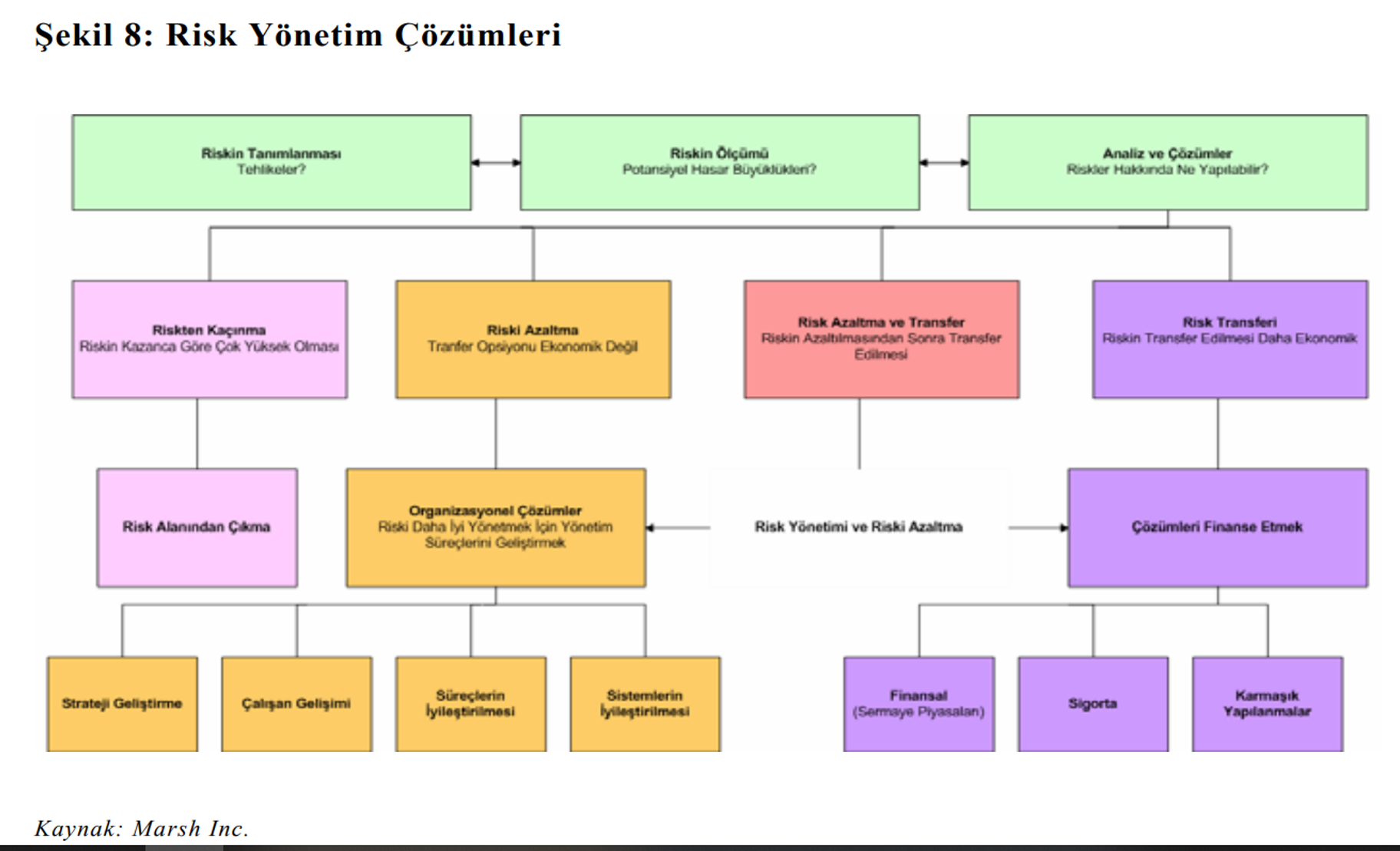

- Şirketlerinizde “Kurumsal Risk Yönetimi Çözümlerini” içeren çalışmaları şirket çalışanlarınız ve şirket dışından aldığınız danışmanlık hizmetleri ile geçmişte tamamladınız mı?

Risk Yönetimi Çözümleri

Kaynak: Marsh Inc.

- Geçmişte şayet tecrübe ettiyseniz, kurumsal risk yönetimi çalışmalarınızdan ne gibi faydalar elde ettiniz? Toplam sigorta maliyetlerindeki tasarruf oldu mu? Risk bazlı denetim anlayışının üst yönetime getireceği katma değerleri yaşadınız mı?, Kurumsal yönetişim uygulamalarında gösterilen gelişmeleri takip ediyor musunuz?, Risk/Kazanç dengesinde bakış açısının yönetim fonksiyonlarına dahil edilmesi ile şirket içerisinde ne gibi farklılıklar ortaya çıktı?, Kurum risk profilinde olumlu yöndeki gelişimler nelerdir? şeklinde çok daha fazla detaylandırabileceğim soru setine yönelik cevapları şeffaf bir şekilde verebiliyor musunuz?

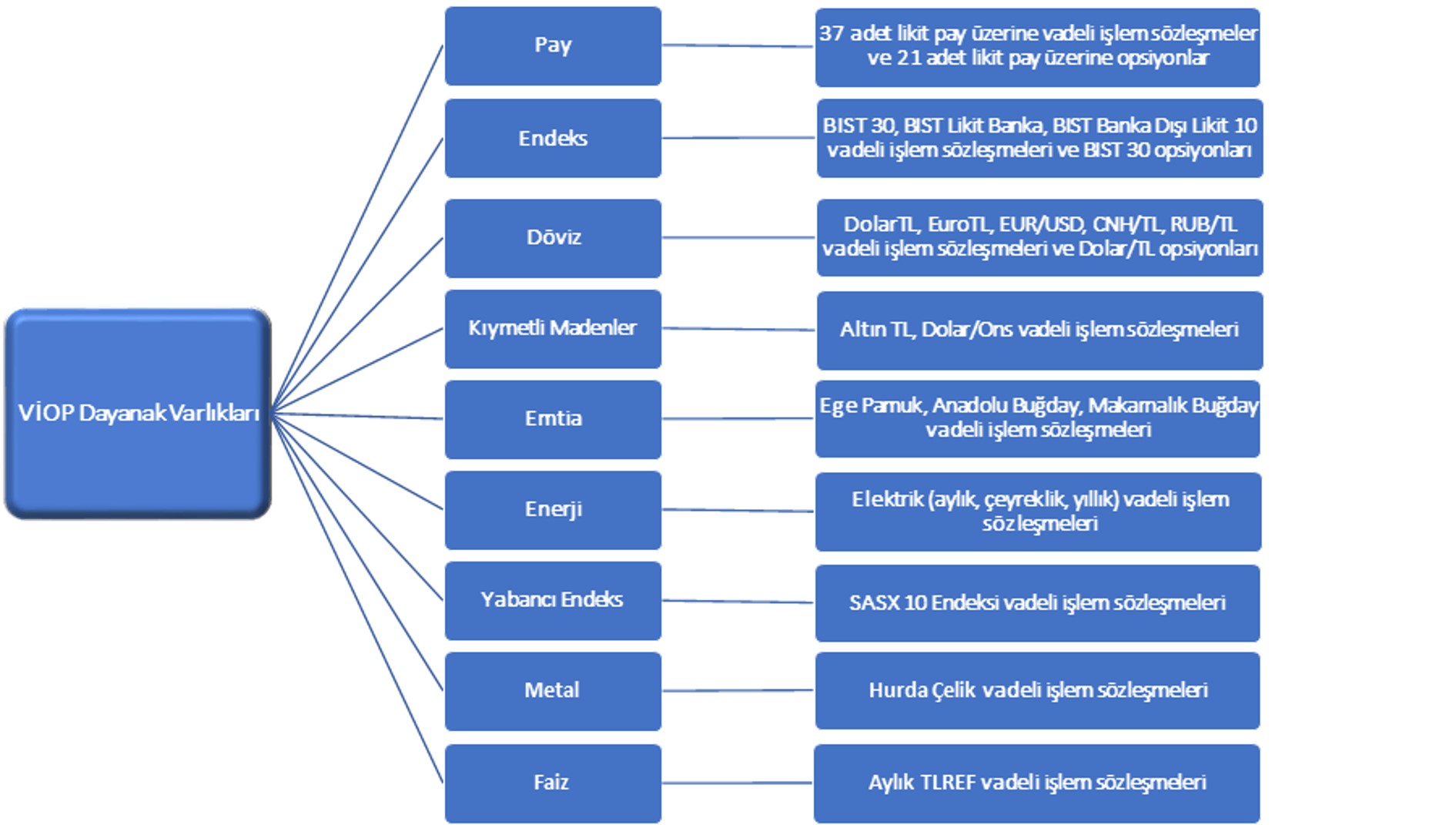

Neticede yıllardır ortada sürekli bilançoları zayıflayan hasta şirketler var. Ortada hazır şirketlere özgü kişiselleştirilebilecek olan reçeteler de var. Peki ilaçları kullanmak isteyenler var mı? Yurtiçinde işlem yapmak istiyorsanız 4 Şubat 2005 yılında İzmir’de kurulan o zaman ki adıyla VOBAŞ, şimdiki adıyla VİOP (Vadeli İşlem ve Opsiyon Piyasası) bulunmaktadır. Emtia vadeli türev ürünleri aracılığı ile emtia risk yönetimi ürünlerini kullanmak mümkündür. Vadeli döviz sözleşmeleri (futures) ile döviz risk yönetimi ürünlerini tercih etmek mümkündür. Tezgahüstü şeklinde finansal kuruluşlar ile vadeli kur (forward) veya döviz opsiyon stratejileri ile döviz risk yönetimi işlemlerinizi yapabilirsiniz. Swap işlemleri ile döviz ve faiz risklerinizi yönetebilirsiniz. Yapılandırılmış borçlanma araçları ile şirketinize özgü stratejiler geliştirebilirsiniz. Neticede tüm bu türev ürünleri ve çok daha fazlasını yurtdışı borsalar üzerinden oturduğunuz yerden yapabilirsiniz. Bakanın makam odasına giderek saatlerce görüşerek harcaman zaman ve emekten çok daha kolay olduğunu ifade edebilirim.

Dolayısı ile ortada bilanço hastalıklarını tedavi edebileceğimiz birçok ilaç hazır durumda raflarda işlem yapmanızı bekliyor. Peki o zaman neden finansal korunma tercihlerinde bulunmuyoruz? Çünkü toplum olarak yazının başına geri dönecek olursam, “Spekülasyonu Seviyoruz”. Bu tür finansal ürünlere karşı yıllardır bitmeyen bir “Çok Karmaşık Şeyler Bunlar” şeklinde bitmeyen bir önyargımız var. Aynı zamanda kolaya kaçarak “Finansal Korunma (Hedging) Çok Maliyetli”, Şirket içerisindeki profesyonellere de çok fazla güvenemiyoruz. “Şimdi Kim Finansal Korunma İşlemleri İçin Sistem ve Ekipler Kuracak?” Ortada herşeyi en iyi şekilde bildiğini iddia eden, herşeye muktedir bir patron var ya! Başkalarına gerek yok şimdi. Halk diliyle kısaca ifade etmem gerekirse “Eski Köye Yeni Adetler Getirmeyin” şeklinde uzatabileceğim tercihler manzumesi yıllardır aynı çizgide ilerlemektedir.

Buraya kadar kapsamlı bir şekilde açıklamaya çalıştığım konuya bir kaynak teşkil etmesi açısından mevcut “Dünya’daki Organize Türev Borsaları” ile Türkiye’deki “Vadeli İşlem ve Opsiyon Piyasasına” dair gerekli kaynak bilgileri yazının sonuna ekleyeceğim. Belki bu topraklarda gelecekte bu gözler bu yıl başında gördüğüm bu tür saçmalıkları tekrar görmek durumunda kalmaz.

Dünya’daki Organize Türev Borsaları

Örnek Yurtdışı Vadeli Emtia Kontratları

VİOP Yurtiçi Vadeli Sözleşmeleri

Son Söz: Riskini Yönetmeyi Bilmezsen, Risklerin Hayatın Boyunca Seni Yönetir…

Prof.Dr.Evren Bolgün | Beykoz Üniversitesi Öğretim Üyesi