Dünya Ekonomisi

Murat Şenol: DÜNYA’DA VE TÜRKİYE’DE TAHVİL PİYASALARININ EMEKLİLİK FONLARINA OLUMSUZ ETKİSİ

Dünyadaki Enflasyonun artması, Merkez Bankalarının hızla faiz arttırma sürecine girmeleri, uzun vadeli tahvil piyasalarında yıkıcı etkiler yapmaya başladı. Menkul kıymetlerde…

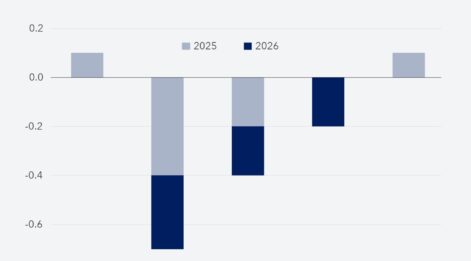

Dünyadaki Enflasyonun artması, Merkez Bankalarının hızla faiz arttırma sürecine girmeleri, uzun vadeli tahvil piyasalarında yıkıcı etkiler yapmaya başladı. Menkul kıymetlerde bir kural vardır: “menkul kıymetin vadesinden önce ikincil piyasalarda satılmak istenmesi halinde piyasa faizlerinin artması; tahvillerin değerini düşürürken, faizlerinin düşmesi tahvillerin değerini arttırmaktadır”. Dünyada ve ülkemizde faizler düşerken bu tahvillerin anaparaları büyük değerler kazanmıştır. Ancak şimdi de tersi yaşanmaktadır.

Enflasyonla mücadele kapsamında Merkez Bankalarının faiz arttırması piyasa faizlerini yükseltirken, tahvillerin değerlerinde de büyük düşüşlere sebep olmaktadır. Dünyadaki en büyük piyasa konumda olan tahvil piyasası, yaklaşık 100 trilyon USD civarındadır. Bu piyasaların Türev piyasalarını da düşündüğümüzde 5-10 katı büyüklüğünde bir hacme sahiptir. Genellikle bu tahviller güvenilir bulunduğundan Emeklilik Fonlarınınca satın alınırlar. Son dönemde artan faizler bu piyasalarda devasa hacimli emeklilik fonlarında büyük kayıplara yol açmakta ve konu küresel bir soruna dönüşmektedir.

Bu hafta içinde İngiltere’de 30 yıllık tahvil faizlerinin % 5’e yükselmesi Emeklilik Fonlarında büyük değer kayıplarına neden olmuş, bunun üzerine İngiliz Merkez Bankası BOE, geçici varlık alım programı açıklaması üzerine bu Tahvillerin faizi %4’e düşmüş ve sonrası yeniden %4.8’e yükselmiştir. Aynı şekilde Amerika’da uzun vadeli tahvil faizlerindeki artışlar, emeklilik fonlarında büyük değer kayıplarına yol açmakta ve bunun devamında da sadece emeklilik fonları değil elinde uzun vadeli tahvil tutan tüm bankalar ve finans sektörü zincirleme büyük bir kaosa doğru yol almaktadır. Bu noktada dünyadaki merkez bankaları bu kağıtları elinde tutan kurumların pozisyonlarını kapatmaları için faiz artışlarında yavaş hareket etmektedirler.

Ülkemizde uzun vadeli tahvil piyasası hacim olarak geçmiş yıllara göre göreceli azalmış olup genellikle bu kağıtlar yurtiçi bankalar ve emeklilik fonlarının elinde bulunmaktadır. TÜFE ve ÜFE ortalaması %117,5 olan enflasyona karşı Türk TL/Tahvilleri % 13-14 civarında getirisi olduğundan yerli ve yabancı yatırımcı tarafından rağbet görmemektedir.

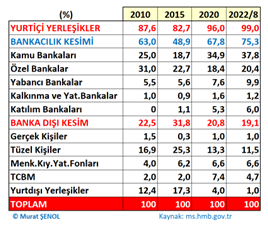

Ağustos 2022 itibari ile kamunun 2.606,2 milyar TL İç Borç Stokunun elinde bulunduranlara göre dağılımı aşağıdaki gibidir.

Tabloda görüleceği üzere; İç Borç Stokunu teşkil eden uzun vadeli Devlet Tahvillerin büyük bir kısmı Bankacılık sektörünün elindedir. Son zamanlarda yapılan düzenlemelerle bankalar bu tahvilleri aktifinde tutmak zorunda bırakılmışlardır. Emeklilik Fonlarının içeriğinde de özellikle de devlet katkısını oluşturan fonlar da büyük miktarda faize duyarlı İç Borç Senetleri( Tahvil ve Kira Sertifikaları) yer almaktadır.

Bireysel Emeklilik Sisteminde, katılımcının ödediği tutarın %30 oranında da Devlet Katkısı verilmektedir. Bu devlet katkısı iki tür fonda değerlendirilmektedir bu fonlar katılım katkı fonu (faizsiz) ve katkı fonu(faizli) olarak adlandırılmakta olup hazine tarafından ihraç edilen devlet tahvillerinde (faizli) veya Gelir Ortaklığı Senetleri ve Kira Sertifikalarında (faizsiz ) değerlendirilmektedir.

Emeklilik planları faiz hassasiyeti olan katılımcılar için başlangıçta faizli ve faizsiz olarak ayrılmaktadır. Eğer katılımcı olarak kendi payınızdaki fonlarda faizli ürünleri tercih etmişsiniz, devlet katkısını da faizli olan KATKI payını tercih etmek durumundasınız. Eğer katılımcı kendi payında faizsiz ürünleri tercih etmişse, bu kez de KATILIM KATKI payında faizsiz ürünleri tercih etmek durumundasınız. Katılımcı kendi payını faizli, devlet katkısını faizsiz veya kendi payını faizsiz devlet katkısını faizli tercih edememektedir. Bunun ne önemi var derseniz özellikle ülkemizde yüksek enflasyon karşısında kamu baskısı ile düşük tutulan piyasa ve Tahvil faizlerinin yükselmesi halinde Uzun Vadeli Tahvilleri bulunduran tüm fonlar gibi faizli KATKI payının fonları büyük kayıplarla karşılaşacaktır.

Devletin yapmış olduğu %30 katkının kendi borçlanma araçlarında değerlendirilmesi zorunluluğu kanaatimce doğru değildir. Devlet katkısının devletin kendi çıkardığı borçlanma araçlarında değerlendirmesi durumunda zaman içinde olabilecek faiz artışlarında bu fonlar büyük değer kayıpları ile karşılaşabilecek ve bu durumda da devlet katkısının çok bir anlamı kalmayacaktır. Katılımcının kendi payını istediği fonda değerlendirmesi gibi dilerse devlet katkısını da diğer fonlar gibi değerlendirilmesi imkanının da katılımcıya sunulabilmesi mümkün olmalıdır. Oysaki devlet katılımcıya; benim katkımı benim çıkardığım kağıtlarla ben size borçlanacağım, bu devlet katkısı fonları için de “ya hep faiz ya hiç faiz olmalı” demektedir. Umarız ülkemizde faizler artmaz ve faizli fonları tercih eden BES katılımcıları fon değerlerinde büyük kayıplarla karşılaşmaz. Yoksa ülkemizde tasarrufların artırılması adına insanımızın yediğinden içtiğinden biriktirdiği kaynakların büyük bir kısmı yeni ekonomik heterodoks deneyin kurbanı olacaktır.

Murat ŞENOL – Ekonomist

bankavitrini.com