Döviz

Kerim Rota: MB’nin 31 Aralık’taki zarardan kâra geçme operasyonunu anlatıyor

Kerim Rota, MB’nin 31 Aralık’taki 70 milyar lira zarardan 60 milyar kâra geçme operasyonunu Serbestiyet’e değerlendirdi. Röportajı paylaşıyoruz. —————————————– Merkez…

Kerim Rota, MB’nin 31 Aralık’taki 70 milyar lira zarardan 60 milyar kâra geçme operasyonunu Serbestiyet’e değerlendirdi. Röportajı paylaşıyoruz.

—————————————–

Merkez Bankası’nın (MB) 70 milyar TL zarar edecekken, 60 milyar TL kâr gösterdiğini açıkladınız. Nasıl oldu bu, nasıl fark ettiniz?

MB’nin analitik bilanço diye adlandırdığımız bilançosuna baktığımızda önemli bir salınım gördük. MB’nin 70 milyar TL civarında zarar etmesi beklenirken 31 Aralık günü bazı işlemlerle ya da bir muhasebe değişikliğiyle 60 milyar TL kâr etmiş göründüğünü fark ettik.

Bu iki açıdan sürprizdi.

Birincisi, bu kadar büyük bir işlemin son güne bırakılması açısından sürpriz. İkincisi iletişiminin hiçbir şekilde yapılmaması açısından sürpriz. MB bilindiği gibi özel bir kuruluş değil, kendine ait yasası olan bir kurum. MB’nin muhasebesi bile normal bankalardan farklı bir şekilde yapılır. O yüzden de yakın takip edilir.

Ama özel bankalara benzeyen bir özelliği vardır: Kâr ettiğinde sahibine temettü dağıtır. MB’nin temettüsünü alan da Hazine’dir. 70 milyar zarardan 60 milyar kâra bir günde geçince, bunun üzerinden Hazine’ye temettü dağıtacak.

Geçen sene mart ayında dağıtmıştı, ondan önceki yıl ocak ayında dağıtmıştı. Yani muhtemelen üç ay içinde 60 milyar TL üzerinden, en azından 45-50 milyar TL civarı bir temettünün Hazine’ye aktarılacağını söyleyebiliriz.

Hatta şöyle ilginç bir şey var. Yılın son günü Hazine’nin yayımladığı Ocak-Şubat-Mart borçlanma programında şubat ayı için 44 milyar TL’lik borçlanma dışı bir kaynak girişi öngörüldüğü yazılıydı. Şimdi değerlendirdiğimiz rakamlar tam üzerine oturmuş oluyor. Demek ki bu önceden planlanmış ve bu 44 milyar TL’lik giriş muhtemelen MB’nin ödeyeceği temettü olarak planlanmış gibi görünüyor.

İlginç olan bu 60 milyar TL kârın bir gecede nasıl aktarılabildiği… Bunun iki yöntemi var.

İlk yöntem şudur. MB, mesela 2 sene önce kur 6’dayken aldığı bir rezerv varsa güncel kurdan, 13’ten birine satar. Satılan yerin de yılın son günü olması nedeniyle bir ticari banka olamayacağını biliyoruz. Bir kamu bankası olma olasılığı da çok azalıyor. Muhtemelen Hazine olabilir.

MB, zamanında 6’dan aldığı dövizi 13’ten Hazine’ye satıp, sonra da aynı gün 13’ten geri alırsa; 6 ile 13 arasındaki kısmı kâr olarak yazar. Bu durumda sattığını yine 13’ten geri aldığı için stoğu da değişmez. Ama aradaki kâr, muhasebe kayıtlarında realize edilmiş olur.

Bankalar bu tip şeyleri öz kaynaklarındaki bir tutarı kâra aktarmak için yaparlar. Ama MB’de genellikle stokta duran dövizin maliyeti orada taşınır ve kâr-zarar hesaplarıyla ilişkilendirilmez. Bu, kur farklılıklarından zarar görmemesi için MB’ye diğer ticari kuruluşlardan farklı olarak verilmiş bir esnekliktir.

Ama 130 milyar TL gibi bir kârı yaratacak işlem çok büyük bir işlem olmalı. Biraz daha olası diyebileceğimiz ikinci ihtimal de şu: MB, kendi denetçilerinden olumlu görüş alarak, değerleme kârını aktarma iznini almış olabilir.

Denetçilerin böyle bir şeye izin vermesi MB’nin değerleme pratiklerinin dışında bir şey olmuş olur ama MB zarar etmek istemeyebilir.

Operasyonları zarar etse bile bilançosunda zarar göstermek istemeyebilir. Çünkü o zaman “MB sermayesini kaybetti, Hazine dönsün MB’ye sermaye koysun” gibi biraz absürt diyebileceğim tartışmalar ortaya çıkacak. Absürt bulma nedenim MB’nin sermayesinin yüksek olmasının, düşük olmasının, olup olmamasının aslında hiçbir öneminin olmaması. MB bir itibar kurumu. MB’ler itibarları kadar güçlüdür.

Tersine, özel bankalar sermayeleri kadar güçlüdür. MB’de bunun çok önemi yok.

MB zarar gösterirse reelde bir karşılığı olur mu?

Olabilir de olmayabilir de. Olabilir kısmı şu. MB’nin sermayesi çok küçük, sembolik bir rakamdır.

Bir zarar gösterdiği zaman bu sermayeyi yiyip negatif bir öz kaynağa geçer. Bir önemi var mıdır derseniz, bence yoktur. Ama devlet böyle bir görüntüye izin vermek istemezse o zaman Hazine’den bir tahvil koyarlar ve MB’nin sermayesini yerine koyarlar.

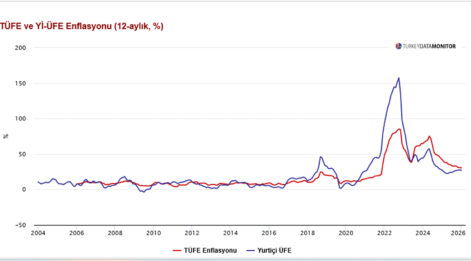

Bu yapılanın sonucunda kâr-zarar hesabı sıfırlanmış olsaydı anlayışla karşılanabilirdi. Ama bu yapılmamış, 60 milyar TL de kâra geçirilmiş. Bunun üzerinden Hazine’ye temettü ödenecek. Önümüzdeki 3 ay içerisinde ödenecek bu temettü de bir parasal genişleme. Enflasyonist bir şey yani.

Hatırlarsınız 2019’un başında, Berat Albayrak döneminde MB’nin yıllardır biriken ihtiyat akçesi çekilmişti. “MB gibi sermayeye ihtiyacı olmayan bir kurum niye ihtiyat akçesi tutsun” gibi gerekçeler üretilmişti.

İşte o tartışmaların cevabının geldiği gün bugün oldu. MB’nin ihtiyat akçesi olsaydı böyle operasyonlara gerek olmazdı.

Çıkan zarar, ihtiyat akçesiyle kapatılabilirdi. Böylelikle MB kendi bünyesinden karşılamış olurdu ve bu tartışmalar da açılmazdı. İhtiyat akçesi bugünler içindi.

Ama tabii ki MB’nin zarar üreteceği de beklenmezdi. Normal şartlarda MB’ler bütün ülkelerde “karşıt döngüsel” kuruluşlardır. Hazine zarar eder, şirketler zarar eder, ülke büyük bir krizin içine girer ama MB bunun karşısında tampon görevi görür.

Onlar zarar ederken MB’ler kâr üretirler. Öbürleri kâr ederken de zarar üretebilirler. Ama bizim MB’miz bu karşıt döngüsel konumunu 2 yıldır kaybetti.

128 milyar dolar meselesiyle, MB döviz borçlusu haline getirildiği için artık TL’nin kaybından Hazine zarar ederken MB de zarar ediyor. 30 Aralık’a kadar oluşan zararın ana sebebi bu.

Bu durum bundan sonra TL değer kaybettiği sürece MB’nin de zarar üretmesinin kaçınılmaz hale geldiğini gösteriyor.

Bu sene MB’nin işleyişinden doğan bu avantajı kullandılar. Ama önümüzdeki yıllarda bunu kullanma şansları da kalmamış görünüyor.

MB’nin zararının en tepeye çıktığı gün 21 Aralık günüydü. MB’nin kur hesabı 140 milyar TL eksiye dönmüştü. Kurların 13’e gelmesiyle beraber 30 Aralık’ta 70 milyar TL’ye inmişti. 21 Aralık’taki kurlar devam ediyor olsaydı bu mızrak bu çuvala hiçbir zaman sığdırılamayacaktı. Kur gerileyince diğer kalemlerden aktarımla bunu kâra geçirme şansı buldular.

Benim en çok eleştirdiğim nokta şu: MB’nin 2021’deki operasyonlarının zarar ürettiğini hepimiz biliyorduk. Kurlar çok yükseldi, MB’nin faiz gelirleri bu kur artışlarını karşılamaya yetmedi. En azından zararı kapatıp, orada durmak yerine niye Hazine’ye temettü ayıracak kadar büyük bir operasyona girişildi?

İkinci eleştirim de işte o varlık nedeni sorgulanan ihtiyat akçesinin neye yaradığının şimdi ortaya çıkmış olması.