Borsa

Blackrock: Faiz İndirimi Mümkün (TERCÜME)

ABD Ekonomisinde Denge Arayışı Devam Ediyor ABD ekonomisi güçlü büyüme göstergeleri verirken, piyasalarda faiz indirimi beklentisi giderek güçleniyor. Bu çelişkili…

ABD Ekonomisinde Denge Arayışı Devam Ediyor

ABD ekonomisi güçlü büyüme göstergeleri verirken, piyasalarda faiz indirimi beklentisi giderek güçleniyor. Bu çelişkili tablo, yatırımcılar ve politika yapıcılar açısından önemli belirsizlikler yaratıyor. Bir yandan hisse senetleri güçlü bir teknik zemine oturmuşken, diğer yandan uzun vadeli faizlerin yüksek seviyede kalması dikkat çekiyor. Ekonomide dayanıklılığı sağlayan hizmet sektörü büyümeye katkı sağlarken, konut piyasası gibi faiz hassasiyeti yüksek alanlarda ciddi baskılar söz konusu.

Önde gelen portföy yöneticilerine göre, mevcut ekonomik tabloda faizlerin düşmesi hem enflasyonla mücadele hem de düşük gelir gruplarının konut erişimi açısından mantıklı olabilir. Ancak uzun vadeli tahvil faizlerinin yüksek seyretmesi, ABD’nin borçlanma yapısı ve bütçe açıklarıyla da doğrudan ilişkili.

Enflasyon Geri Çekilirken Konut Sektörü Baskı Altında

Ekonomik göstergelerin çoğu hala güçlü bir büyümeye işaret ediyor. Ancak bu görünümün altında kırılgan dinamikler de yer alıyor. Özellikle konut sektörü, yüksek faiz oranları nedeniyle daralmaya devam ediyor. Yeni konut üretiminin azalması, hem fiyatları yükseltiyor hem de düşük ve orta gelirli kesimlerin konut erişimini zorlaştırıyor. Bu nedenle faizlerin düşürülmesi, sadece ekonomik aktiviteyi canlandırmak değil, aynı zamanda yapısal sorunlara çözüm üretmek açısından da önem taşıyor.

Yatırımcılar açısından, enflasyonun geleceğine dair sinyaller de bu kararların temelini oluşturuyor. Piyasa beklentileri, enflasyonun önümüzdeki dönemde yüzde 2,5 ila 2,75 seviyelerinde seyredeceğini gösteriyor. Faiz oranlarının bu seviyelerin üzerinde tutulması, reel faizlerin pozitif kalması anlamına geliyor. Dolayısıyla, politika faizinin 3,25 seviyelerine indirilmesi, hem büyümeyi desteklemek hem de mali dengeyi korumak adına makul bir aralık olarak değerlendiriliyor.

Uzun Vadeli Tahvil Faizleri Neden Yüksek?

ABD Hazine tahvillerinin uzun vadeli getirileri son dönemde yüzde 5’in üzerinde seyrediyor. Kısa vadeli faizler daha kontrollü bir seyir izlerken, uzun vadede yaşanan bu yükseliş bazı yapısal sorunlara işaret ediyor. Öncelikle, ABD’nin devasa bütçe açığı ve buna bağlı olarak artan borçlanma ihtiyacı, uzun vadeli tahviller üzerindeki baskıyı artırıyor. Hazine’nin önümüzdeki dönemde yüklü miktarda borçlanma yapması beklendiği için, yatırımcılar bu vadede temkinli davranıyor.

Diğer yandan, uzun vadeli tahviller geçmişte hisse senedi piyasalarına karşı bir güvenli liman olarak görülürken, artık bu özelliğini kısmen yitirmiş durumda. Enflasyonun yeniden yükselme riski, bu yatırım araçlarının da fiyatlamalarını etkiliyor. Özellikle yabancı yatırımcıların ABD tahvillerine olan talebinin azalması, iç piyasada daha yüksek getiri talebini gündeme getiriyor.

Sonuç olarak, uzun vadeli faizlerin kontrol edilmesi, sadece para politikasıyla değil, aynı zamanda mali disiplin ve bütçe reformlarıyla mümkün olacak.

Yapay Zeka ve Yenilik Dalgası: Yeni Bir Üretkenlik Çağı mı Başlıyor?

Ekonominin diğer dinamiklerine bakıldığında, en dikkat çekici başlıklardan biri yapay zeka ve ilişkili teknolojilerin büyüme üzerindeki etkisi. Otomasyon, robotik, yazılım, bulut sistemleri ve enerji soğutma teknolojileri sayesinde, yakın gelecekte üretkenlikte devrimsel sıçramalar bekleniyor. Özellikle büyük veri kullanımı ve yazılım temelli verimlilik artışları, şirketlerin daha düşük maliyetle daha yüksek çıktı sağlamasına olanak tanıyor.

Bu değişim, yalnızca teknoloji şirketlerini değil, perakende, medya, sağlık ve seyahat gibi sektörleri de dönüştürüyor. Büyük sermayeli şirketlerin veriyi etkin kullanmaları, bu dönüşümden en fazla kazanç sağlayacak grubu oluşturuyor. İnternetten sonra görülen en büyük teknolojik sıçrama olarak değerlendirilen bu dönüşüm, yatırımcılar açısından heyecan verici fırsatlar sunuyor.

Yapay zeka yatırımları, sadece verimlilik değil, aynı zamanda sermaye harcamalarında da önemli bir artışı beraberinde getiriyor. Bu durum, faizlerin bir süre daha yüksek kalmasının bazı sektörler açısından tolere edilebilir olduğunu gösteriyor. Ancak daha geniş kesimler için bu faiz seviyesi baskı yaratmaya devam ediyor.

Portföylerde Yeni Denge Arayışı: Büyüme, Getiri ve Dayanıklılık

Yatırım stratejileri açısından bu karmaşık tablo, dengeli yaklaşımları öne çıkarıyor. Özellikle büyük sermayeli teknoloji hisseleri hâlâ güçlü bir büyüme potansiyeli taşırken, yatırımcıların aynı zamanda yüksek getiri sağlayan sabit getirili enstrümanlara yönelmesi öneriliyor. Yüzde 6–7 arasında getiri sunan yatırım notuna sahip tahvillerin cazibesi yüksek kalmaya devam ediyor.

Bu portföylerde az da olsa değerli metaller ya da kripto varlıklar gibi alternatif varlıkların da yer bulması, çeşitlendirme açısından önemli. Kripto para ve özellikle stablecoin alanındaki gelişmeler, ABD finans sisteminde yeni bir dönemin kapısını aralıyor. Stablecoin’ler, dijital varlıkların geleneksel finans sistemine entegrasyonunda önemli bir köprü rolü üstlenebilir.

Ayrıca bu tür dijital varlıkların, Hazine tahvillerine olan iç talebi artırarak mali yükün daha geniş bir yatırımcı kitlesine yayılmasını sağlayabileceği öngörülüyor. Bunun yanı sıra, tokenize edilmiş yatırım araçlarının yaygınlaşması da finansal sistemin verimliliğini artırabilir.

Sonuç: Dönüşümün Eşiğinde Bir Ekonomi

ABD ekonomisi, hizmet sektörüne dayalı yapısıyla mal bazlı yavaşlamalara karşı direnç gösteriyor. Ancak yüksek faizler, özellikle konut ve düşük gelir grupları üzerinde baskı yaratıyor. Enflasyonun kontrol altına alındığı bir ortamda faiz indirimlerinin konuşulması, bu yeni dönemin habercisi olabilir. Yapay zeka ve dijitalleşmenin öncülük ettiği verimlilik artışı, yeni bir büyüme dinamiği yaratıyor. Ancak bu fırsatların tam olarak değerlendirilebilmesi için dengeli para politikası, disiplinli bütçe yönetimi ve çeşitlendirilmiş yatırım stratejileri şart.

Hem makroekonomik denge hem de bireysel yatırımcıların refahı açısından önümüzdeki dönem kritik gelişmelere sahne olacak. ABD ekonomisi, hem içerideki dinamikler hem de küresel sermaye akımlarıyla yeni bir denge arayışında. Bu süreçte, yatırımcılar için olduğu kadar politika yapıcılar için de dikkatli bir rota izlenmesi gerekecek.

BAKMADAN GEÇME

-

Atilla Yeşilada

/ 24 Ocak 2026FÖŞ yazdı: Fitch, TCMB ve Mehmet Şimşek

Cumartesi sabahı akşamdan kalma kafayla kalkıp hemen koyu, şekersiz, filtre kahveye sarıldım. Bugünlerde herkese uyuşturucu testi uyguluyorlar, o yüzden kahveme neler kattığımı sizlerle paylaşmıyorum ama tam istim üstündeyim.

Genel

/ 24 Ocak 2026Yunanistan’dan Karasuları Hamlesi: Ankara’nın “Casus Belli” Uyarısına Rağmen Genişleme Mesajı

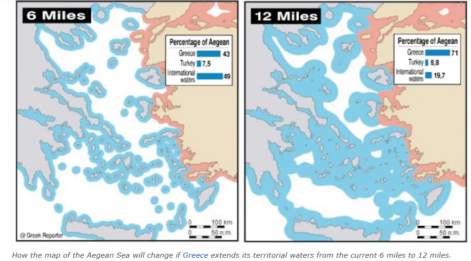

Yunanistan Dışişleri Bakanı Yorgos Gerapetritis, Atina’nın karasularını genişletme planından vazgeçmeyeceğini açıkladı. Açıklama, Türkiye’nin Ege Denizi’nde karasularının 6 deniz milinin ötesine genişletilmesini “savaş nedeni” sayan 1995 tarihli TBMM kararını bir kez daha gündeme taşıdı. NATO müttefiki iki ülke arasında son yıllarda tansiyon düşmüş olsa da, Ege’de deniz yetki alanları, hava sahası ve enerji kaynakları üzerindeki anlaşmazlıklar yeniden ön plana çıkıyor.

Ekonomi

/ 24 Ocak 2026Fitch’ten Türkiye’ye Görünüm Artışı, Moody’s Beklemede Kaldı

Uluslararası kredi derecelendirme kuruluşu Fitch Ratings, enflasyondaki gerileme ve güçlü döviz rezervlerini gerekçe göstererek Türkiye’nin kredi notu görünümünü “durağan”dan “pozitif”e yükseltti. Not seviyesi BB-’de korunurken, karar Türkiye’nin dış kırılganlıklarının azaldığına işaret etti. Moody’s ise Türkiye’nin kredi notunu ve görünümünü değiştirmedi. Kararlar, TCMB’nin faiz indirim süreci ve dezenflasyon beklentileriyle birlikte Türk varlıklarına yönelik algının iyileştiği bir dönemde geldi.

Dünya Ekonomisi

/ 24 Ocak 2026Dünya ekonomisinde ‘Kara Kuğu’ alarmı: 2026’da piyasaları hangi riskler sarsacak?

BCA Research, 2026 yılına yönelik raporunda küresel piyasaları sarsabilecek en kritik risklerin jeopolitik gerilimler ve güç dengelerindeki değişimlerden kaynaklanabileceğini vurguladı...

Genel

/ 23 Ocak 2026Dünyanın zirvesindeki 20 üniversite belli oldu; Peki Türkiye üniversiteleri ne durumda?

QS World University Rankings 2026 sonuçları açıklandı: MIT zirvedeki yerini korurken, Imperial College London ikinci sıraya yükseldi. İnovasyon, araştırma gücü ve sürdürülebilirlik kriterleri bu yıl belirleyici oldu. Peki, Türkiye’den hangi üniversiteler listeye girdi?

Ekonomi

/ 23 Ocak 2026BETAM/Sahibinden.com ‘Otomobil Piyasası Görünümü’ Raporu: Otomobil piyasasında yıl sonu canlılığı…

Aralık ayı verileri incelenerek hazırlanan rapora göre; otomobil talep endeksi hem bir önceki aya hem de geçen yılın aynı ayına kıyasla yüzde 10 oranında arttı...

Borsa

/ 23 Ocak 2026Naci Ağbal, Aksa Enerji İcra Kurulu Başkanı ve CEO’su Oldu

Aksa Enerji, 2030 stratejik hedefleri doğrultusunda kurumsal yönetişim yapısını dönüştürmek amacıyla üst yönetiminde önemli bir yeniden yapılanmaya gitti...

Ekonomi

/ 23 Ocak 2026Türkiye’nin Suriye’ye ihracatı 2025 yılında 2,6 milyar dolara ulaştı

Türkiye’nin Suriye’ye ihracatı 2025’te, önceki yıla göre yüzde 69,6 artışla 2,6 milyar dolara yükseldi. Yıl boyunca artan ticari temaslar, sahada kurulan sürekli diyalog mekanizmaları ve ihracatçıların değişen koşullara hızla uyum sağlayabilen yapısı, bu artışta belirleyici rol oynadı...

Ekonomi

/ 23 Ocak 2026BBVA Research’ten Flaş Faiz ve Enflasyon Tahmini: İşte Masadaki O Rakamlar!

Ekonomi dünyasının gözü kulağı Merkez Bankası’ndayken, dev bankadan kritik bir rapor geldi. BBVA Research, Ocak ayı enflasyonu için gıda fiyatlarını işaret ederek uyardı: "Faiz indirimlerinde frene basılabilir!" İşte 2026 sonu faiz ve enflasyon tahminleri...

Gündem

/ 23 Ocak 2026ANKET ANALİZİ: İktidarın “Kalesi” Sallanıyor mu? Asgari Ücretli ve Genç Seçmen Rotayı Muhalefete Çevirdi

2026 yılına ekonomik krizin ve ardı ardına gelen zamların gölgesinde giren Türkiye’de, anket firmalarından gelen son veriler siyasi dengelerin kökten değişmeye başladığını gösteriyor. ORC Araştırma, PIAR ve HBS Araştırma tarafından Ocak ayında gerçekleştirilen çalışmalar; özellikle hayat pahalılığından en doğrudan etkilenen kesim olan asgari ücretliler ve geleceğinden endişeli gençler arasında CHP’nin açık ara birinci parti konumuna yükseldiğini ortaya koyuyor.

Ekonomi

/ 23 Ocak 2026İş Bankası’ndan Hesabı Olanlara Müjde: Yeni ‘İş Black’ Dönemi Başladı! Kimler Yararlanabilir?

Türkiye İş Bankası, üst segment müşterileri için ayrıcalıklarla dolu "İş Black" programını duyurdu. Aylık varlık bakiyesi 1 milyon TL ve üzeri olan müşteriler, artık bankacılık işlemlerinden sosyal yaşama kadar her alanda VIP hizmet alacak. İşte İş Black ve Black Plus dünyasının tüm detayları...

Ekonomi

/ 23 Ocak 2026Garanti BBVA ve FIAT Güçlerini Birleştirdi: Taşıt Kredisi Artık Bayide

Garanti BBVA ile FIAT, taşıt kredilerinde yeni bir dönemi başlatan önemli bir iş birliğine imza attı. Bu iş birliği kapsamında, FIAT marka sıfır araç alımlarında bayide anında taşıt kredisi kullanma imkânı sunuluyor. Geliştirilen dijital çözüm sayesinde kredi başvurusu, sözleşme onayı, belge yönetimi ve ödeme süreçleri şubeye gitmeye gerek kalmadan, araç satın alma esnasında FIAT bayilerinde tamamen dijital olarak tamamlanıyor.

Ekonomi

/ 23 Ocak 2026TCMB Analizi: Enflasyon ve Dış Talep Firmaların Üretim ve Fiyatlama Kararlarında Belirleyici

TCMB’nin firma yöneticileriyle yürüttüğü çalışmalara dayanan analizine göre, yüksek enflasyon dönemlerinde firmalarda kârlılığı yitirme endişesi öne çıkıyor ve bu durum fiyatlama davranışlarını olumsuz etkileyebiliyor. Türkiye Cumhuriyet Merkez Bankası ekonomistlerinden K. Azim Özdemir’in hazırladığı “Firmaların Davranış Psikolojisi: Algılardan Eylemlere” başlıklı çalışma notunda, enflasyonun yükseldiği dönemlerde kâr kaybı korkusunun firmalar açısından baskın bir algıya dönüştüğü vurgulanıyor.

Benzer Haberler