Ekonomi

Yapı Kredi Yatırım Strateji Notu: ‘Yaşam Korkusu…’

“İnsanı uçuran itici güç, en büyük insani varlığımızdır. Herkeste vardır. Bu, gücün kökleriyle bağlantılı olma hissidir ancak insan kısa sürede…

“İnsanı uçuran itici güç, en büyük insani varlığımızdır. Herkeste vardır. Bu, gücün kökleriyle bağlantılı olma hissidir ancak insan kısa sürede bu histen korkmaya başlar…

Bu yüzden çoğu insan kanatlarını bırakır ve yürümeyi, kanunlara uymayı tercih eder.”

-Hermann Hesse, Demian

“En yüksek potansiyellerimizden korkarız. Genellikle en mükemmel anlarımızda görebildiğimiz şeye dönüşmekten korkarız… Kendimizde gördüğümüz olağanüstü potansiyellerden zevk alır, hatta heyecanlanırız… Ve yine de aynı potansiyeller karşısında güçsüzlük, hayranlık ve korkuyla titreriz.”

-Abraham Maslow, The Farther Reaches of Human Nature

Psikolog Otto Rank, “Art and Artist” adlı kitabında iki temel korku tarafından yönlendirildiğimizi savundu: ölüm korkusu ve yaşam korkusu. Rank’a göre ölüm korkusu, sadece fiziksel yok oluşumuzun korkusundan daha fazlasıdır. Aynı zamanda, aşırı uyum yoluyla bireyselliğimizi kaybettiğimizde ortaya çıkan psikolojik bir ölüm korkusudur. Yaşama karşı duyulan korku ise farklı olmaktan, bireyselliğimizi keşfetmekten kaynaklanır. Fakat yaşamdan ne kadar korkarsak en yüksek potansiyellerimize doğru ilerleme olasılığımız da o kadar azalır ya da Nietzsche’nin belirttiği gibi, “Büyüklük kavramı… farklı olabilmeyi gerektirir.” (Nietzsche, Beyond Good and Evil).

Yaşam korkusu, en yüksek potansiyellerimize ulaşmamızı engelleyen tek faktör değil. Colin Wilson, modern toplumu saran ve potansiyelimizi gerçekleştirmenin önünde engel teşkil eden “önemsizlik nevrozu”ndan bahsetmiştir. Wilson, çağdaş düşüncenin büyük bir kısmının, “modern yazının çoğunun altında yatan yenilgi, felaket veya anlamsızlık duygusu” olarak tanımladığı “kahramanlık dışı hipotez” tarafından domine edildiğini gözlemlemiştir (Colin Wilson, The Age of Defeat).

“Onlar kendi içlerindeki yüksek benlikten korkarlar, çünkü o konuştuğunda buyurgan bir şekilde konuşur.”

– Friedrich Nietzsche, Human, All Too Human

Nature Communications’da yayınlanan bir nörobilim araştırmasında, araştırmacılar katılımcıların belirsiz sonuçlardan, özellikle elektrik şoku alıp almayacaklarını bilmemekten, kesin olumsuz sonuçlardan daha fazla stres yaşadığını buldu. Yani kaygılarını tetikleyen gerçek acı değil, bilmemekti. Bunun yatırım stratejilerine nasıl yansıyabileceğini bir düşünelim. Ne hayat ne de piyasalar kesinlik sunmaz. Belirsizlik ve olasılıklar sunarlar; başarılı olmak yeterince uzun süre belirsizliğe tahammül etmeyi gerektirir ancak beynimiz bunun için tasarlanmamıştır. Beynimizin, bizi olumsuz etkileyecek şekilde hareket etmek anlamına gelse bile, belirsizliği mümkün olan en kısa sürede çözmek için tasarlandığını biliyoruz. Belirsizlik içinde makul kararlar verebilme her zaman önemli ama özellikle 2026’da daha da önemli olacağını düşünüyoruz.

Daha önce de ifade ettiğimiz gibi 2026 için bizce temel temalar: taktiksel ve fırsatçı düşünmek, saf teknoloji yatırımlarından ziyade bakır ve yapay zekâ altyapısı yatırımlarından fayda sağlayacak alanlara yani elektrik şebekesi yatırımları, yenilenebilir enerji gibi alanlara odaklanmak.

Küresel kredi ise özellikle özel kredi olmak üzere, 2026’da yakından izleyeceğimiz bir alan olacak gibi duruyor. Eğer ciddi sorunlar ortaya çıkmaya başlarsa, yüksek getirili tahviller gibi kamu piyasaları muhtemelen erken uyarı sinyalleri verecektir. 2026 için diğer önemli temalar arasında Çin ekseni ile dünyanın geri kalanı arasında yeni bir soğuk savaş, artan askeri harcamalar ve muhtemelen finansal baskı gibi başlıklar yer alıyor.

Kısa vadede sert düzeltmeler göz ardı edilemezken, değerli metaller, özellikle son üç yıldır favorimiz olan altın ve bakır konusunda iyimserliğimizi koruyoruz.

Küresel hisse senedi piyasaları, gelişmekte olan piyasalar ve Türk varlıkları, özellikle yerel para birimi ve kısa vadeli TL sabit varlıkları konusunda, olumlu getiri dinamikleri nedeniyle seçici olarak olumlu görüşümüzü koruyoruz. Ayrıca, dar CDS ve devlet kredisi spread’leri, düşük değerlemeler, tarihsel olarak çok düşük yabancı sahiplik ve potansiyel olarak Batı ile iyileşen ilişkilerden olumlu etkilenebilecek hisse senetleri dahil Türk varlıklar için de olumlu görüşümüzü sürdürüyoruz. Kısa vadede, olumlu risk algısı, nispeten güçlü temeller ve MSCI EM’de olumlu bir görünüm bekliyoruz. 2-3 ay gibi kısa vadede, gelişmekte olan piyasalar ve TL varlıkların olumlu küresel makroekonomi ve düşük volatiliteye bağlı olduğunu ifade edebiliriz. Bununla birlikte, spread’ler özellikle 2018’in 1. çeyreğinden bu yana tarihsel aralıkların daha dar ucunda yer alıyor. Bu nedenle küresel, gelişmekte olan piyasalar ve Türkiye için hata payının daraldığını söyleyebiliriz.

Hissiyatımız küresel piyasaların birinci çeyrekte yani 20 Ocak civarı veya Mart’ta tepe yapıp, ardından yüzde 10-20’lik bir düşüş sergileyebileceği yönünde şekilleniyor.

Piyasa uzmanlarının çoğu, 2026 yılının önceki üç yıl kadar etkileyici olacağından emin görünüyor. Bence bu yıl kamuoyunun ve finans medyasının beklentilerinin aksine bir görüşü de aklımızın bir kenarında bulundurmak iyi olabilir. Geniş dalga boyları ve ciddi savrulmalar görebileceğimizi düşündüğümüzden daha taktiksel, soğukkanlı ve disiplinli olunması gerektiğini düşünüyoruz.

Türkiye Makroekonomisi

Bütçe: Beklenenden daha iyi gelir tahsilatı nedeniyle bütçe açığının, Orta Vadeli Program hedefi olan GSYİH’nin yüzde 3,6’sı ile uyumlu olmasını bekliyoruz. Bütçe gelirleri beklenenden daha iyi gerçekleşti. Bu durum, borçlanma ihtiyacını azaltabilir. Son 12 aylık nakit gelirler, nakit harcamalarındaki yüzde 39,1’lik artışa kıyasla yıllık bazda yüzde 46,3’lük bir artış gösterdi.

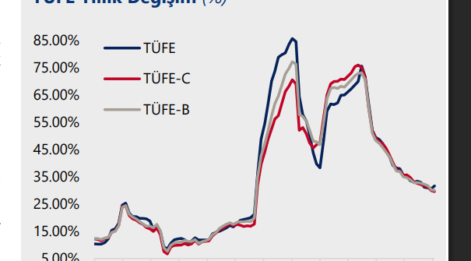

TÜFE ve politika faizi: 2026 yıl sonu TÜFE enflasyonunu yüzde 23,6 olarak tahmin ediyoruz. Türkiye Cumhuriyet Merkez Bankası’nın (TCMB) politika faizini 2026 yılında yüzde 38’den yüzde 28,5’e düşürmesini bekliyoruz. Beklenen enflasyon seyri açısından, yıllık TÜFE’nin 1. çeyrek, 2. çeyrek, 3. çeyrek ve 4. çeyrek sonunda sırasıyla; yüzde 28,6, yüzde 27,3, yüzde 24,0 ve yüzde 23,6’ya düşmesini bekliyoruz. Bu arada, TÜFE sepetindeki metodolojik değişiklikleri hakkında yorum yapmak için erken ama manşet enflasyonun düşmesine yol açabilir. Buna karşılık, değişken gıda

fiyatları, yapışkan hizmet fiyatları ve yapışkan hanehalkı ve reel sektör enflasyon beklentilerinin, enflasyon profili için yukarı yönlü riskler oluşturabileceğini söyleyebiliriz.

Beklenen politika faizi seyrine ilişkin olarak, politika faizinin 1. çeyrek, 2. çeyrek, 3. çeyrek ve 4. çeyrek sonunda sırasıyla; yüzde 35, yüzde 32,5, yüzde 30,5 ve yüzde 28,5 olmasını bekliyoruz.

Büyüme: Türkiye’nin enflasyon düşürme programına rağmen büyüme performansı yukarı yönlü sürprizler yapmaya devam etti. 3. çeyrekte GSYİH yıllık bazda yüzde 3,7 artarken, çeyrek bazda yüzde 1,1’lik artışla yukarı yönlü sürpriz yaptı. Tüketim ve sabit sermaye yatırımları güçlü katkı sağladı. GSYİH büyümesinin 2025’te tahmin edilen yüzde 3,75’ten 2026’da yüzde 3,90’a yükseleceğini tahmin ediyoruz.

Türkiye; Batı ile daha iyi ilişkilerden, Ukrayna-Rusya’daki olası barıştan ve olası yeniden yapılanma fırsatlarından faydalanabilir. Bununla birlikte, Suriye’deki durum ve iç dinamiklerin risk oluşturmaya devam ettiğini gözlemliyoruz. Cari açığın hem bu yıl hem de gelecek yıl GSYİH’nin yüzde 2,0’ından az olacağını düşündüğümüz için cari açık konusunda genel olarak rahatız.

Türkiye Eurobond Stratejisi

Bu konuda nötr/hafif olumlu görünümümüzü koruyoruz. Spread’ler daralmış olsa da daha fazla daralması için yapısal hikâyenin sağlam hale gelme ihtimali var. Tabii tersi de geçerli olabilir. Bu konuda da özellikle dış ilişkilerin ve içsel dinamiklerin önemli olduğunu düşünüyoruz.

Yerel Borç Stratejisi

Kısa vadeli TL sabit gelir varlıkları için yılın çoğunda olumlu duruşumuzu koruduk ancak güçlü iç talep, sabit hizmet enflasyonu ve enflasyona yönelik potansiyel yukarı yönlü riskler nedeniyle önemli ölçüde durasyon eklemekten kaçındık. Hala da kaçınıyoruz. Özellikle dış ilişkilerin ve içsel dinamiklerin önemli olduğunu düşünüyoruz.

Para Birimi Stratejisi

Enflasyonun yavaşlaması, piyasa katılımcılarının enflasyon beklentilerinin düşmesi, istikrarlı TL ve daha yüksek döviz rezervleri, istikrarlı dolarizasyon göz önüne alındığında, Türkiye Cumhuriyet Merkez Bankası’nın yıl sonuna kadar daha fazla faiz indirimi yapma alanı olduğunu gözlemliyoruz. Sürecin kademeli olması ve önemli bir faiz oranı tamponunu koruması durumunda, faiz oranlarının düşürülmesinin TL için olumsuz olacağını düşünmüyoruz ancak artık reel bir TL değerlenmesi beklemiyoruz. Özellikle dış ilişkilerin ve içsel dinamiklerin önemli olduğunu düşünüyoruz.

Hisse Senedi Stratejisi

Türk hisse senedi piyasası, 2025 yılında gelişmekte olan piyasalara göre yüzde 25’ten fazla geride kaldı ve iki yıl üst üste olumlu bir performans göstermedi. Bu zorlu bir dönem olmasına rağmen, temel yatırım tezi düşük değerlemeler, düşük yabancı katılım ve Batı ile potansiyel olarak iyileşebilecek ilişkiler üzerine kurulu olmaya devam ediyor. Değerlemeler pahalı olmamaya devam ediyor. Enflasyonun ve faiz oranlarının düşmesi beklentisiyle seçici hisse senetlerinin bu yıl daha iyi performans göstermesinin olası olduğu kanaatindeyiz.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Yapı Kredi Yatırım