Borsa

ANALİZ: ABD Borsası düzeltme vakti geldi mi?

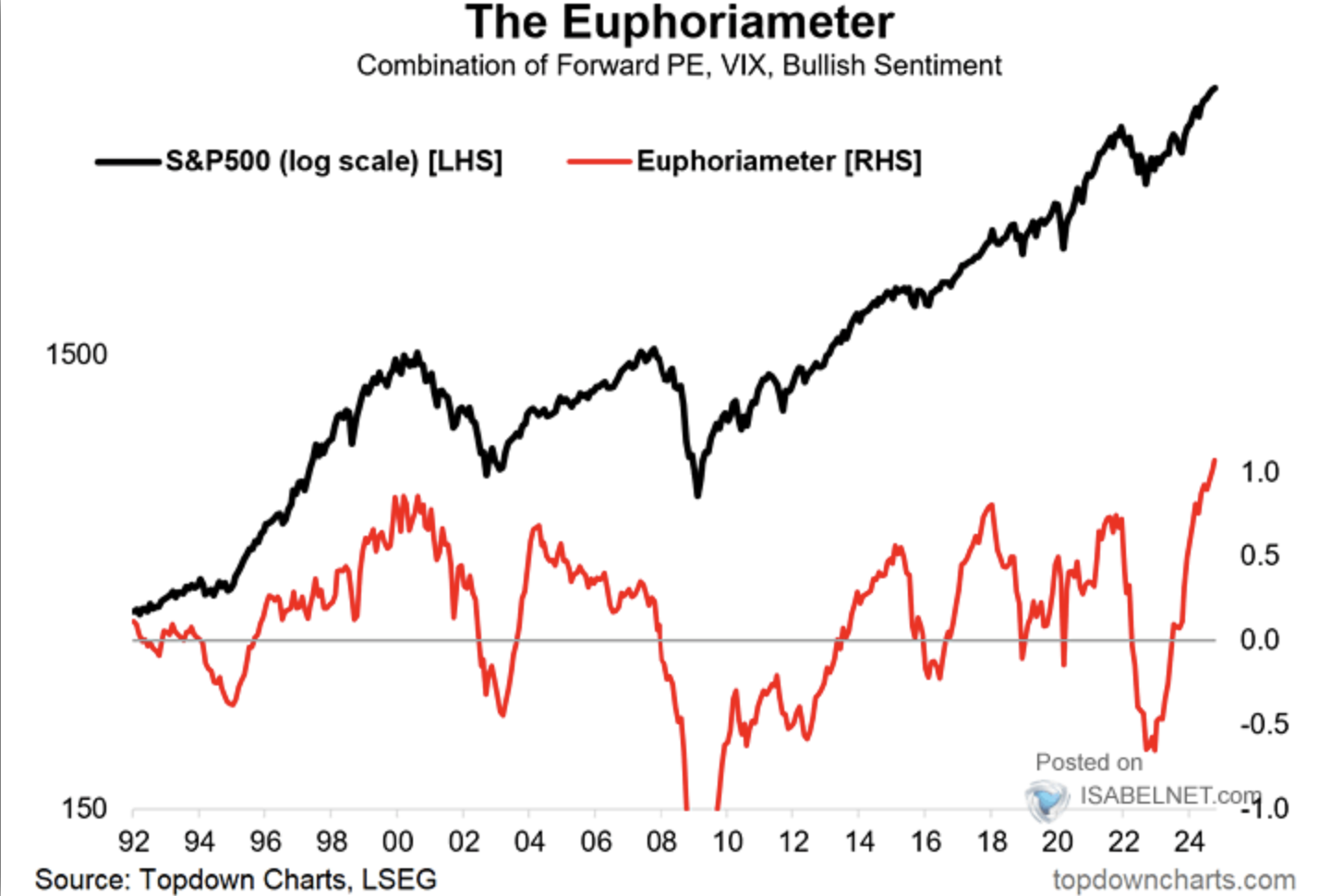

Grafik 1: Euphoriameter ve SP500 “The Euphoriameter” adlı ölçüm, yatırımcıların duygusal durumlarının ve piyasa katılımcılarının risk iştahlarının bir yansıması olarak…

Grafik 1: Euphoriameter ve SP500

“The Euphoriameter” adlı ölçüm, yatırımcıların duygusal durumlarının ve piyasa katılımcılarının risk iştahlarının bir yansıması olarak hesaplanmıştır.

Bu ölçüm, ileriye dönük fiyat-kazanç oranları (forward PE), VIX (volatilite endeksi) ve genel boğa (bullish) yatırımcı hissiyatını birleştirerek oluşturulmuştur.

Grafik, 1992 yılından 2024 yılına kadar olan dönemi kapsıyor ve iki önemli veriyi karşılaştırıyor: S&P 500 endeksi (siyah çizgi, logaritmik ölçek) ve Euphoriameter (kırmızı çizgi).

Siyah çizgi, S&P 500’ün uzun vadeli hareketini gösteriyor ve önemli yükseliş ve düşüş dönemlerini ortaya koyuyor. S&P 500’ün dalgalanmaları, ekonomik döngüler ve piyasa risk iştahıyla yakından ilişkilidir.

Kırmızı çizgi, Euphoriameter’ı temsil ediyor ve yatırımcıların genel risk iştahını ölçüyor. Bu çizgi, tarihsel olarak piyasa zirvelerinin ve diplerinin öncü bir göstergesi olarak hizmet etmiştir. Örneğin, 2000’lerin başındaki dot-com balonu döneminde Euphoriameter’ın zirveye çıkması, piyasa eforisinin doruk noktasına ulaştığını gösteriyor. Benzer bir model 2008 krizi öncesinde de gözlemlenmiş; Euphoriameter keskin bir düşüş yaşarken, piyasa eforisi kısa sürede kaybolmuş.

2024 yılına geldiğimizde Euphoriameter, tekrar oldukça yüksek bir seviyeye ulaşıyor, bu da piyasa katılımcılarının son dönemdeki ‘eforisinin’ zirvede olabileceğini gösteriyor. Bu durum, tarihsel verilere bakıldığında, olası bir düzeltme veya piyasa dalgalanması riskini artırabilir.

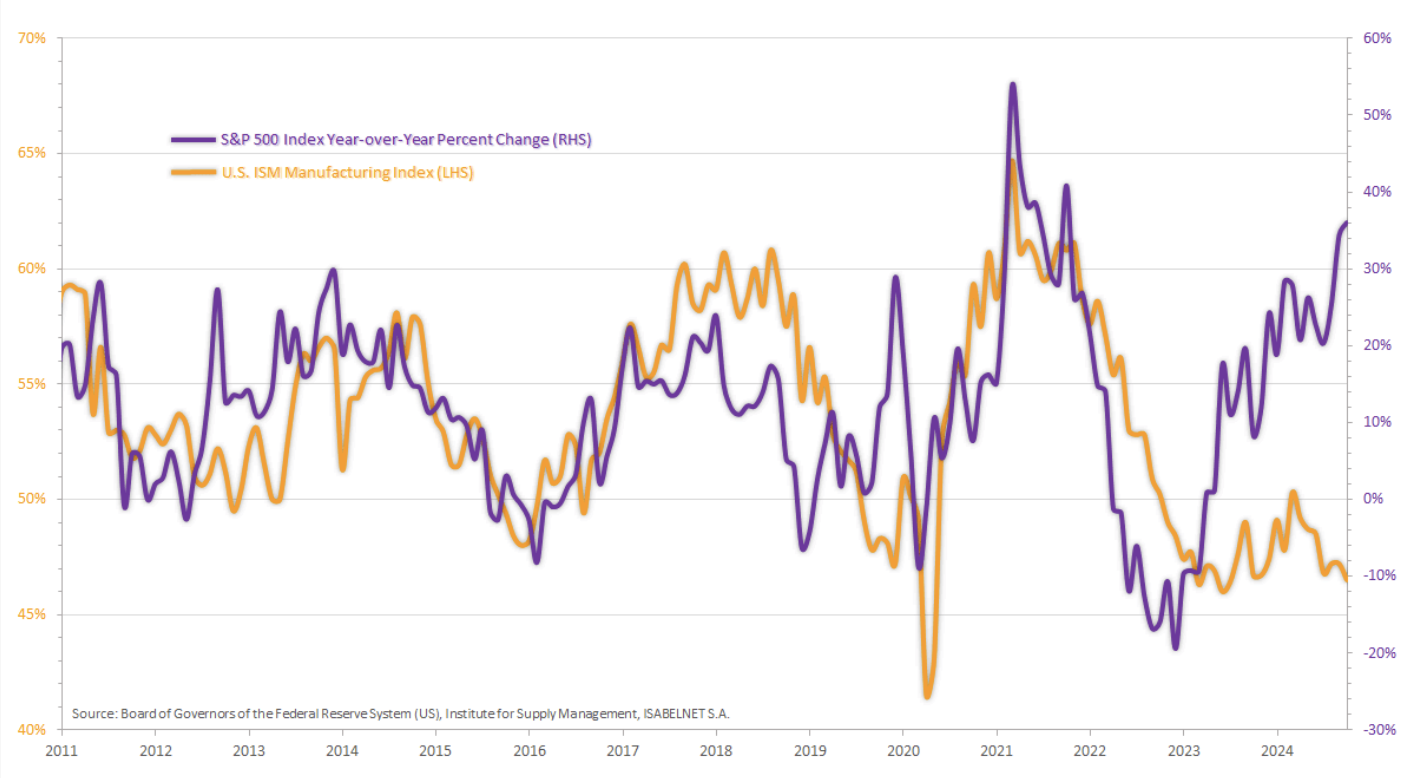

Grafik 2: US ISM endeksi ve SP500

Bu grafikte de S&P 500 endeksinin yıllık yüzde değişimi (mor çizgi, sağ eksen) ile ABD ISM İmalat Endeksi (turuncu çizgi, sol eksen) arasındaki ilişki inceleniyor. Veriler 2011’den 2024’e kadar olan dönemi kapsıyor ve ekonomideki genel eğilimler ile hisse senedi piyasası arasındaki bağlantıyı ortaya koyuyor.