Borsa

VakıfBank’ın aktif büyüklüğü 2,4 trilyon lirayı aştı

VakıfBank’ın nakdi ve gayri nakdi krediler yoluyla Türkiye ekonomisine sağladığı finansman desteği, yıllık bazda yüzde 70 artarak 1,8 trilyon liraya ulaştı...

VakıfBank’ın nakdi ve gayri nakdi krediler yoluyla Türkiye ekonomisine sağladığı finansman desteği, yıllık bazda yüzde 70 artarak 1,8 trilyon liraya ulaştı. Aynı dönemde nakdi krediler, yıllık yüzde 74 artışla 1,4 trilyon liraya yükselirken; VakıfBank’ın aktif büyüklüğü ise yıllık yüzde 77 artışla 2,4 trilyon lira seviyesini aştı. Böylece nakdi krediler ve toplam aktifler için pazar payları, sırasıyla bir önceki yılın aynı dönemindeki seviyeler olan yüzde 11,6 ve yüzde 10,6’dan, yüzde 12,9 ve yüzde 11,6’ya yükseldi.

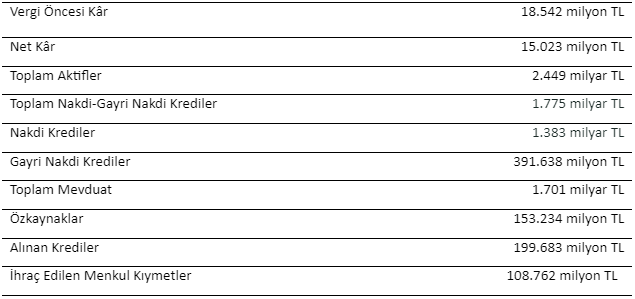

Aktif büyüklükte Türkiye’nin iki büyük bankasından biri olarak reel ekonomiye desteğini kesintisiz sürdüren VakıfBank, 2023 yılının üçüncü çeyreğine ait finansal sonuçlarını kamuoyu ile paylaştı. 2023 yılının üçüncü çeyreğinde aktif büyüklüğünü geçen yılın aynı dönemine göre yüzde 77 oranında artırarak 2,4 trilyon liraya yükselten VakıfBank, ulaştığı 18 milyar 542 milyon lira brüt kârından 3 milyar 519 milyon lira vergi karşılığı ayırarak, 15 milyar 23 milyon lira net kâr elde etti.

Bankanın üçüncü çeyrek finansal sonuçlarına ilişkin değerlendirmelerde bulunan VakıfBank Genel Müdürü Abdi Serdar Üstünsalih, “2023 yılının üçüncü çeyreği, ekonomi yönetimimizin attığı sıkılaşma adımlarının ve makro ekonomik politikalardaki normalleşmenin özellikle sektörümüzde hissedildiği bir dönem oldu. Tüm bu pozitif gelişmeler ışığında biz de ekonomi yönetimimizle uyumlu olarak bilançomuzu verimli bir şekilde yönetmeyi sürdürdük. VakıfBank olarak seçici kredi politikamız doğrultusunda, özellikle ihracat ve yatırım odaklı, ülkemiz istihdamına katkı sağlayan ticari ve KOBİ segmentindeki müşterilerimizi desteklemeye devam ettik” dedi. İzlenen stratejilerle VakıfBank’ın toplam ticari kredi portföyü büyüklüğünün 1,1 trilyon lira seviyesini aştığının altını çizen Üstünsalih, “Bu alandaki öncülüğümüz ile reel ekonomiye ve firmalarımıza ihtiyaç duydukları finansal desteği dönem gözetmeksizin sağlamaya devam ettiğimizi göstermiş olduk. Cumhuriyetimizin 100. kuruluş yıl dönümünü kutladığımız bu dönemde ülkemize sağladığımız destekte hız kesmemek Bankamız adına gurur kaynağıdır” ifadelerini kullandı.

“Toplam mevduatlar ana fonlama kalemimiz olmaya devam etti”

Üstünsalih fonlama tarafında toplam mevduatların yıllık bazda yüzde 78 artışla 1,7 trilyon lirayı aşarak VakıfBank’ın ana fonlama kalemi olmaya devam ettiğine dikkat çekerek, “Böylece bu alandaki pazar payımız bir önceki yıl yüzde 11,9 olan seviyesinden 12,8’e yükseldi. Buradaki en büyük önceliğimiz, tabana yaygın müşteri ve mevduat yapımızı korumak ve mümkün olduğunca daha çok sayıda müşterimize ulaşmak. Böylece müşterilerimizin tasarruflarını en doğru şekilde değerlendirmeleri için ihtiyaçları olan desteği onlara sağlamak. Ayrıca ekonomi yönetimimizce atılan adımlar sayesinde hem Bankamız özelinde hem de sektör genelinde KKM ürün grubundaki mevduatlarda kademeli ancak belirgin bir azalış eğilimi olduğunu gözlemliyoruz. Bu alanda ekonomi yönetimimiz öncülüğünde uygulamaları takip etmeye devam edeceğiz” dedi.

VakıfBank, 2 yıl aradan sonra 5 yıllık vadede piyasayı açan ilk Türk Bankası oldu

VakıfBank’ın 2023 yılının Ağustos ayında uluslararası bir banka ile 500 milyon dolar tutarında ve 5 yıl vadeli yeni bir teminatlı fonlama işlemini başarıyla tamamladığı ve ardından da Fransız Kalkınma Ajansı (AFD) ile, ilk 3 yıl anapara ödemesiz olmak üzere, toplam 10 yıl vadeli ‘Yeşil Konut Projesi’ kapsamında 100 milyon Euro’luk ikinci dilimin kullandırılması konusunda anlaşmaya vardığını hatırlatan Üstünsalih, sözlerini şöyle sürdürdü:

“VakıfBank yine sektöre öncülük eden bir gelişmeye imza attı. Çok kısa bir süre önce Eylül ayı başında 5 yıl vadeli 750 milyon dolarlık sürdürülebilir eurobond ihracını da başarıyla tamamlayarak iki yıl aradan sonra bu vadede piyasayı açan ilk Türk bankası olduk. İşleme, farklı kıtalardan 180’e yakın kurumsal yatırımcıdan 2,6 milyar dolar tutarında, işlem büyüklüğünün 3,5 katı kadar talep toplandı. 2023 yılında şu ana kadar altı Türk bankası toplam yedi farklı eurobond işlemiyle piyasaya geldi. Doğru strateji, zamanlama ve yatırımcılar nezdinde yarattığımız pozitif algı sayesinde, normalde bir araya gelmesi zor üç bileşeni olan en düşük maliyet, en yüksek tutar ve en uzun vadeyi tek bir işlemde bir araya getirmeyi başaran banka olduk.”

Üstünsalih, sözlerini şöyle tamamladı:

“Ekonomi yönetimimiz tarafından alınan makro ihtiyati tedbirler ve eş zamanlı uygulanan para politikasındaki sıkılaşma adımları Türkiye’ye ve Türk bankalarına olan güveni yeniden arttırdı. Görüldüğü üzere uluslararası fonlama alanındaki en aktif Türk bankası olarak bir yandan pek çok yeni yabancı kaynağı ülkemize getirmeye devam ederken, diğer yandan bu kaynakları vakit kaybetmeden reel sektörün kullanımına sunuyoruz. Bunun en güzel örneği olarak 2020 yılında Dünya Bankası ile imzaladığımız 250 milyon dolarlık kaynağın tamamının amacına uygun bir şekilde firmalarımıza kullandırdığımızı bir kez daha hatırlatmak isterim. Bu anlamda ilerleyen dönemlerde de reel sektördeki firmalarımıza destek olmaya devam edeceğiz.”

VakıfBank’ın konsolide olmayan 30 Eylül 2023 tarihli bilançosunun önemli finansal göstergeleri: