Ekonomi

Ülker, 7 milyar dolar borcu ödeyip nasıl büyüdüklerini anlattı

Yıldız Holding Yönetim kurulu Üyesi Murat Ülker, 2018 yılında bankalarla anlaşarak 7 milyar dolar olan borcu nasıl yapılandırdıklarını ve küresel şirket olarak krizi nasıl büyüme fırsatına çevirdiklerini anlattı.

Yıldız Holding’in 2018 yılında yaşanan kur artışı ve döviz kirinden çıkış hikayesi piyasalarda en çok merak edilen konuların başında geliyor. Yıldız Holding 2018 yılında, anin kur artışı nedeniyle 7 Milyar Dolar’lık borç yükünün Türk Lirası olarak tahminleri üzerine borcunu yeniden yapılandırmak için bankalarla masaya oturmuştu. 2018 Ağustos ayındaki Rahip Brunson Krizi yüzünden birçok şirket gibi dövizde yaşanan tırmanış birçok şirket gibi Yıldız Holding’i de etkilemişti. Holding bankalarla masaya oturdu ve 7 milyar dolara ulaşan borcunu yeniden yapılandırdı.

“İYİ Kİ GLOBALLEŞMİŞİZ”

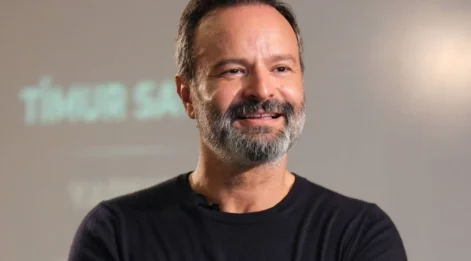

Murat Ülker, grubun borç yapılandırma sürecini 10haber.net yazarları İsmet Berkan ve Barış Soydan’a anlattı. Ülker, “Bu performansı enternasyonel bir firma olmamıza borçluyuz. İyi ki globalleşmişiz, iyi ki beş yıl önce Türkiye’de sendikasyon yapmışız” dedi.

“DAĞ GİBİ BORÇ ERİDİ”

Murat Ülker’le yaptığı görüşmeyi köşesine aktaran Barış Soydan, “Dağ gibi borç eridi” yorumunu yaptı:

“2020 yılına gelindiğinde Yıldız Holding’in toplam net borcunun faiz, vergi, amortisman öncesi kâra, kısa söyleyişiyle FAVÖK (Faiz, amortisman ve vergi öncesi kar)’e oranı hâlâ 6.5- 7x düzeyindeydi. Finansta net borç/FAVÖK oranında 4-5 çarpan ve üstü alarm seviyesi olarak değerlendiriliyordu, yani grubun borç sorunu hafiflemekle birlikte sürüyordu. BUGÜN Borçların FAVÖK (Faiz, amortisman ve vergi öncesi kar)’a oranı 6.5-7 çarpandan 2.5 çarpana inmiş. Yani dağ gibi borç erimiş. Yıldız Holding’in avantajı, ana faaliyet alanları gıda ve perakendenin krizlere dayanıklı, borsa jargonuyla ‘defansif sektörler’ olması.”

Yıldız Holding o dönemde yapılandırmaya giderken borçlarını azaltmak için varlık satışına başlamıştı. Godiva’nın dört Asya ülkesindeki işleri ve Belçika’daki fabrikasını yaklaşık 1.5 milyar dolara satmış, Kümaş Manyezit’i elden çıkarmış ve Şok’un halka arzından ciddi bir kaynak girişi elde etmişti.

Soydan şöyle devam etti:

“Aradan geçen beş yılda dünya bir pandemi, bir enflasyon dalgası ve bir resesyon yaşadı. Merkez bankaları pandemide ekonomileri ayakta tutmak için trilyonlarca dolar pompaladı, bunun sonucunda Amerika ve Avrupa’da enflasyon son kırk yılın zirvesine çıktı. Merkez bankaları enflasyonu bastırabilmek için sert faiz artırımları yapınca dünya ekonomisi durgunluğa girdi. Yıldız Holding’in avantajı, ana faaliyet alanları gıda ve perakendenin krizlere dayanıklı, borsa jargonuyla “defansif sektörler” olması. Murat Ülker halka arzdan bu yana dolar kurunun 6.5 kat arttığını, Şok’un ise dolar olarak iki misline yakın bir ciroya ulaştığını söylüyor. Ülker’in de ilk 6 ayda cirosunu yüzde 65, FAVÖK’ünü ise yüzde 79 artırdığını belirten Murat Ülker, “Bu performansı enternasyonel bir firma olmamıza borçluyuz” diyor. “İyi ki globalleşmişiz, iyi ki beş yıl önce Türkiye’de sendikasyon yapmışız” diyen Murat Ülker şöyle devam ediyor: “Yurtiçi borcumuz yaklaşık 1 milyar doların az üzerinde ama bunun yarısı Türk lirası. Şu anda Yıldız Holding’in borç seviyesi 2.5 FAVÖK çarpan ile sağlıklı bir yapıda. Yurtdışında da zaten sağlıklı bir finansal yapımız var ve orayı tamamen yurtdışından finanse ediyoruz. Faizler düşük, vadeler uzun. Mesela faiz yüzde 2.5, vade ise 12 sene…”

“30 ŞİRKETİMİZİ SATTIK AMA YİNE DE KÜÇÜLMEDİK, BÜYÜDÜK”

İsmet Berkan da köşesinde şunlara yer verdi: “2018 yılına kadar şirketlerimiz TL yerine döviz cinsi kredi almayı tercih ediyordu. Çünkü gerek dolar gerekse euro cinsi kredilerde faiz sıfıra yakındı, döviz kurları ise belli bir istikrarla hareket ediyordu; kimse kur riskini çok fazla önemsemiyordu. TL cinsi krediler şirketlere daha maliyetli geliyordu, o yüzden bankalar yurt dışından buldukları muazzam kaynakları Türk şirketlerine döviz olarak veriyordu…. Bu kırılganlığın üzerine Erdoğan’ın Merkez Bankası faizine müdahale edeceğini açıklaması eklenip yabancı borç verenleri ürkütmesi eklendi, kurlar yukarı doğru gitmeye başladı. Brunson Krizi nedeniyle ABD Başkanı Donald Trump’ın o sırada attığı bazı Tweet’ler de döviz kurlarında ‘mükemmel fırtına’ etkisi yarattı, kur aşırı sıçradı. Bunun sonucunda geliri TL cinsinden olanların borçları katlanan dev sektörler ve şirketler sıkıntıya girdi.”

Murat Ülker’in “30’dan fazla fabrika ve şirketi sattık ama buna rağmen küçülmedik büyüdük” dediğini aktaran Berkan köşesinde şu görüşlere yer verdi:

“Bütün Türk özel sektörü gibi Yıldız Holding de bu 5 yılı borç azaltmakla geçirmişti. Genel rakamlara baktığımızda Türk şirketlerinin son 5 yılda döviz cinsi borçlarını çok ciddi miktarda azalttığını görüyoruz zaten; Türkiye’nin ve Türk şirketlerinin krize karşı dayanıklılığı (‘resilience’ deniyor buna) ve kriz tecrübesi gerçekten çok büyük. Yalnız Yıldız Holding’de durum bunun da ötesinde. Çünkü holding, 2018 sonunda bu borç krizine önlem ararken hem önlem hem de ileri adım yerine geçecek bazı yöntemler geliştirmiş. Bir yandan ‘odaklanma’ dedikleri, belli sektörlere odaklandıkları bir stratejiye geçip o sektörler dışında kalan alanlardaki varlıklarını satmışlar, bir yandan da odaklandıkları alanlarda büyümeye çalışmışlar.”

“BUGÜN BORÇ 1 MİLYAR DOLAR, O DA “ÖDENMİŞ” SAYILIYOR”

Ülker, sattıkları şirketlerin yeni sahipleriyle halen faaliyete devam ettiğini de belirtmiş. Bugün 1 milyar dolara düşen borç da piyasa şartlarında ‘ödenmiş’ kabul ediliyor. Çünkü bu borcun holdingin faiz, amortisman ve vergi öncesi karına (FAVÖK) oranı yüzde 2,5 civarında. Bu da uluslararası standartta makul bir borçluluk oranı olarak görülüyor. İsmet Berkan, “Yıldız Holding, bir yandan borç öderken, bir yandan varlık satışı yoluyla küçülürken bir yandan da muazzam bir oranda nasıl büyüdü?” sorusunun cevabına da köşesinde cevap veriyor:

“Murat Ülker’le toplantımızda Şok marketlerin CEO’su Uğur Demirel de vardı. Anlattıkları o kadar çarpıcıydı ki, aslında bu market zincirinin hikayesi başlı başına yönetim bilimi derslerine konu olacak kadar ilginç. Şok, Yıldız Holding tarafından biraz da mecburen halka açıldığında şirket 1,4 milyar doları bulan bir TL değer üzerinden satılmıştı. Bugün baktığınızda aradan geçen 5 yılda doların değeri 6,5 kat artmış ve şirket değeri de (yaklaşık 36 milyar lira) hemen hemen aynı yerde. Böyle vahim bir dönemde bu bile tek başına bir başarı. Bütün bu dönemde Şok, ortalama olarak günde 4 yeni dükkân açarak büyümesini sürdürdü. Sadece Şok değil. Ülker’den Godiva’ya ve McVitties’i üreten United Biscuits’e kadar bütün şirketlerde verimlilik, üretim ve karlılık artışları var. Aslında Yıldız Holding’e hem bu büyümesini hem de borç ödemesini sağlayan şey de burada gizli: Şirketin küresel oyuncu olmasında. Şirket bu ülkedeki kur riskini başka ülkedeki kazancı ile sigorta ediyor. Ülker mesela bir yandan ihracat da yapıyor ama bundan daha önemlisi Ülker’in yurt dışında yaptığı üretimden elde ettiği kazanç.”

patronlardunyasi.com