Döviz

Piyasa Bülteni | Güne çok acı bir haberle başlıyoruz: Deprem

Kahramanmaraş’ın Pazarcık ilçesi merkezli olarak sabaha karşı saatlerde gerçekleşen 7,4 büyüklüğündeki depremde Maraş ve çevre illerde binalar yıkılırken arama kurtarma…

Kahramanmaraş’ın Pazarcık ilçesi merkezli olarak sabaha karşı saatlerde gerçekleşen 7,4 büyüklüğündeki depremde Maraş ve çevre illerde binalar yıkılırken arama kurtarma çalışmaları başladı. Deprem, Kahramanmaraş, Hatay, Osmaniye, Gaziantep, Şanlıurfa, Diyarbakır, Malatya ve Adana başta olmak üzere çevre illerde, Suriye ve Kıbrıs’ta yoğun şekilde hissedildi. Kış koşullarının hüküm sürdüğü bölgede can kayıplarının olduğu ve pek çok binanın da yıklığını üzülerek okuyoruz. Allah yardımcımız olsun. Acımız büyük.

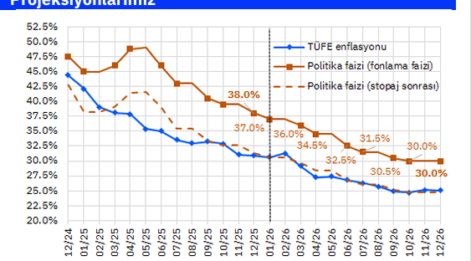

Cuma günü TÜİK’in açıkladığı Ocak ayı enflasyon rakamları piyasa beklentilerinin oldukça üzerinde sonuçlandı. Reuters anketine göre TÜFE’nin %3,8 artış kaydetmesi beklenirken gerçekleşme %6,7 oldu. ABD’de yıllık enflasyonun %6,5 olduğunu hatırlatalım. Hatta, aylar sonra TÜİK enflasyon rakamının İTO enflasyonunu da geride bıraktığını not edelim. Her ne kadar aylık enflasyon beklentilerin oldukça üzerinde gelse de, yıllık enflasyon baz etkisi ile %57,68 seviyesine geriledi (basit bir düşünce ile geçen sene Ocak ayında enflasyonun %11,10 olduğunu not edelim).

Enflasyonu alt kalemlerinde çift haneli artış kaydeden o kadar çok grup var lâkin aralarında %1,5 aylık, % 24,2 yıllık artış kaydeden giyim ve ayakkabı grubu dikkatlerimizden kaçmadı. Neden diye sorarsanız, KKTC’de açıklanan giyim ve ayakkabı enflasyonunun aylık %1,32 yıllık olarak ise %91,42 artış kaydettiğinin altını çizelim! Bu arada -grafikten de takip edebilirsiniz- KKTC’de da açıklanan yıllık enflasyonun da baz etkisi ile %89,23 seviyesine gerilerken, fiyatların artış hızı düşse de, enflasyonun artmaya devam ettiğini her market alışverişinde bir fiil hissediyoruz.

Dünya gıda fiyatları Ocak ayında art arda onuncu ayda da gerilemeye devam etti. Birleşmiş Milletler Gıda ve Tarım Örgütü (FAO) tarafından derlenen dünya gıda fiyatları endeksi, Ocak ayında Eylül 2021’den bu yana en düşük seviyeyi gördü. Dönelim tekrar bizim cephedeki gıda fiyatlarına: Türkiye’de yıllık %71 ; KKTC’de ise %91,98 arttı.

Bir adım daha ileriye gidelim. Ukrayna savaşı ardından zirve yapan gıda ve enerji fiyatları son 6 aydır geriliyor. Brent cinsi petrolün varil fiyatı 140 dolardan 80 dolara, ılıman hava şartları ve ağzına kadar dolu gaz depoları ile Avrupa’da yakın vadeli gaz fiyatları (TTF) 343 EUR/MWh seviyesindenn 55 EUR/MHh seviyesine geriledi. Yukarıda da değindiğim üzere, dünyada gıda fiyatları ard arda 10 aydır gerilerken enflasyonun hem KKTC hem de TC’de hâlen daha aylık bazda sert artmasının para politikasının gevşek olmasına bağlamak gerektiğini düşünüyoruz.

Cuma günü sabah saatlerinde açıklanan enflasyon verileri ardından günün ikinci yarısında gözümüzü ABD’de açıklanan istihdam raporuna çevirdik. Tarım dışı istihdam (TDİ) Ocak ayında 517bin kişi artış kaydederek 185bin olan beklentinin oldukça üzerinde sonuçlandı (geçen aya ilişkin rakam da yukarı yönlü revize edildi). İşsizlik oranı %3,4’e -1969 yılından bu yana- en düşük seviyeye gerilerken, FED’in yakından takip ettiği ortalama saatlik gelirler (maaş artışları) yıllık bazda beklentilerin üzerinde %4,4 artış kaydetti.

Şimdi işin magazin boyutunu geçerek yorumlamaya çalışalım. ABD istihdam raporu her yönü ile kuvvetli geldi. Özellikle bir gün önce açıklanan ADP özel sektör verisinin zayıf kalmasında sonra, TDİ’nin bu kadar güçlü gelmeyeceğini düşünmüştük. Veri, istihdam kanadından ekonominin sıcak kalmaya devam ettiğine işaret ederek, FED’in de faiz artış döngüsünde sona yaklaştığı görüşünü çürüttü. Madalyonun diğer tarafında ise, enflasyon soğumaya devam ederken, “yumuşak iniş” olasılığının da artmaya başladığını daha da güçlü bir sesle ifade edebileceğimizin altını çizmek gerekiyor. Lâkin, piyasa ilk etapta ilk seçeneğin üzerinde durmuş olmalı ki, veri ardında dolar geniş bantta değer kazanırken, hisse senetleri olumsuz bir performans kaydetti.

Bizim gözümüze çarpan verilerden bağımsız başka bir önemli gelişme daha var. Her ne kadar temel tarafta son günlerde büyük bir gürültü kopsa da, en büyük 500 şirketin işlem gördüğü S&P500 endeksine teknik bir bakış açısıyla baktığımızda, 50 günlük hareketli ortalamanın golden cross (altın kesişme) ile 200 günlük hareketli ortalamanın üzerine çıktığını görüyoruz (bakınız grafik). Bu kesişme, yükseliş sinyali olarak okunuyor! Neredeyse son 75 senede, S&P500 cephesinde her golden cross sonrası 12 aylık ortalama ~ %10 getiri sağladığını not edelim!

ABD’de önde gelen endeksler haftanın son iş günün %1’in üzerinde kayıpla tamamlarken, teknoloji hisselerinin işlem gördüğü (risk iştahın temsil eden) Nasdaq endeksi %1,5 değer kaybetti. EURUSD paritesi olumsuz havaya paralel hızla 1,08 seviyesine gerilerken, Perşembe ECB kararı öncesinde test ettiği 1,1030 seviyesine nazaran %2,20 düştü. Dolar sepetinin içinde en ağırlık para birimi olan EUR’nun sert gerilemesi ile DXY, haftayı kritik bir seviye olarak gördüğümüz 102 seviyesinin üzerinde 102,9’da tamamladı.

Kıymetli madenler cephesinde ise dolar ile ters korelasyona sahip altın ve gümüş haftayı oldukça moralsiz tamamladı. Geride bıraktığımız haftanın ilk yarısında 1,965 dolar seviyesindeki önemli dirence kadar gelen altının ons fiyatı, kükreyen istihdam raporu ile birlikte 1,865 dolar seviyesine gerileyerek neredeyse 100 dolar birden düştü. Seneye güçlü bir başlangıç yapamayan gümüş ise 22 doların kıyısına kadar ‘hırpalandı’. Sağlıklı bir yorum yapabilmek adına, Cuma günü yaşanan ‘hezimet’ ardından bu haftayı izlemek istiyoruz.

Yukarıdaki ‘tatsız’ cümlelerden de anlaşılacağı üzere, ABD’de güçlü gelen istihdam raporu ve akabinde açıklanan güçlü ISM PMI verileri sonrası dolar küresel çapta değerlendi. Türkiye cephesinde ise olumsuz enflasyon rakamlarına omuz silken kur ve piyasa faizlerinin aksine, hisse senetlerindeki baş döndürücü volatilite Cuma günü de korundu. Ana endeks günü %5,2 artışla tamamlarken, bankacılık hisselerinde yükseliş %8,6 olarak gerçekleşti!

Cuma günü yatırım bankası Morgan Stanley’in Türkiye ve seçim özelinde 3 farklı senaryonun üzerinde durduğu uzun ve kapsamlı raporunu okuduk. İlk senaryoda Sn. Cumhurbaşkanı Erdoğan’ın zaferi durumunda, yıl sonu raporumuzda da belirttiğimiz üzere mevcut ekonomi politikalarının devamı ve yıl sonu USDTRY kurunun 23-24 aralığına yükseleceğine yer verilmiş. Muhalefetin zaferi durumunda, hızla ortodox para politikasına dönülerek güçlendirilmiş merkez bankası bağımsızlığına önem verileceği, faizlerin hızla yükseleceği ve talepte daralma ve yüksek yabancı girişleri ile enflasyonda anlamlı bir düşüş kaydedileceği ve USDTRY kurunun seneyi 20-21’de bandında kapatacağı öngörülmüş. Sn. Cumhurbaşkanı Erdoğan’ın yeniden seçilmesi, Cumhur İttifakı’nın mecliste salt çoğunluğa ulaşamaması hâlinde artacak belirsizlik durumu ise en sıkıntılı senaryo olarak ön plana çıkarılmış. Her halûkarda, TL’nin orta vadede değer kaybetmesine raporda yer verildiğinin de altını çizmek gerekiyor.

Yeni gün başlangıcında, Asya piyasalarında da hava tatsız görünüyor. ABD’den gelen ve küresel olarak durgunluk riskini azaltan bir dizi iyimser ekonomik verinin ardından güçlenen dolar, Japon Yen’in değer kaybetmesine neden oldu. İhracat odaklı Japonya ekonomisine paralel gösterge endeks Nikkei %1 yükselirken, diğer bölge borsalarında hâkim renk kırmızı: Hang Seng %2,4 düşüşle başı çekti. Mali piyasaların gündemi bugün sakin görünürken, gözler deprem ile ilgili gelişmelerde olacaktır. Can kaybının artmamasını temenni ediyoruz.

iktisatbank.com