Piyasa

ANALİZ: Ziraat Yatırım, Vakıfbank için ‘AL’ Önerisini Korudu

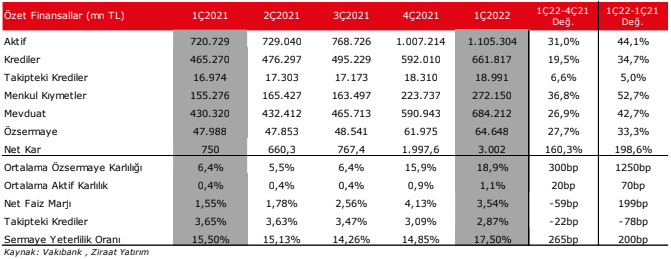

Vakıfbank’ın 2022 yılının ilk çeyreğindeki net dönem karı bir önceki çeyreğe göre %50,3 oranında artarak 3.002mn TL’ye yükselmiştir. Bizim net kar tahminimiz 3.537mn TL iken, piyasanın ortalama kar beklentisi 3.240mn TL idi...

Vakıfbank’ın 2022 yılının ilk çeyreğindeki net dönem karı bir önceki çeyreğe göre %50,3 oranında artarak 3.002mn TL’ye yükselmiştir. Bizim net kar tahminimiz 3.537mn TL iken, piyasanın ortalama kar beklentisi 3.240mn TL idi. Serbest karşılığın da etkisiyle toplam karşılıklar beklentimizin üzerinde gelirken, net faiz gelirleri ile net ücret ve komisyon gelirleri tahminlerimizden daha iyi gelmiştir. Banka, 1Ç2021’de ise 750mn TL kar açıklamıştı.

Krediler – mevduat makasındaki daralmaya karşın TÜFE endeksli menkul kıymetlerin 1,5 milyar TL’lik ek katkısı (toplam gelir 5,4 milyar TL-kullanılan TÜFE enflasyonu %39,9) ile net faiz gelirleri çeyreksel bazda %2,6 oranında artarak 9,2 milyar TL’ye çıkmıştır. Bununla birlikte net ücret ve komisyon gelirlerinin %23,2 oranında artarak 1,74milyar TL’ye çıkması da karı desteklerken, geçen çeyrekteki 936mn TL ticari zarardan bu çeyrekte 1.125mn TL ticari kara (swap maliyeri 1,7 milyar TL’den 1,1 milyar TL’ye düşmüştür) geçilmesi net karı desteklemiştir. Öte yandan, karşılık giderlerin %23,3 oranında artarak (Banka bu çeyrekte 228mn TL serbest karşılık ayırmıştır; toplam serbest karşılık 2 milyar TL) 7,1milyar TL’ye, operasyonel giderlerin %7,8 oranında artarak 3,04milyar TL’ye yükselmesi karın daha yüksek gelmesini engellemiştir. Banka karbon yoğun sektörlere verilen kredilere %100 ek karşılık ayırırken, yenilenebilir enerji kredilerine ise %50 daha az karşılık ayırmıştır.

Banka’nın net faiz marjı, TÜFE endeksi tahvillerin olumlu katkısına karşın mevduat maliyetlerindeki yükseliş nedeniyle 59 baz puan daralmış ve %3,54’e düşmüştür. Artan karlılıkla beraber Banka’nın, sermaye enjeksiyonuna karşın, ortalama özsermaye karlılığı da %18,9’a kadar yükselmiştir. 4Ç2021’de %15,9 idi. Aktif karlılık ise 20 baz puan artarak %1,1 olmuştur.

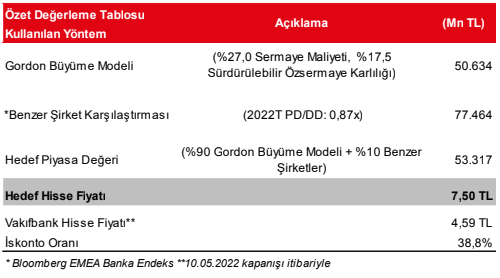

Vakıfbank’ın hedef hisse fiyatını, tahminlerde yapmış olduğumuz değişikliklere bağlı olarak 6,50TL’den 7,50TL’ye çıkartıyoruz. Vakıfbank için daha önceki “AL” önerimizi ise koruyoruz.

Kredilerin mevduatlara oranı %96,7…

İlk çeyrekte TL kredilerde %10,4 oranında büyüme gözlenirken, YP krediler Dolar bazında %4,2 artış kaydetmiştir. Tüketici kredilerde %2,4 oranında artış gözlenirken, kobi ile ticari/kurumsal krediler büyümeye katalizörlük etmeye devam etmiştir. Diğer yandan, Banka’nın TL mevduatlarında %35,6’lık artış gözlenirken, YP mevduatlar Dolar bazında %8,1 oranında daralma yaşanmıştır. Kredilerin mevduatlardan daha düşük oranda büyümesine bağlı olarak da kredi mevduat oranı bir önceki çeyreğe göre 350 baz puan azalarak %96,7’ye gerilemiştir. Son olarak, Banka’nın toplam TL menkul kıymetlerinin %63’ü TÜFE endekslilerden oluşmaktadır.

Sorunlu kredi rasyosu %2,87 seviyesinde…

Vakıfbank’ın takipteki krediler rasyosu, artan kredilerle çeyreksel bazda 22 baz puan iyileşerek %2,87’ye gerilemiştir. Takipteki krediler karşılık oranı ise 40 baz puan azalarak %76,8’e gerilemiştir. Diğer taraftan ikinci grup krediler oranı bir önceki çeyreğe göre 80 baz puan düşerek %10,03 seviyesinde gerçekleşmiştir.

Banka’nın sermaye yeterlilik rasyosu %17,50…

Vakıfbank’ın Vakıfbank’ın sermaye yeterlilik rasyosu BDDK geçici düzenlemesi dahil (250 baz puanlık katkı) bir önceki çeyreğe göre 265 baz puan artarak %17,50’ye yükselmiştir. 13,4 milyar TL’lik sermaye enjeksiyonunun yaklaşık 250 baz puanlık katkısı olmuştur. Kredi büyümesi ise 292 baz puanlık negatif etki yapmıştır..

TÜFE endekslilerin desteği devam edecek…

Bu çeyrekte TÜFE endeksli tahvilleri %39,9 ile değerleyen Banka, bu tahvilleri 2Ç2022’de %58,2 ile değerlemeyi planlamaktadır. Böylece TÜFE endeksli tahvillerden elde edilecek gelirin 11,9 milyar TL’ye çıkması (1Ç21’deki 5,4milyar TL) öngörülmektedir.

2022 yılı özkaynak karlılığı beklentimiz %21,5 …

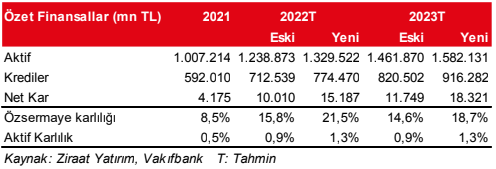

Vakıfbank ile ilgili tahminlerimizde, 2022 ilk çeyrek sonuçların ardından güncellemelerde bulunuyoruz. Buna göre 2022 yılı kar tahminimiz 15.187mn TL iken, özsermaye karlılığı beklentimiz %15,8’dir.

Vakıfbank için “AL” önerimizi koruyoruz…

Vakıfbank’ın hedef hisse fiyatını, tahminlerde yapmış olduğumuz değişikliklere bağlı olarak 6,50TL’den 7,50TL’ye çıkartıyoruz. Vakıfbank hisseleri, güncellenmiş hedef hisse fiyatına göre %38,8 oranında iskontolu işlem görmektedir. Bu nedenle, Vakıfbank için daha önceki “AL” önerimizi koruyoruz.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Ziraat Yatırım