Ekonomi

Gece Bülteni: ‘FED Kararını Vermiş Zamanı Belirlememiş…’

Fed bölge başkanlarının bugünkü veriden bağımsız zaten kararlarını verdiklerini görüyoruz. Faizlerin çok düşük, bilançonun çok büyük olduğu; ekonomide yaşanan normalleşme ile para politikasının da pandemi öncesinde seviyeye dönülmesi gerektiği konusunda hem fikir oldukları anlaşılıyor...

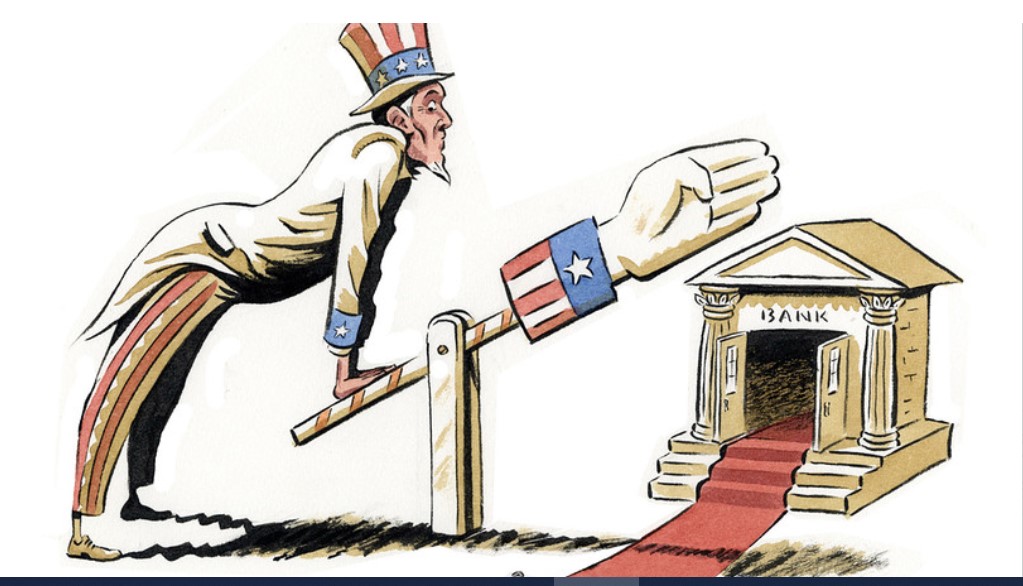

Fed bölge başkanlarının bugünkü veriden bağımsız zaten kararlarını verdiklerini görüyoruz. Faizlerin çok düşük, bilançonun çok büyük olduğu; ekonomide yaşanan normalleşme ile para politikasının da pandemi öncesinde seviyeye dönülmesi gerektiği konusunda hem fikir oldukları anlaşılıyor. Fed Başkanı Powell, dün Senato’da Bankacılık Komitesi’ne yaptığı sunumda; tam istihdam yerine enflasyona odaklanılmasını gerekildiğini, faizlerin artırılacağını ve yıl içerisinde bilançonun küçülmesinin gerçekleşeceğini ama şimdilik zamanlamasına yönelik bir karar alınmadığını belirtti.

26 Ocak Fed toplantısında 16 Mart’ta lk faiz artırımına başlamasının ilanını, 16 Mart tarihinde Fed toplantısında ise üyelerinin yeni ekonomik tahminleri ile birlikte bilanço küçültmenin zamanı ve aylık azaltım büyüklüğünün tartışılmasını bekleyebiliriz. Fed kararını vermiş, zamanı belirlemesi kalmış.

Dolar/TL’de dikkat çeken sıkışma

Fed’in faiz artırımı beklentilerinin erkene çekilmesi ve yıl içerisinde FED bilançonun daraltılacak olması; uzun vadeli tahvil faizlerinde, para birimlerinde önemli dalgalanmalar yarattı. TL tahvil faizleri yurt dışı volatiliteden etkilenirken, TL döviz sepetine göre volatilitesi son derece sınırlı kalarak dikkat çekti. Dün açıklanan Kasım ayı dış ticaret açığının beklentileri aşması ve yurt içi döviz talebinin devam ediyor olması kısa vadede kurun gerilemesini etkileyen faktörlerdir. 26 Ocak Fed toplantısına yönelik beklentiler dolar endeksini 96.5-97 aralığına doğru hareketine neden olursa 14 ana direnci bu sıkışmada yukarı yönde kırılabilir.

BIST100, tepkiden bekleyişe geçti

Aralık ayı içerisinde başlayan düşüşün tepkisi yeni yıla başlangıç ile birlikte güçlü bir şekilde gerçekleşti, 20 Aralık tarihine kadar olan düşüş geri alındı. Fakat 150$ direnci güçlü tepkinin devamını, dolar bazında da yükselişin devamını engelledi. BIST100’ün 1730 dip noktasından başlayan tepkinin güç kaybetmesini, 1988-2098 aralığında kısa vadede yataya geçmesini bekliyoruz. Destek seviyelerimiz 1988 ve 1980, direnç seviyelerimiz 2068 ve 2098’dir.

Şubat vadeli BIST30 kontratı

Seans içi ara kanal direnci ve %50 düzeltme noktası olan 2410 dün yine direnç olarak çalıştı. Yükselen trend içerisinde devam eden tepkide 2410 direncinden gelen satışların, 2320’de bulunan kırmızı ortalama ve 2295’de bulunan yatay destek seviyesinde karşılanmasını, kısa vadede yatay bir trendin etkili olmasını bekliyoruz. Destek seviyelerimiz 2320 ve 2295, direnç seviyelerimiz 2410 ve 2435’dir.

Şubat vadeli Dolar/TL

Günlük dalgalanma aralıkları oldukça daraldı, bu tür sıkışmaların sonunda sert bir kırılma ve kırılan yön doğrultusunda trendin devam etmesi beklenir. Yardımcı göstergelerin alım bölgesinde olması nedeniyle 13.70-14.85 arasında yaşanan sıkışmanın yukarı yönde kırılma olasılığı yüksek görünmektedir. Destek seviyelerimiz 14.00 ve 13.71, direnç seviyelerimiz 14.85 ve 15.98’dir.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

ÜNLÜ & Co