Borsa

Şeker Yatırım’dan Türk Telekom için finansal görünüm değerlendirmesi

Türk Telekom 1Ç21’de kuvvetli operasyonel performansı ile yıllık %105.2 ve çeyreklik %22.7 artışlarla, piyasa ortalama beklentisi olan 1,099mn TL’nin ve tahminimiz 1,159mn TL’nin üzerinde, 1,356mn TL net kar açıklamıştır...

Kuvvetli gerçekleşen 1Ç21 sonuçları ile 2021 yılı beklentileri yukarı yönde güncellendi

Türk Telekom 1Ç21’de kuvvetli operasyonel performansı ile yıllık %105.2 ve çeyreklik %22.7 artışlarla, piyasa ortalama beklentisi olan 1,099mn TL’nin ve tahminimiz 1,159mn TL’nin üzerinde, 1,356mn TL net kar açıklamıştır. Grup’un 1Ç21 satış gelirleri, özellikle genişbant segmentindeki kuvvetli performansı ile, yıllık %20.4 (çeyreklik %-0.8) artarak, piyasa ortalama beklentisi olan 7,493mn TL’nin ve tahminimiz 7,481mn TL’nin paralelinde, 7,587mn TL olarak gerçekleşmiştir. FAVÖK’ü ise yıllık %27.7 artarak 3,803mn TL’ye ulaşmış ve piyasa ortalama beklentisi 3,514mn TL’nin ve tahminimiz 3,517mn TL’nin üzerinde gerçekleşmiştir. Kuvvetli gerçekleşen 1Ç21 sonuçlarının ardından Türk Telekom, 2021 yılna dair beklentilerini yukarı yönde güncellemiştir. Açıklanan sonuçların ve 2021 yılına dair beklentilerde yukarı yönlü revizyonun Grup payları kısa dönem pay performansı üzerinde olumlu etkili olabileceğini düşünmekteyiz.

Genişbant segmentinde kuvvetli performans

Türk Telekom’un genişbant abone alımları, 2020 yılında COVID-19 salgınının da etkisiyle oldukça kuvvetli seyretmiş, 1Ç21’de ise görece olarak normalleşerek net 204bin olarak gerçekleşmiştir.

Bu segmentte abone başına elde edilen aylık gelirler ise %14.1 artarak 61.0 TL’ye yükselmiştir. Grup’un toplam mobil abone sayısı ise 1Ç21’de 103bin artarak 23.3mn’a ulaşmış, mobil abone başına elde edilen aylık gelirler, abone kompozisyonunun olumlu gelişimi ile yıllık %12.2 artarak 36.4 TL’ye ulaşmıştır. Böylelikle Grup’un 1Ç21 konsolide satış gelirleri, özellikle genişbant segmentindeki kuvvetli performansı ile, yıllık %20.4 artarak (çeyreklik %0.8 azalışla) 7,587mn TL olarak gerçekleşmiştir. Türk Telekom’un FAVÖK’ü de yıllık %27.7 oranında kuvvetli artış göstererek 3,803mn TL’ye ulaşmış, FAVÖK marjı, yıllık 2.9 y.p. (çeyreklik 3.8 y.p.) yükselerek %50.1’e ulaşmıştır. Grup’un 1Ç21’de yatırım faaliyetlerinden elde edilen gelirleri yıllık 2.2x artarak 208mn TL’ye ulaşmıştır. Türk Telekom’un net yabancı para pozisyonu, 1Ç21 sonu itibarıyla US$100mn uzun olarak gerçekleşmiştir. Böylelikle net finansal giderleri yıllık %27.1 (çeyreklik %47.8) azalarak 536mn TL olarak gerçekleşmiştir. Sonuç olarak, Türk Telekom’un net karı yıllık 2.1x ve çeyreklik %22.7 artarak 1,356mn TL’ye ulaşmıştır. Grup’un konsolide net borcu 1Ç21 sonunda 16.2mlyr

TL’ye yükselmiş (4Ç20-sonu: 15.7mlyr TL), net borç/FAVÖK oranı ise 1.15x seviyesinde sabit kalabilmiştir.

“AL” önerimizi sürdürmekteyiz

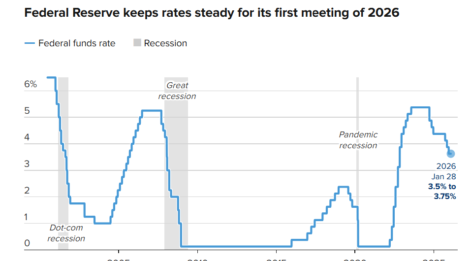

Türk Telekom, kuvvetli 1Ç21 performansının ardından 2021 yılına dair beklentilerini yuları yönde güncellemiştir. Buna göre Grup, (UFRYK 12 etkisi hariç ) konsolide satış gelirlerinin %16 büyümesini (önceki beklenti: %14), FAVÖK’ünün 15.4mn TL (önceki beklenti: 15mlyr TL) ve yatırım harcamaların yaklaşık 8mlyr TL (önceki beklenti: 7.7mlyr TL) seviyesinde gerçekleşmesini beklemektedir. Değerlememizi bu beklentiler ışığında, yeni makroeokomik ve kur tahmini setimiz ve risksiz faiz oranı varsayımımızda 200 baz puan artırım ile güncelleyerek, 12 aylık 14.25 TL olan hedef fiyatımızı yinelemekte ve AL önerimizi sürdürmekteyiz. Grup payları, tahminlerimize göre 2021T 2.7x FD/FAVÖK çarpanıyla, yurt dışı benzerlerinin 5.5x olan medyanına kıyasla iskontolu işlem görmektedirler.

Yasal Uyarı

Burada yer alan yatırım bilgi, yorum ve tavsiyeleri yatırım danışmanlığı kapsamında değildir. Yatırım danışmanlığı hizmeti; aracı kurumlar, portföy yönetim şirketleri, mevduat kabul etmeyen bankalar ile müşteri arasında imzalanacak yatırım danışmanlığı sözleşmesi çerçevesinde sunulmaktadır. Burada yer alan yorum ve tavsiyeler, yorum ve tavsiyede bulunanların kişisel görüşlerine dayanmaktadır. Bu görüşler mali durumunuz ile risk ve getiri tercihlerinize uygun olmayabilir. Bu nedenle, sadece burada yer alan bilgilere dayanılarak yatırım kararı verilmesi beklentilerinize uygun sonuçlar doğurmayabilir.

Şeker Yatırım