Döviz

Ekonomist Atabay: Bumerang dolaşıp kamu maliyesinden hepimizi vuracak

Diken’den gazeteci Altan Sancar, ekonomist Güldem Atabay’la röportajında yeni ur korumalı Türk Lirası ürününü değerlendirdi. Cumhurbaşkanı ve AKP Genel Başkanı…

Diken’den gazeteci Altan Sancar, ekonomist Güldem Atabay’la röportajında yeni ur korumalı Türk Lirası ürününü değerlendirdi. Cumhurbaşkanı ve AKP Genel Başkanı Tayyip Erdoğan, döviz kurlarında rekor yükselişin ardından dün kabineyi toplamış; döviz mevduatının çözülmesi için aldıkları tedbirleri açıklamıştı.

Yeni sistemde döviz kurlarındaki fark, belli periyotlarda kalınması şartıyla mevduat sahiplerine ödenecek.

Yeni sistemin risklerini değerlendiren ekonomist Güldem Atabay, hükümetin büyük umut bağladığı sistemin ‘geleceğinin olmadığı’ görüşünde. Sistemin çok sayıda açık barındırdığını ve hazine üzerine büyük yük olacağını belirten Atabay’a göre atılan bu adım seçime yönelik.

Atabay’ın sorularımıza verdiği yanıtlar şöyle:

Kısa bir soruyla başlayalım. Uzun uzun anlatıldı sistem, fakat ekonomi tahsili almamış ve piyasa bilgisi sınırlı olan bizler için sistemi anlatır mısınız?

1970’lerde Türkiye’de, zamanında Meksika’da uygulanmış bir modeli devreye soktular. Kısacası şunu diyorlar: “Sen TL mevduatta duruyorsun, ama aslında durmak da istemiyorsun. Çünkü döviz çok hızlı yükselirken ve paralelinde enflasyon da yükseliyor. Dövizin peşinde koşuyorsun, doların peşinde koşuyorsun. Mevduatların yüzde 64 kadarını dövize çevirdin. Sen gel, bu hareketi yapma ve dövizde oluşacak değer kadarını da ben sana para nakit ve vergisiz bir şekilde ödeyeyim. Sen yeter ki TL’de kal. Döviz alma, bizi bu şekilde sıkıştırma.”

Sanki bu yolla TL’den dövize kaçış duracakmış gibi. Oysa döviz gittiği yerden hızlı bir şekilde kısmen geri döndü. Burada hükümetin yapmaya çalıştığı şey, TL’deki bu değer kaybını durdurmak. Tam da bundan sonrasını tartışmak gerekiyor.

Panik havasıyla bir miktar döviz satışı yapıldı. Fakat dün geceki büyük döviz satışını kimin yaptığı meçhul. Bir rivayete göre, kamu bankaları devreye girdi ve satış işlemi gerçekleştirdi. Dövizle endeksli TL mevduatını da bankalar artık sunmaya başlayacaklar. Asıl talebin olup olmayacağını o zaman zaten görmeye başlayacağız.

Döviz satışı dediniz. Merkez Bankası da defalarca müdahale için satış yaptı, ama neden bu kadar etkili olmadı?

Çünkü sermaye kontrollerinin gelebileceği endişesi en azından bir süreliğine ertelenmiş oldu. Sistemden döviz mevduatının fiziksel olarak çekilmesinin önüne geçildi. İkincisi verilen mesajla birlikte TL’den dövize dönmek, bu riski almak bir süreliğine gereksiz hale geldi. Hükümete baktığımızda büyük bir özgüven hali görüyoruz. Oysa tersine dolarizasyonun başlaması söz konusu.

Merkez Bankası satarken faiz indirimleri devam ediyordu. Panik havası vardı ve sermaye kontrolleri konuşuluyordu. Enflasyon da yükseliyor. TL’nin değer kaybı yüksek noktalara gelmişti. Merkezin rezervi olmadığını da biliyoruz. Borç aldığı kaynaklardan satışı işlemleri yapılıyordu. Dolayısıyla müdahaleleri etkisiz kalıyordu. Piyasada talep o kadar fazlaydı ki söz konusu müdahalelerde anılan miktarlar hemen emiliyordu. Cuma günü iki milyar dolar satıldı, emildi ve geçildi. Üstelik bunu alanlar yabancılar da değil, yerliler alım yapıyor.

Şimdiyse, “Durun TL’de kalın, ben farkı size ödeyeceğim. Yeter ki döviz talebi yaratmayın” demesi tabii ki etkili oldu. Bu başlangıçta güven verici bir söylem olarak görülüyor. Dolayısıyla etkili oluyor.

‘Çok dolambaçlı bir adım’

Peki sistemin yararları ve zararları neler olacak?

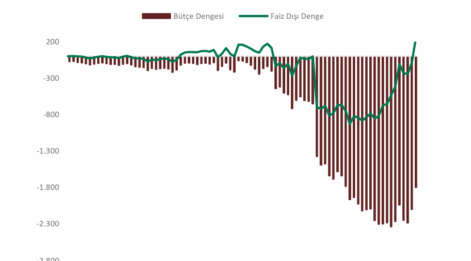

Yararı, Cumhurbaşkanı Erdoğan, kurtuluş savaşı içinde TL’yi faiz artırmadan değerlendiren ve bu sayede eğer tuttursa seçimde bir tekrar bir zafer ilan edecek ortam yarattı düşüncesine sahip. Bunun tutup tutmayacağını göreceğiz. Zira bu kalkınmacı bir adım değil. Para politikasını yönetmek için de çok dolambaçlı bir adım. Dolayısıyla kısa vadede politik olarak işe yaramasının kimseye bir faydası yok. Çünkü maliyetin hazinenin yüklenmesiyle operasyonun maliyeti geniş kesimlere yaylıyor.

Diyelim ki IMF’ye gidildi. Arkasında o kadar güvenilir bir ekonomik programı olur ki siz böyle bir şeyi devreye sokarsınız ve arkasından gelecek adımlarla, reformlarla, yepyeni bir gelir inovasyonu, eğitimi ile yatırım yapacağınızı açıklarsınız. Kısa vadede böyle bir şey cazip olur, güvensiz ve dövize gitmeye eğilimli olan yatırımcı, mevduat sahibi, “Dur bakalım, ben bu dövize endeksli mevduata geçeyim. Gerçekten işte bir fark olursa zaten devlet beni kompanse edecek” diye düşünür. Bunun sonucunda da döviz talebini durdurur.

Arkasından yapılan reformlarla zaten hem yabancı sermaye akmaya başlar hem de içerideki güvensizlik sorunu çözülür. Döviz mevduatları zaten TL’ye dönmeye başlar. O zaman bu ürünü de geri çekersiniz, çünkü gerek kalmaz. Ama arkasında güçlü ekonomi modeli ve atılım yok iken bunu yapmak son derece riskli. Hükümet, rekabetçi kurla ihracatın sonsuz bir artışla gideceğine inanıyor. Düşüncesine göre, cari fazla oluşacak. Cari fazla oluşmasıyla döviz bolluğu yaşanacak ve bu durum TL’yi güçlendirecek. En nihayetinde de enflasyonu düşürecek, işsizlik düşecek ve büyüme artacak. Hükümetin inancı bu yönde…

‘İnandıkları modelin ekonomi düzleminde karşılığı yok’

Bunun bir karşılığı var mı?

İnandıkları modelin ekonomi düzleminde karşılığı yok. Yani öyle bir neden sonuç ilişkisi yok. Kendilerinde güçlü bir ekonomik değişim programıyla gelip, bu adımı atma cesaretini görüyorlar. Fakat kimseyi dinlemedikleri için uyarıları da ‘mandacı ekonomi’ sözleriyle karşılıyorlar. Modelin işe yaramayacağını kabul etmiyorlar. Bu olayı çok daha büyük riskli hale getiriyor. Çünkü maliyeti üstlenecek olan adres hazine.

Döviz artışı kısmen yavaşladı gibi görünüyor. En azından bu aşama. Fakat gözler devamlı FED’e çevriliyor ki onlar da ‘Faiz artışı’ demeye başladı. Olası bir faiz artışının etkisi ne olur?

ABD’de yükselen enflasyon için ‘geçici’ veya ‘bölgesel’ tartışmaları sona erdi ve resim netleşti. Görüldü ki enflasyon genele yayılıyor. Bunun sonucunda da FED harekete geçti ve “Piyasaya yaptığımız dolar enjeksiyonunu kademeli olarak sıfırlayarak ve arkasından faiz artışlarına başlayacakken, şimdi bunu daha hızlı yapma gereği doğdu” diyor.

Çünkü ekonomi o kadar canlı ve enflasyon da o kadar ayılma eğiliminde ki parasal teşviklemenin anlamı yok. Teşvikleri mart ayıda sıfırlamayı düşünüyor. Marta kalmasının sebebi de ekonomik bir şok yaratmama arzusu. Arkasından da nisan ya da mayıs ayında faiz arttırmayı planladı. Dolayısıyla biz ne yaparsak yapalım, Türkiye’deki para politikasından bağımsız olarak, FED faiz arttırırken gelişmekte olan tüm ülkelerin para birimlerinde değer kaybı süreci olur.

Geçen haftalarda basına kırk merkez bankası arasından yalnızca Türkiye’nin indirdiği, diğerlerinin arttırdığı yansıdı. Zaten bu FED’in adımlarına kendilerini adapte etmek üzere attıkları adımlar.

‘Yine TL’de kalmanın bir anlamı olmayacak’

Peki, biz bu duruma faiz indirerek yakalanır isek?

Dolardaki FED kaynaklı değer artışını siz zaten TL’deki değer kaybı olarak hazineye yansıtmış oluyorsunuz. Bu önemli bir veri. İkincisi de bizim MB, eğer gerçekten doların 18’e gitmeyeceğini ya da 25’e gitmeyeceğini düşünüyor ise faiz indirimlerini şubat veya martı beklemeden muhtemelen ocakta devreye sokacak. Dünyada öyle bir hareket varken biz faiz indirirken bir de dövize endeksli mevduat olacak. O zaman, TL’nin değeri düşecek. Sabit kaldığını bile varsayarsak, o zaman enflasyon son iki ayın hareketiyle yüzde 25 veya 35’lere gidecek ve negatif reel faiz verilecek.

Yani yine TL’de kalmanın bir anlamı olmayacak. Diyelim ki TL hareketlendi. Oradaki değer kaybı faiz inerken döviz endeksli mevduatın faizinin üzerine eklendi. O zaman faiz indiriminden büyük bir fark yaratacağız ve bunu tüm hazineye yükleyeceğiz. O zaman hazine dönüp ne yapacak? Kanunen yasaklandığına göre, Merkez Bankası para basıp hazine açığını fonlayamayacak.

Peki, ne yapacak?

Haliyle bankalara verdiği miktarı arttıracak. Faizler daha da yükselmiş olacak. Para bolluğuyla enflasyonu körüklemiş olacak. Yani nereden bakarsanız bakın çok riskli. TL’deki değer kaybını durdurmadığı gibi maliyeti çok yüksek bir risk aldı Erdoğan. Kısa vadedeki düşüş gözümüzü boyamasın. Riskler çok büyük. Bumerang gibi dönüp dolaşıp bu sefer kamu maliyesinden hepimizi vuracak.

Söylediklerinizden, senaryoların gerçekleşmesi halinde daha önce görülmemiş döviz kuru seviyeleri görme ihtimalinin de olduğunu söylemek mümkün mü?

Tabii ki! Yapılan, zaman kazandırma adımı. Faizleri indirecekler mi? TL’nin değer kaybı artacak mı? Artmayacak mı? Bu süreç bir iki ay izlenecek. Bu arada enflasyon yükselecek. Biz bir süre sonra bu politikanın zaten işe yaramadığını görmeye başlayacağız. Erdoğan’ın kendisi altı ay gibi bir süreden bahsediyor.

Bir taraftan para politikası faizini indirecek, yani parasal gevşemeye devam edecek. Bunun enflasyona yansıması olacak. Dolayısıyla çok daha riskli bir yere gideceğiz. Bizim şimdi ötelediğimiz sermaye kontrolleri riski, bir vadeyle tekrar gündeme gelmiş olacak. İşin ciddiyeti de zaten burada başlıyor.

‘İktidar seçimde yenilmemek istiyor’

Bu tedirginlik piyasaya bir daha hâkim olursa ne olur?

Piyasa bu sisteme pek fazla kredi açmamış gibi görünüyor. Yatırımcı da TL mevduat sahibi de döviz mevduat sahibi de şaşkın. Bir kere sert hareketler oldu. Bu kalıcı olacak mı? Olmayacak mı? Nereye gidecek işte. Ürün bugün devreye sokuldu. Kısa vadeli mevduatta kalıp kendini korumaya çalışan niye uzun vade riskini alsın? Hükümet büyük bir kumar masasına oturmuş gibi gözüküyor.

TL’deki değer kaybını durdurduğunuz zaman kısa vadede çok şey kazanabilirsiniz. Durduramazsanız kamu maliyesinin yükü Türkiye ekonomisine yük olacak.

Bu kadar riske rağmen neden bu modele geçtik? Ve tabii ki arkasında ne yatıyor olabilir?

İktidar seçimde yenilmemek istiyor. Anketlerde gözüken trendi tersine çevirmek istiyor. Yeni bir modelle çıkıp, gidişatı durdurmak istiyor. Kemik AKP’liler ne olursa olsun gidip de CHP’ye oy vermeyecek, ama Erdoğan’a da vermeyecekti. Belki de boş oy kullanacaktı ve bunların yüzde 9 seviyesinde olduğu belirtiliyordu. Erdoğan işte bu hamleleri ile kendisine bir alan yaratmaya çalışıyor. Başarırsa belki de mayıs, haziran gibi erken seçime gidilir. Başaramazsa, yani 2023’e kadar uzarsa büyük risklerle ve aklımıza gelmeyecek olaylarla karşılaşacağız gibi gözüküyor.